Dejamos atrás una semana cargada de información importante para los mercados. Por un lado, unas declaraciones de Powell menos duras de lo esperado, así como unos de los indicadores preferidos de la FED, el PCE (índice del gasto personal) menor de lo esperado, impulsaron los mercados con la narrativa de que lo peor ya ha pasado y que todo está bajo control.

Despejada la incógnita de la inflación, en buena medida, pero no completamente porque pueden surgir brotes inesperados, aunque se esperan que fueran puntuales, ahora es esencial analizar las posibilidades de la economía.

La incógnita de si habrá recesión o no y su eventual profundidad sobrevuela en la mente de nuestros clientes porque de ahí va a depender la evolución de las cotizaciones. Pero, sobre todo, de nuestro posicionamiento a la hora de invertir.

Entendemos los mercados como una “caja de expectativas” que se anticipan a lo que ocurre en la economía real. Teniendo eso presente, somos de la opinión de que todavía no está recogido “en precio” las siguientes cuestiones:

- La curva de tipos de interés más invertida (plazos largos menores que los cortos) en los últimos 40 años en los Estados Unidos.

- Indicadores macroeconómicos coincidentes y adelantados en territorio de recesión.

- El endurecimiento de las condiciones financieras de los préstamos bancarios.

- Caída significativa de la masa monetaria (retirada de liquidez en los mercados).

- La rápida subida de tipos de la Fed no se ha traslado a los resultados empresariales.

¿En qué nos basamos para llegar a esa conclusión?

Esta semana se ha producido 2 hechos relevantes que nos hacen pensar que las subidas en Renta Variable tienen los días contados:

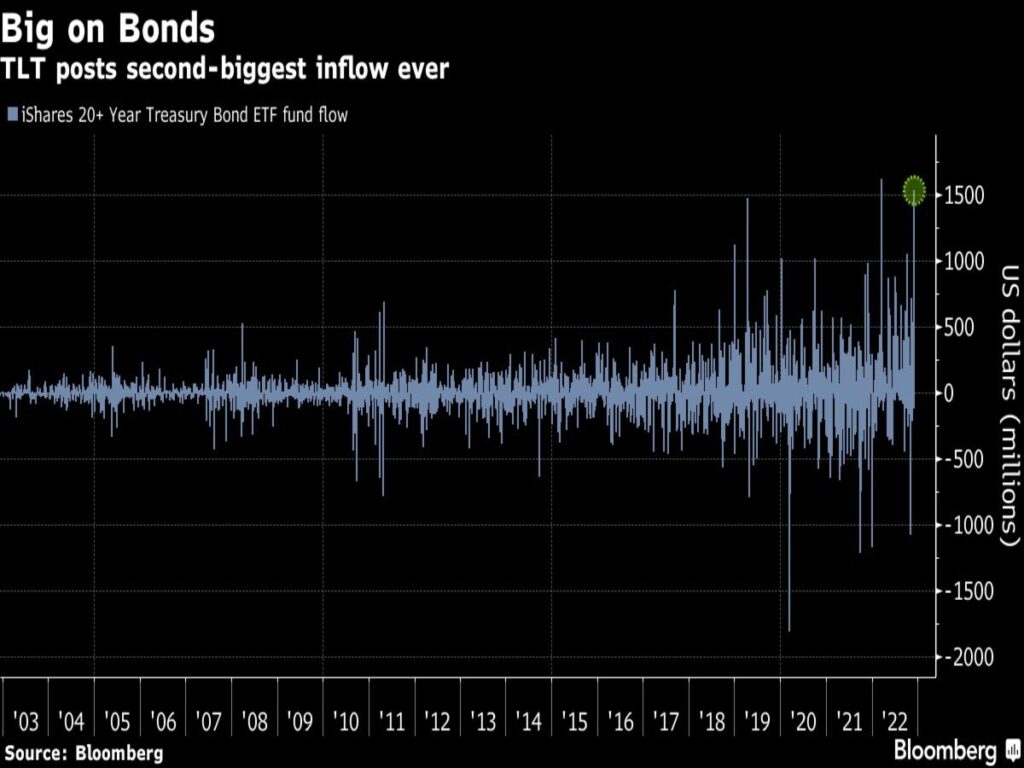

1. Mercado de Renta Fija. – El dinero está ya claramente entrando en los bonos de largo plazo en EE. UU. Observamos que el viernes tras el buen dato de empleo y la primera reacción del mercado, durante la sesión se recuperaron y acabaron en máximos. Señal de que el mercado ya sabe que los datos van a empeorar claramente los próximos meses. De momento, el dinero que está entrando en los bonos viene de la liquidez. ¿Recesión a la vista? ¿Miedo a lo que se avecina? ¿Refugio antes de que llegue la tormenta?

2. Volatilidad. – Tenemos indicadores que están al límite y la volatilidad con peor configuración que en agosto. Por lo que nos hace pensar que es muy probable que el dinero empiece a salir de las acciones de manera inmediata al haber mejores alternativas (bonos). El viernes se vio que el mercado aún no cambia la Renta Variable por la Renta Fija, pues los índices recuperaron posiciones desde los mínimos de la notica de empleo. A partir de aquí, entendemos que la Renta Variable no bajará por los tipos de interés, sino por la recesión de beneficios que viene. ¿Giro de 180 grados en la narrativa de los mercados? Pensamos que en el 2023 pasaremos de hablar de “Inflación” a “Recesión”.

Adicionalmente, nuestro modelo de análisis nos ha detectado esta semana una sincronización perfecta inversa entre el índice SP500 y el índice del miedo/volatilidad (VIX), similar a lo que ocurrió en agosto y marzo. ¿Y cuál fue el resultado? Caídas en los mercados de Renta Variable.

Como siempre decimos, “no sabemos lo que va a ocurrir en los mercados”, pero nuestro modelo de gestión trabaja con un “mapa de probabilidades” que nos ayuda a saber dónde estamos en cada momento y así poder beneficiarnos a la hora de invertir.

Como cada semana, iremos monitorizando los diferentes activos en búsqueda de un binomio riesgo – rentabilidad atractivo para poder invertir.

Vamos a ilustrar nuestro posicionamiento con diferentes gráficas para poder explicarlo mejor:

MERCADO DE RENTA VARIABLE

Si observamos la evolución del SP500 durante esta semana, parece un “reloj suizo de alta precisión”. Como comentamos la semana pasada, una ruptura de los 4.030, nos debería llegar a la zona de los 4.120 puntos, nivel que será un muro difícil de superar, pues ahí confluye la directriz bajista como un máximo relativo anterior. Técnicamente está formamos una “cuña ascendente” con implicaciones bajistas. ¿Demasiado obvio para ser verdad? Estaremos atentos al desenlace.

MERCADO DE DIVISAS

Cómo venimos diciendo en nuestros últimos artículos, el Índice dólar será el principal protagonista en la lucha que mantienen los alcistas (toros) contra los bajistas (osos) por tomar el control del mercado. Se observa que ya está en el soporte de medio plazo y de su evolución dependerá en gran medida el devenir de los mercados. Si el dólar vuelve a apreciarse (fortalecerse), será un síntoma de que lo peor está a la vuelta de la esquina.

MERCADO DE MATERIAS PRIMAS

Como comentamos anteriormente, de cara al 2023, creemos que la “Inflación” dejará paso a la palabra “Recesión”. Empezamos a observar cierto agotamiento en la subida de los precios de las materias primas, no por un tema de “oferta” sino por “una menor demanda”. ¿Cambio estructural o coyuntural?

En conclusión, el mercado de renta fija ha dado una señal de alerta anticipando un deterioro sustancial de la economía americana para los próximos meses que nos pone en máxima cautela a la hora de tomar posiciones en el mercado.

¡Un saludo a todos y mucha suerte en las inversiones ¡