La crisis de los bancos en Estados Unidos ha originado un gran revuelo en los mercados a ambos lados del Atlántico, así como entre clientes y autoridades monetarias y fiscales.

Muchos bancos regionales y pequeños están en peligro real, con fuertes minusvalías en sus carteras de inversión, morosidad creciente (startups, mercado inmobiliario comercial, empresas zombis…) y gran desconfianza que está invitando a los clientes a retirar sus depósitos.

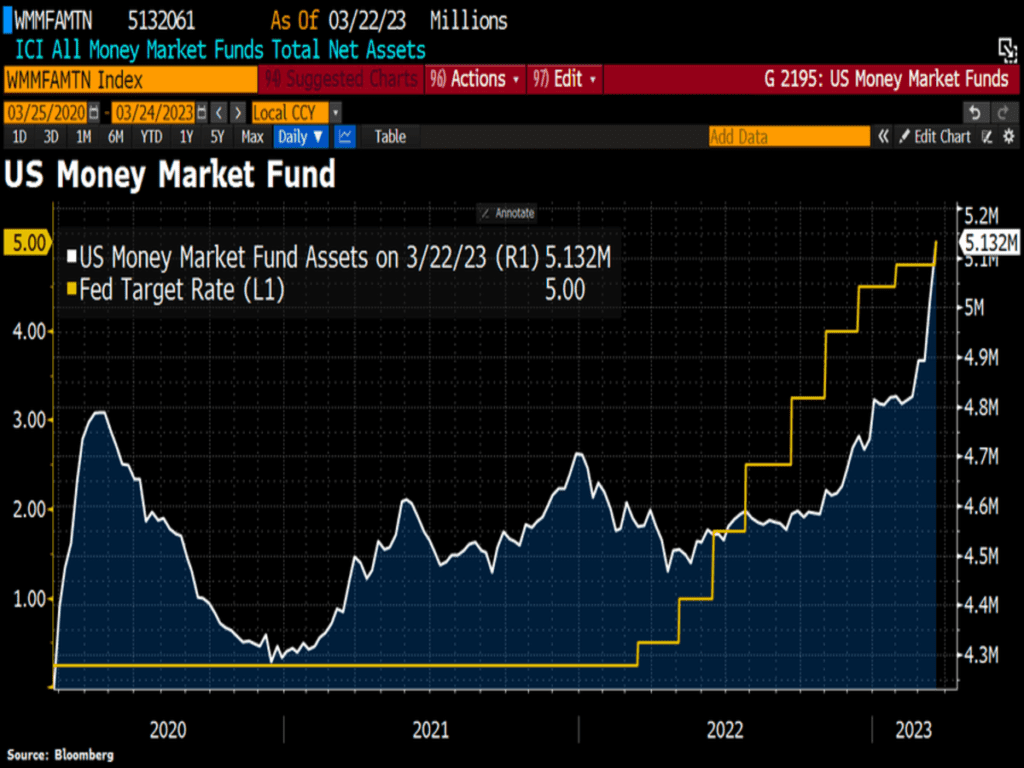

Las alzas de tipos están causando cada vez más minusvalías en las carteras de la banca y, además, están animando a multitud de personas a salir de los depósitos (apenas retribuidos) y a entrar en fondos de inversión de mercados monetarios, dejando las cuentas de los bancos en situación paulatinamente más débil y comprometida.

¿Por qué tanta confusión? Nos gustaría disponer de una respuesta convincente pero las autoridades no pueden reconocer abiertamente que serían incapaces de detener una eventual espiral de huidas de depósitos, «bank runs» con el respaldo único del Fondo de Garantía de Depósitos (FDIC).

Para que nos hagamos una idea, el total de depósitos bancarios en Estados Unidos alcanza los $17.6 billones pero el FDIC garantiza alrededor de $7.6 billones y tan sólo dispone de un capital de $129.000 millones. ¡Houston, tenemos un problema¡ Situación similar a nuestro Fondo de Garantía de Depósitos en España.

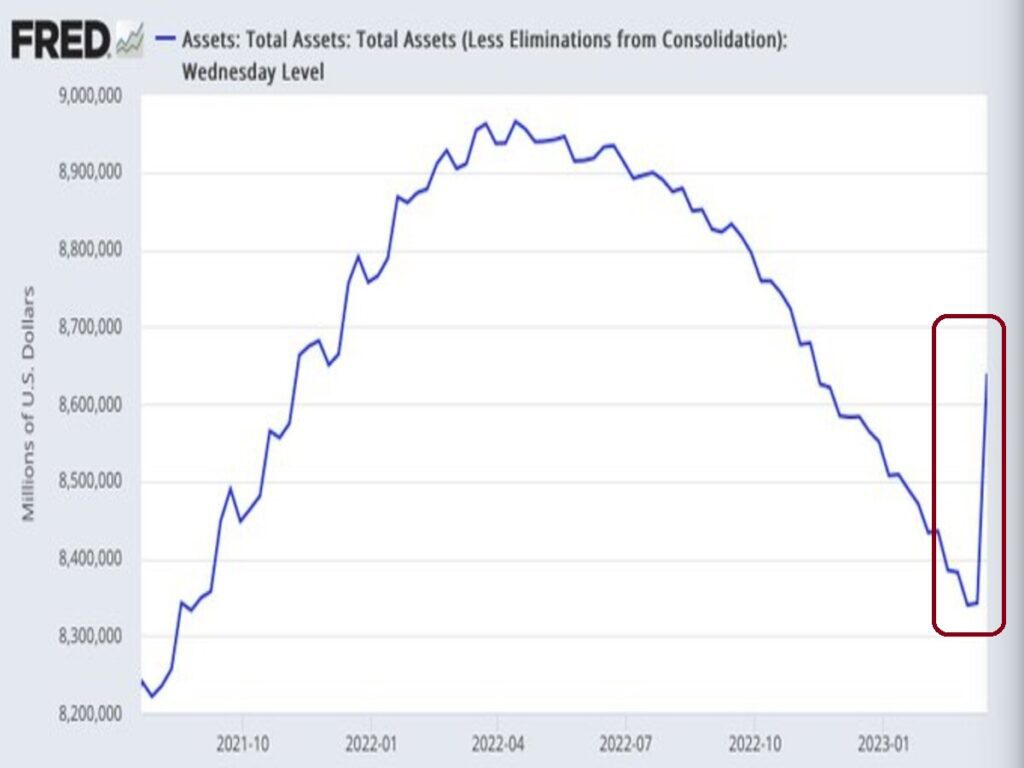

En la rueda de prensa de esta semana, Jerome Powell, comunicó abiertamente que “seguirían reduciendo el balance según lo previsto (QT)”, pero la realidad se enfrenta a las falacias del presidente de la institución. Esta semana la Reserva Federal ha creado otros $93.000 millones de dinero-fake, sumando en dos semanas un total cercano a los $400.000 millones, desandando dos tercios del esfuerzo contractivo realizado en los últimos 10 meses.

El programa de drenaje de liquidez o Quantitative Tightening ha finalizado sin aviso alguno, bajo el lanzamiento del programa de emergencia para el rescate bancario o No-QE.

Bajo este nuevo escenario, SÓLO si la Reserva Federal continúa inyectando liquidez al sistema, nuestra visión de los mercados daría un giro de 180 grados, siendo conscientes de que ver caídas de cierta magnitud en los mercados de valores en los próximos meses (nuestro escenario base) se antojarían complicadas de ver. ¿Por qué? Al igual que ocurrió en 2020 con la pandemia, independientemente del desastre macroeconómico existente, los mercados subían al calor de la liquidez (dinero-fake de los bancos centrales). ¿Y la inflación? Persistiría a niveles muy altos provocando un empobrecimiento de la población de cotas históricas. ¡Estaremos MUY ATENTOS porque nuestro posicionamiento cambiaría radicalmente ¡

Esta semana las noticias del sector bancario apuntaron al corazón de Europa, Alemania. El Deutsche Bank ha sufrido importantes caídas en su cotización, y arrastrando al conjunto del sector y de las bolsas.

La situación del Deutsche Bank es delicada y la desconfianza abunda, aumentando violentamente las primas de los seguros de impagos sobre su deuda (CDS) lo que ha provocado saltar las alarmas. No obstante, a pesar de que las subidas de los CDS son importantes los niveles alcanzados no son de desesperación ni de pánico.

¿Por qué los inversores prestan máxima atención a lo que pueda suceder con dicho banco? Deutsche Bank se considera un banco sistémico que podemos definir como institución financiera cuya importancia, tamaño y conexión en el sistema financiero son tan grandes que su colapso o problemas que pudieran tener de tipo financiero podrían causar una inestabilidad significativa en la economía en su conjunto. Por dicho motivo, este tipo de bancos se consideran demasiados grandes para caer “Too Big too Fail”.

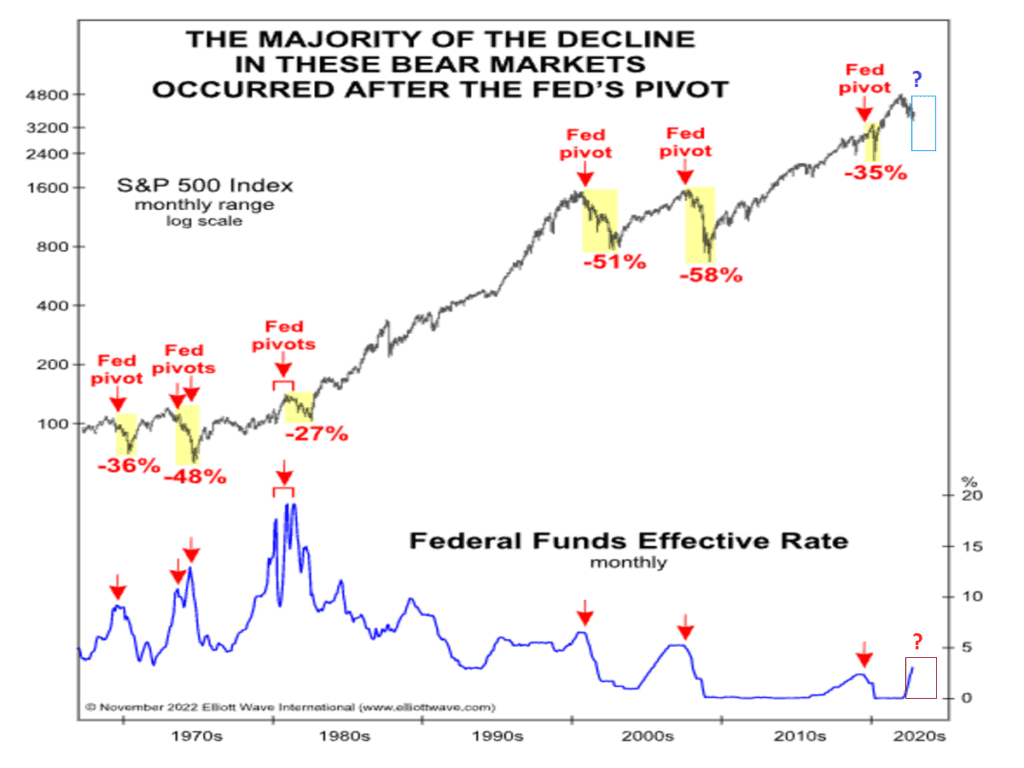

En otro orden de cosas, y ante la actual inestabilidad financiera, Wall Street en general y los medios aplauden la inminente llegada del “pívot” (pausa o recorte de subida de tipos). Sabemos que la sabiduría popular es extremadamente peligrosa en los mercados financieros y la realidad es que cuando la Reserva Federal decide cambiar el rumbo de los tipos de interés de subidas a bajadas, es porque suele reaccionar ante una economía muy débil y entrando o ya entrada en recesión.

El pívot, por tanto, suele coincidir con debilidad económica patente y zonas de techo de mercado, nunca de suelo. ¡Mucho cuidado con lo que se desea ¡

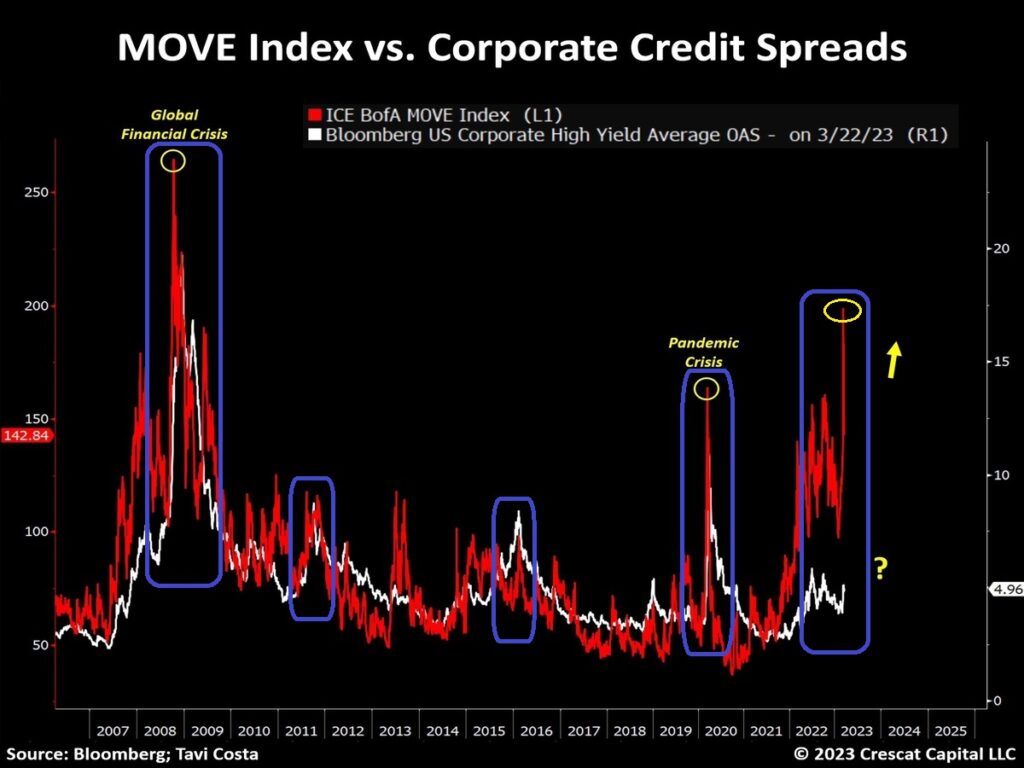

Nos sigue llamando mucho la atención el reciente aumento de la volatilidad de los bonos (MOVE INDEX) sin que los diferenciales corporativos se amplíen (suban los tipos de interés en dichas emisiones) y la historia nos ha enseñado que lo más probable es que suban significativamente próximamente, creando algún evento crediticio que ponga en jaque a la economía mundial. ¡Más leña al fuego¡

Desde nuestro punto de vista, el endurecimiento de las condiciones monetarias por parte de los Bancos Centrales aún no ha impactado en los diferenciales corporativos, pero la realidad es que el riesgo de impago está comenzando a aumentar, y esto podría agregar aún más presión sobre el aumento del coste de capital (exigencia de mayor tipo de interés) y mayor tensionamiento en el Mercado de Crédito (Renta Fija).

Como cada semana, iremos monitorizando los diferentes activos en búsqueda de un binomio riesgo – rentabilidad atractivo para poder invertir.

Vamos a ilustrar nuestro posicionamiento con diferentes gráficas para poder explicarlo mejor:

MERCADO DE RENTA VARIABLE

Como se observa, el SP500 está inmerso en un lateral de casi 1 año, lo que para los inversores está provocando una auténtica desesperación e impaciencia para poder rentabilizar su dinero. ¿Ha merecido la pena asumir riesgos en las Carteras de Inversión a tenor de la evolución de los mercados? Consideramos que NO, porque la probabilidad de sufrir un accidente sigue siendo alta, más aún si observamos que las “Manos Fuertes” siguen fuera de mercado. Si bien, nuestro sistema de inversión nos alerta que un movimiento brusco está a punto de acontecer.

La Volatilidad sigue dando bandazos lo que nos hace pensar que el mercado está muy nervioso por lo que pueda suceder en el corto plazo. La tensión se palpa en el ambiente y todo se puede desencadenar rápidamente.

MERCADO DE DIVISAS

El índice DÓLAR continúa en la zona de control, dejando esta semana una vela martillo justo en la parte inferior de dicha zona. ¿Cómo se interpreta? Después de un inicio de semana donde los inversores empezaron a vender dólares antes de la reunión de la Reserva Federal (pensando en una FED más dovish), dicha situación se revirtió (presión compradora de dólares) ante la crisis bancaria en Europa.

MERCADO DE RENTA FIJA

Los bonos de alto rendimiento (HYG) siguen mostrando síntomas de debilidad y nos enseña el camino que debería tomar el mercado de acciones próximamente (a la baja). La brecha de dichas cotizaciones (SP500 vs HYG) es cada vez mayor y más pronto que tarde deberá cerrarse.

Como novedad, y por fin después de más 2 años, estamos a las puertas de que se active una Señal de COMPRA en Renta Fija Americana que se debe confirmar esta semana. Momento interesante para ir construyendo una posición en dicho activo.

MERCADO DE MATERIAS PRIMAS

Una vez que el mercado de renta fija está avisando que la Reserva Federal debería empezar a bajar los tipos de interés este mismo año 2023, el ORO debería ser el activo mejor posicionado para aprovecharse de una política monetaria más acomodaticia. Una ruptura del nivel de 2.040$/onza abriría la puerta a ver una mayor revalorización del metal precioso.

Por el lado negativo, observamos que las materias primas en su conjunto, empieza a perder fuerza continuando con su tendencia bajista, por lo que no es interesante estar invertido en dicho activo por el momento.

Aunque aparentemente podríamos pensar que ha sido una semana de transición sin más, consideramos que ha sido muy importante para los mercados financieros debido a que los diferentes activos (curva de tipos, renta fija, petróleo, dólar…) van confirmando un escenario de Recesión Económica.

Si bien, somos conscientes de que sólo la LIQUIDEZ podría ser un detonante fundamental para retrasar lo inevitable en los mercados de acciones que no es otra cosa, que experimentar caídas significativas acorde a una situación económica bastante deteriorada. ¡Wait and see¡

No obstante, mantenemos nuestro escenario principal de ver más caídas en los mercados próximamente.

“Cuando se está en medio de las adversidades, ya es tarde para ser cauto”, Lucio Anneo Séneca.

¡Un saludo a todos y mucha suerte en las inversiones ¡