En los últimos meses, el denominador común en cualquier conversación relacionada con el mundo de las inversiones, ha sido la Inteligencia Artificial y los numerosos beneficios que pueden aportar a una multitud de sectores (salud, automoción, finanzas…).

Si bien, somos de la opinión que el mercado ha premiado exageradamente sus bondades, motivo por el que ahora muchas de ellas (megacaps y sector semiconductores, en particular) están sobrevaloradas en el mercado, con las expectativas de los inversores muy exigentes y, por tanto, susceptibles de sufrir decepciones.

En este entorno, uno de los mayores beneficiados ha sido la empresa NVIDIA cuya cotización ha explotado al alza al calor de un espectacular crecimiento de las ganancias, pero la clave ahora es preguntarse si el ritmo y potencial de crecimiento sigue intacto de cara a los próximos trimestres.

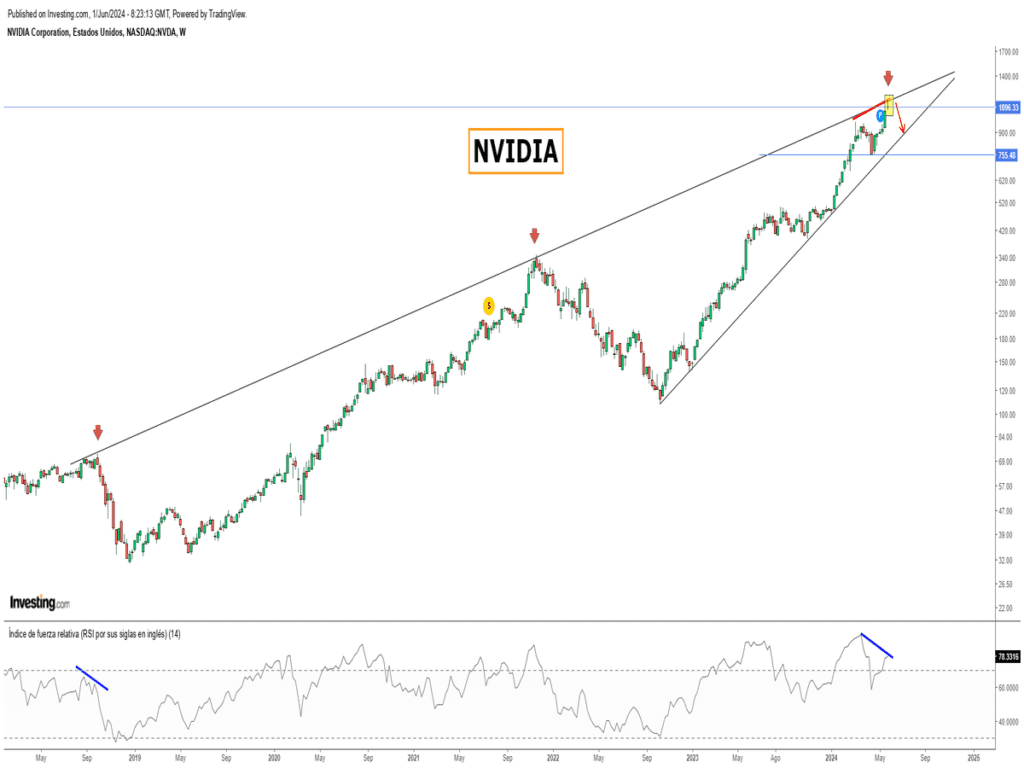

Lo que observamos es que el nuevo máximo de NVIDIA esta semana (30/05/2024) no fue confirmado por ninguna de las demás acciones de los “Siete Magníficos” al igual que ninguno de los tres principales índices bursátiles americano (S&P500, NASDAQ y DJI) alcanzaron nuevos máximos históricos.

En este punto, estamos trabajando la idea de que si la cotización de NVIDIA ha alcanzado un máximo importante (ver gráfico), implicaría que la manía especulativa tecnológica (y en especial, la inteligencia artificial) que ha impulsado las acciones americanas desde octubre del 2.023 se ha agotado.

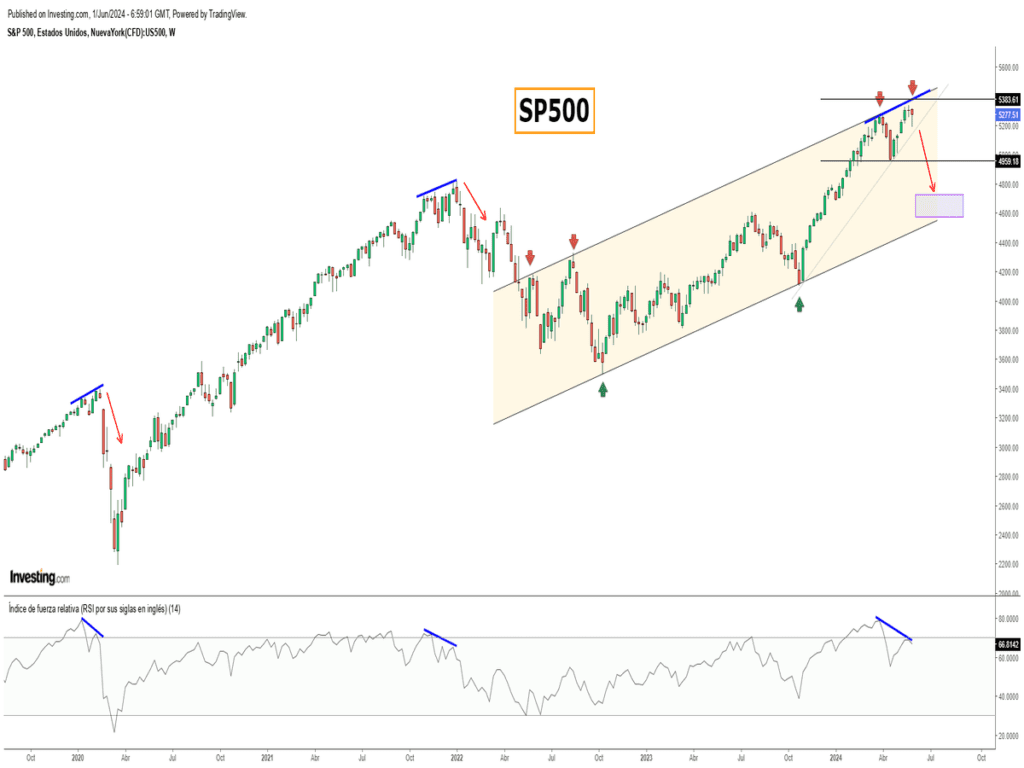

Este hecho implicaría, dado el gran peso que tiene estas empresas en los índices, una corrección de mayor calado en los mercados de renta variable cuya duración sería varias semanas/meses.

Aunque antes de proceder a corregir excesos, y por el gran volumen comprador observado el viernes pasado fruto del sesgo tradicional al alza de pauta de fin mes (entrada de capital a través de fondos de inversión), cabe la gran probabilidad de asistir a un ligero tramo al alza adicional.

Si el mercado decide continuar subiendo, pensamos que sería una buena oportunidad para reducir exposición de renta variable y vender acciones más que para comprar. ¿Motivo principal? El binomio rentabilidad-riesgo no es atractivo, en términos generales de mercado. O, dicho de otro modo, el margen de subidas es limitado con respecto a una eventual caída (corrección) cuyo margen es más amplio.

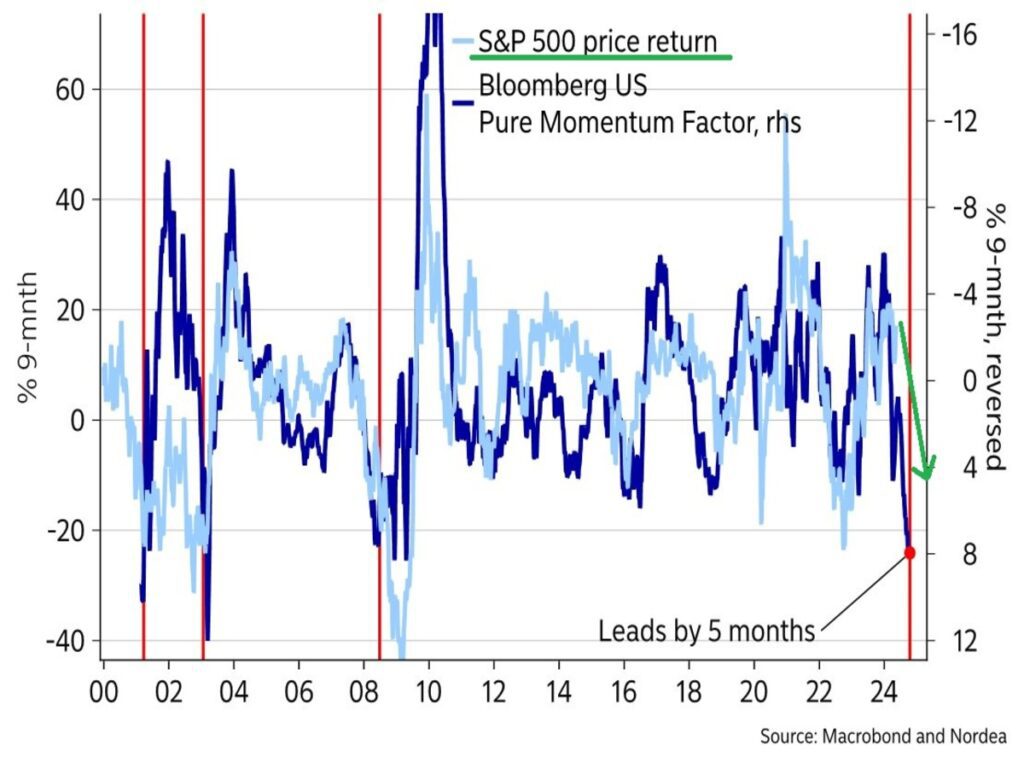

Siempre que se presentan situaciones extremas de mercado, como la actual, conviene recordar el aforismo denominado “Pain Trade”, refiriéndose a que el mercado tiende a moverse infligiendo el mayor daño al mayor número de inversores posible mediante giros inesperados.

Tanto es así, que el indicador de momentum de Bloomberg “Pure Momentum Factor” ha descendido a niveles no vistos desde la crisis subprime (2008), una cota que suele anticipar un comportamiento negativo del mercado de acciones proyectado para los próximos 5 meses.

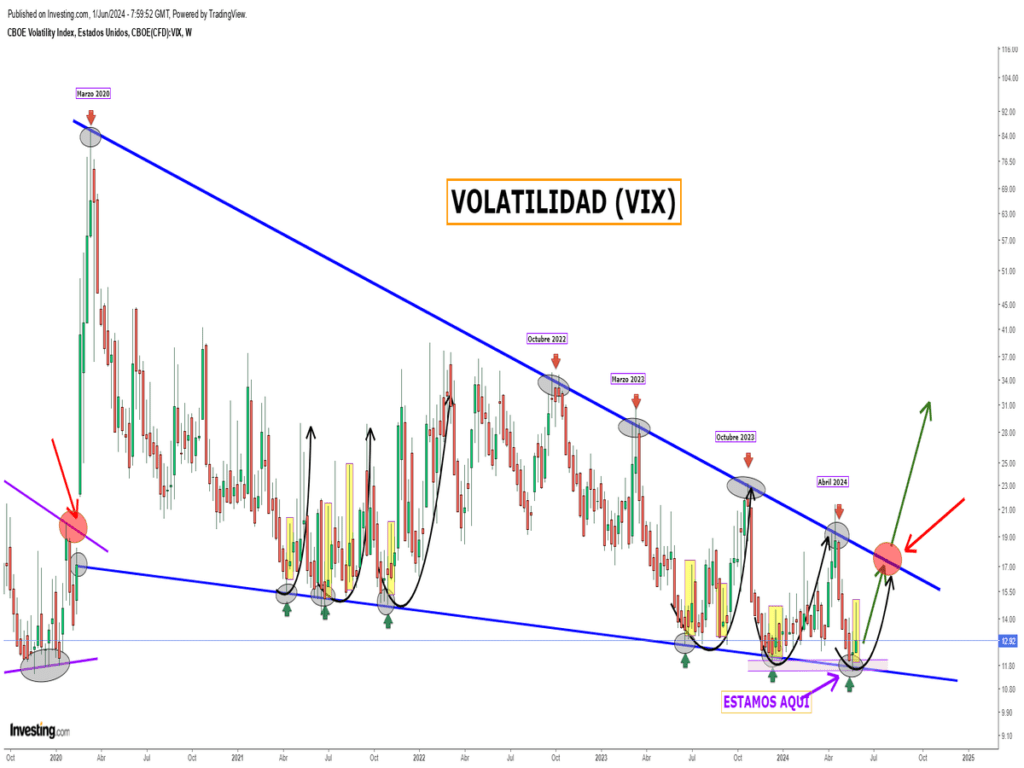

Es interesante analizar el factor Momentum a través del indicador de miedo por excelencia, «índice del VIX» (volatilidad implícita del S&P500), que manifiesta a día de hoy, una ausencia total de temor o riesgo por parte de los inversores ante eventuales caídas de cierta magnitud de las bolsas. Se observa que está formando un suelo de medio plazo y la reacción alcista no ha tardado en aparecer. La configuración que está formando (ver cuadros amarillos) es típica de reversión a la alza.

Por el lado macro, la marcha de la economía americana tiene visos a defraudar, tal como hemos ido telegrafiando distintos indicadores macro desde hace meses, la inflación puede continuar resistente a caer y los tipos de interés permanecer más elevados por más tiempo (“higher for longer”) erosionando el consumo y las posibilidades de crecimiento económico.

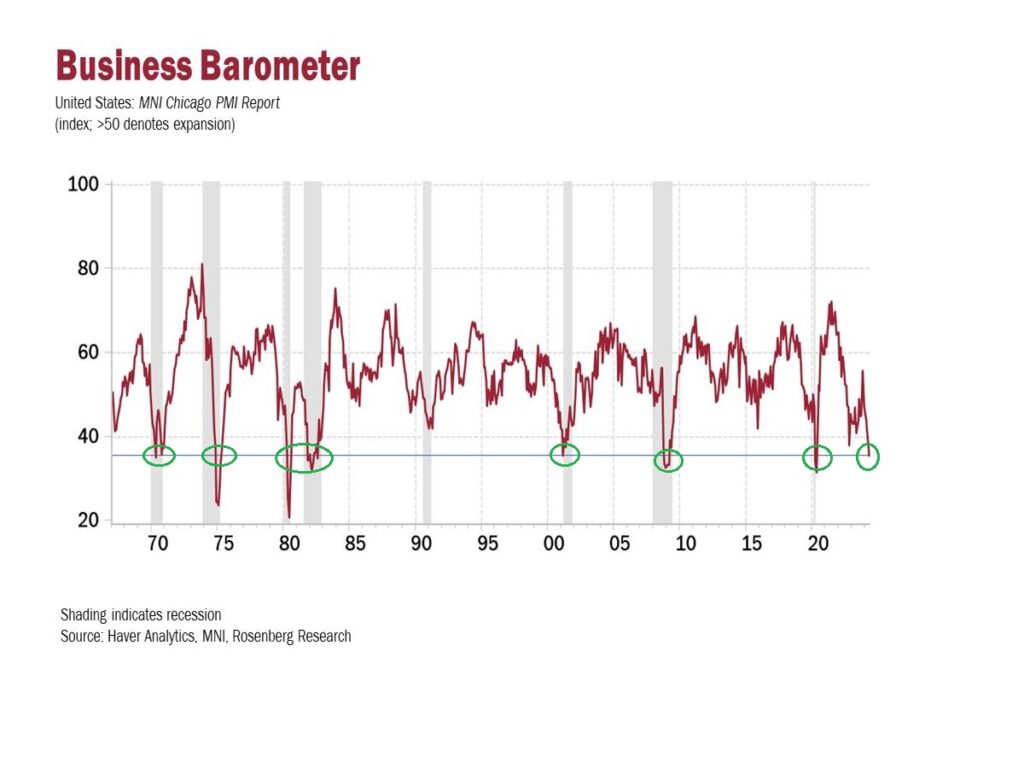

Así, y podemos considerar como una “alerta roja” lo sucedido el viernes pasado al conocerse el PMI de Chicago, situándose en el nivel de 35,4, dato muy preocupante, ya que históricamente niveles tan bajos han sido consistentes con una recesión el 100% de las veces. Aquellos que abandonaron sus predicciones de recesión pronto podrían verse retomando ese llamado, tal como lo hicieron en 1990, 2001 y 2008. ¿Esta vez será diferente?

En este entorno macroeconómico complejo, mantenido artificialmente por las autoridades monetarias a través de deuda y gasto público, desde Vulcano Global Investments seguimos manteniendo nuestra visión de prudencia y estamos en estado de alerta porque no sería nada raro que la recesión más pronosticada de la historia llegase, no cuando todo el mundo la esperaba en 2.022 y 2.023, sino cuando ya casi nadie piensa que podría llegar, en 2.024 o bien, en el comienzo del 2.025.

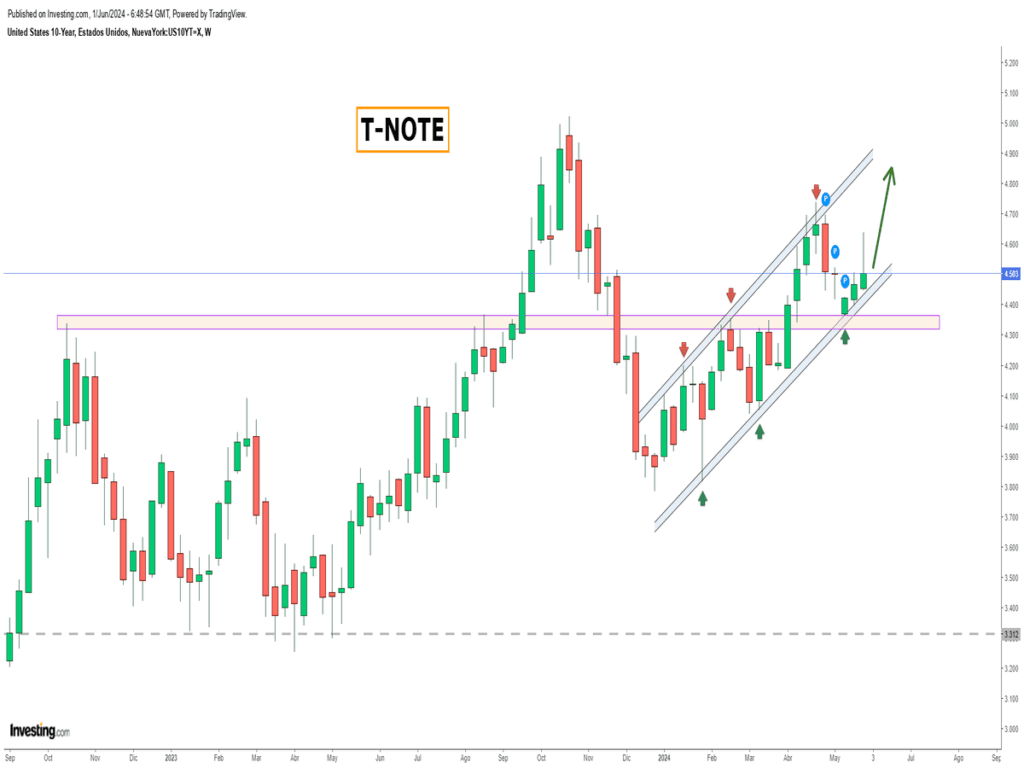

Aunque los mercados todavía no han comenzado a preocuparse (diríamos que se encuentra en un estado de anestesia total), a pesar de encontrarnos con niveles de deuda crónicos y desorbitados, los tipos de interés sigue escalando niveles al calor de una inflación pegajosa. Es asombroso como el mercado sigue caminando alegremente y sin preocupación en este contexto de tipos, pero para los más escépticos que piensa que la fiesta nunca tendrá un final, la historia nos dice que a los niveles actuales han sido momentos donde la música dejó de sonar.

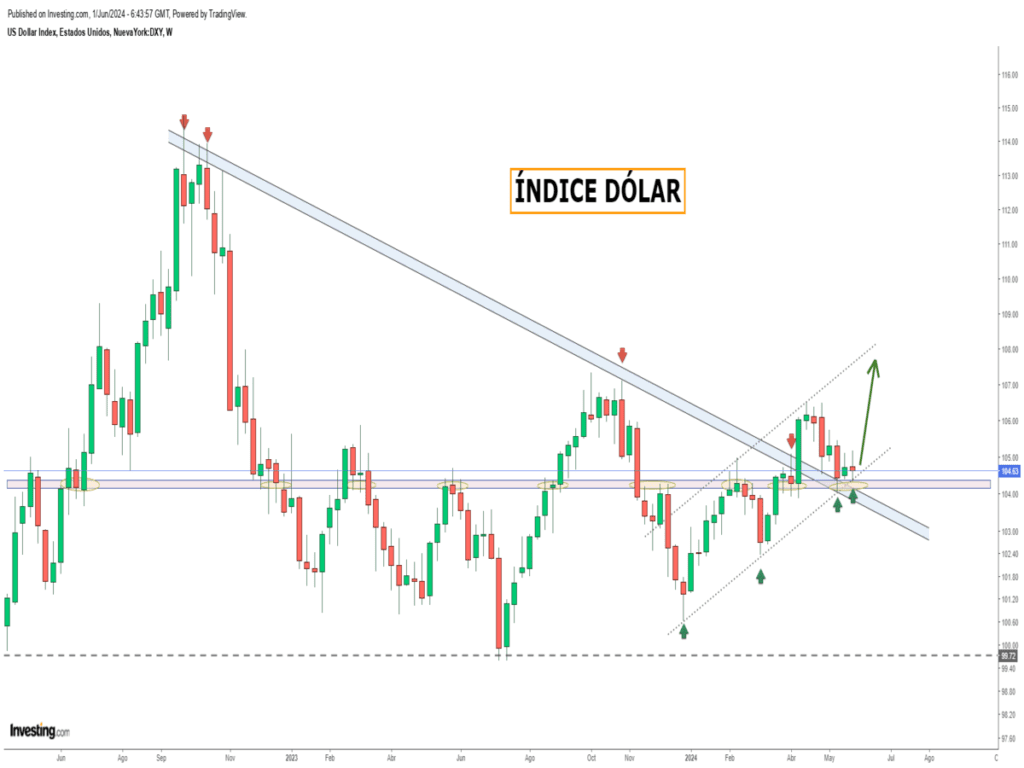

Mientras el billete verde, el dólar, sigue luchando de forma titánica por su corona mundial, a pesar de los obstáculos que se le están presentando (países BRICS). Sabemos que la evolución de dólar es una pieza fundamental en los mercados financieros donde influye directamente en el comportamiento de los activos de riesgo.

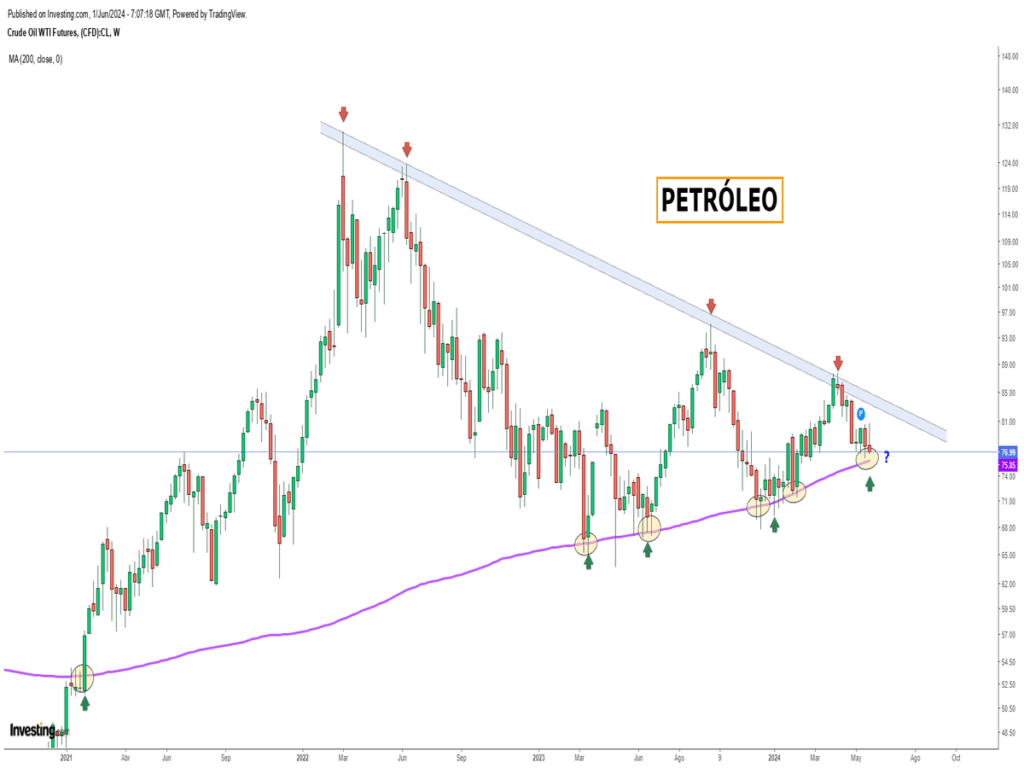

Con respecto a las materias primas, el petróleo cotiza en zona técnica relevante, en estado de ligera sobreventa y cerca de la media móvil de 200 semanas donde en las últimas ocasiones actuó de soporte. Adicionalmente, se encuentra ante un período de estacionalidad favorable para las próximas semanas lo que junto a la reunión de la OPEP podrían ser los catalizadores para ver un aumento del precio. Su importancia es capital, más que nunca en estos momentos, dado el impacto que tiene sobre la inflación.

El mercado está registrando un volumen de contratación extremadamente bajo en la reciente conquista de máximos históricos (¿falta de convicción?) y los indicadores/osciladores de medio plazo dibujan unas divergencias bajistas considerables en los grandes índices y sectores claves.

Además, está caro y sobrevalorado, con tensiones de precios (inflación) y geopolíticas, técnicamente divergente y sobre extendido, con las autoridades monetarias haciendo malabares para aplazar la bajada de tipos mientras sostiene los mercados artificialmente.

Como hemos comentado en el artículo, no descartamos la posibilidad, más bien es el escenario más probable, que el mercado tome el último impulso alcista (limitado) antes de ver un giro bajista o corrección de mayor intensidad.

Aunque a la mayoría de los clientes/inversores no le haya prestado la adecuada atención a este ciclo/momento de mercado que comenzó en octubre del 2.022 por lo extraño y extraordinariamente complejo desde el punto de vista macro, que tanto se diferencia de cualquier cosa que hayamos visto durante los últimos 50 años (ciclo inflacionista con pleno empleo y con un déficit en Estados Unidos, propio de una gran crisis), estamos convencidos de que pasara a la historia por las duras consecuencias que nos deparará.

«Nunca llegarás al éxito por el ascensor, sino utilizando las escaleras», Joe Girard.

¡Un saludo a todos y mucha suerte en las inversiones ¡