Nuestro modelo de análisis nos lleva alertando desde hace semanas de que existe una alta probabilidad de ver más caídas en los activos de riesgos (renta variable) y nos advierte que el deterioro de la salud interna del mercado se está acelerando. Por lo que nuestro posicionamiento a la hora de invertir debe ser de máxima cautela.

No hay duda de que nos encantaría poder ver “brotes verdes” y “confirmar” que ya hemos hecho suelo en los mercados, pero somos esclavos de nuestra metodología que nos indica que el futuro no es muy halagüeño por ahora.

Como ya sabéis, nuestra Estrategia de Inversión trata de conciliar 2 mundos aparentemente tan distintos como son: 1) El Análisis Fundamental (Global Macro) 2) Análisis Técnico Contextualizado (Indicadores Market Timing + Price Action de las cotizaciones).

Para nosotros es muy importante que vayáis conociendo nuestra forma de trabajar, lo que nos permitirá a lo largo de los meses que tengáis un nivel de confianza mayor en nuestro posicionamiento y así, conseguir resultados satisfactorios en vuestras inversiones.

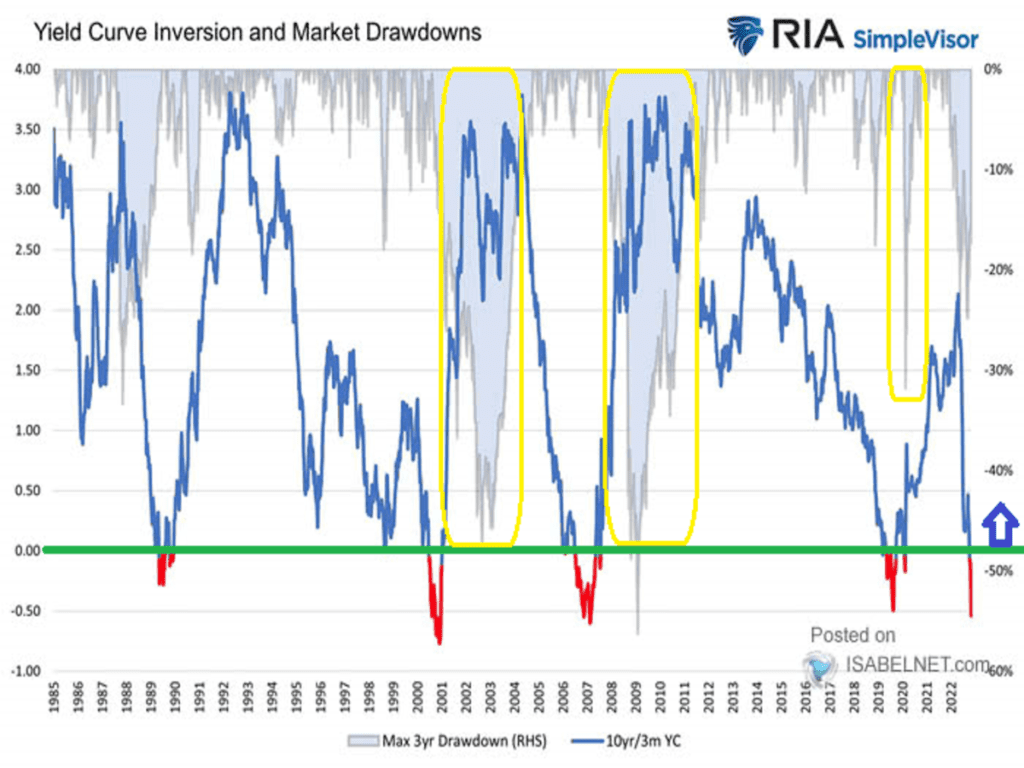

Si atendemos al Análisis Fundamental de nuestro modelo de gestión, y tuviéramos que elegir un sólo indicador para detectar de forma fiable una futura recesión en EE. UU., sería la Curva de Tipos de Interés. Más aún, estando tan invertida como en la actual (en color rojo: tipo de interés de 3 meses mayor que el de 10 años). Al observar el gráfico, lo más interesante, es que cuando se empieza a desinvertirse (tipo de interés de 10 años vuelve a ser superior al de 3 meses, por encima de la línea verde), es el periodo donde los mercados de renta variable sufren sus mayores caídas (rectángulos en color amarillo). Si la historia es una buena guía, lo peor está por venir. ¿O está vez será diferente? Veremos.

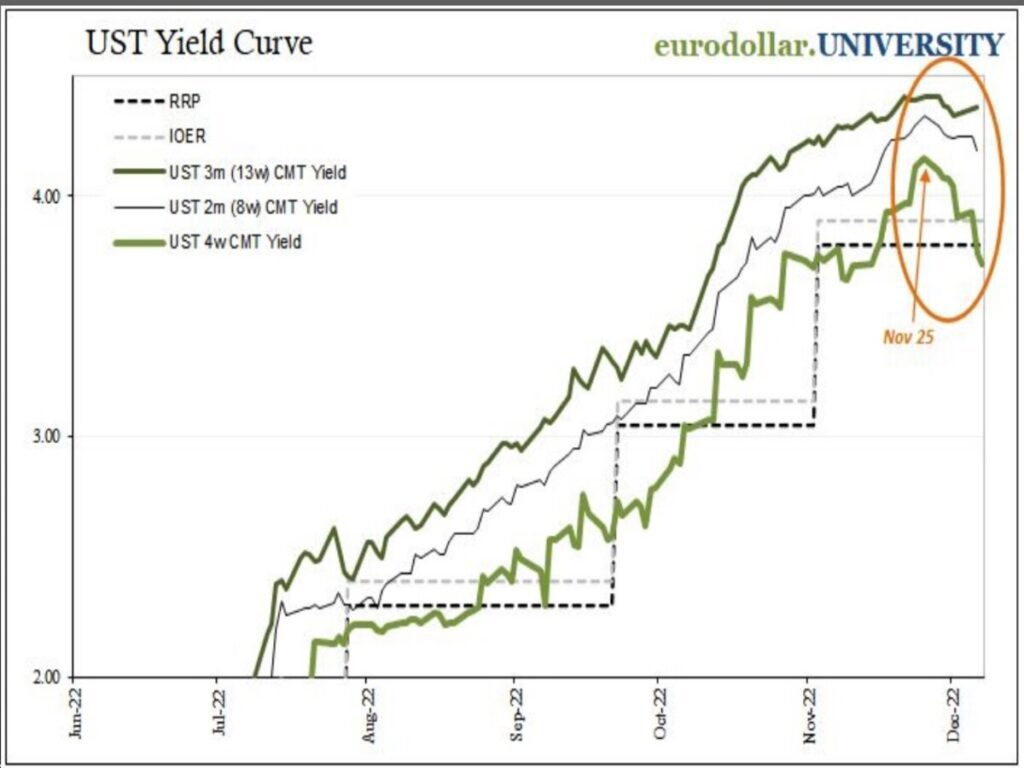

Adicionalmente, y en relación con el artículo de la semana pasada, el mercado de bonos en EE.UU. está avisando de que algo no va bien. En este sentido, otra de las señales más preocupantes y que nos pone en máxima alerta es que los tipos de interés a 1 mes de EE.UU. desde el 25 de noviembre han empezado a caer abruptamente (línea verde suave). ¿Qué significa esto? Se puede interpretar como que la Reserva Federal empieza a no tener el control de los tipos de interés a corto plazo lo que podría desencadenar en desajustes/desviaciones en su política monetaria pudiendo ser más agresiva subiendo tipos y así, provocar una recesión de mayor magnitud y duración.

Teniendo en cuenta que la Letra del Tesoro a 1 mes de EE. UU. – Treasury Bill (T-Bill) – es el “colateral” más seguro y líquido que se utiliza como garantía, ¿Qué nos puede estar diciendo su compra masiva haciendo que el tipo de interés sea inferior al oficial? ¿Los inversores buscan máxima seguridad por lo que pueda venir? ¿Riesgo inminente de que los mercados puede colapsar? Muy preocupante para el buen funcionamiento del mercado. Como siempre, estaremos atentos a su evolución.

Por otro lado, y utilizando el Análisis Técnico Contextualizado, nos determina si es un “buen momento” para invertir en el mercado de valores o, por el contrario, debemos estar fuera.

Nuestra metodología en esta sección está basada principalmente en la filosofía de un extraordinario inversor y del cual somos fieles seguidores, Stan Weinstein. Gracias a su trabajo, utilizamos un indicador sencillo para conocer el “Momentum” del mercado. Su lectura es sencilla, si está por debajo de cero, no se puede estar invertido en renta variable. Hoy en día, se encuentra en -55,56% (terreno negativo, por debajo de cero).

Su fiabilidad es asombrosa, y nos ha ayudado a evitar las abultadas caídas sufridas durante este año 2022, como podemos observar en este gráfico.

Como cada semana, iremos monitorizando los diferentes activos en búsqueda de un binomio riesgo – rentabilidad atractivo para poder invertir.

Vamos a ilustrar nuestro posicionamiento con diferentes gráficas para poder explicarlo mejor:

MERCADO DE RENTA VARIABLE

Si observamos la evolución del SP500 durante esta semana, el índice se ha dado la vuelta justo en la zona comentada en los últimos artículos, con una ruptura clara por debajo de la “cuña ascendente” que nos avisa de presiones bajistas del precio. Si bien, sólo un cierre semanal por debajo de los 3.900 puntos nos confirmaría la reanudación de la tendencia bajista. ¿Aparecerá Grinch para arruinarnos el famoso Rally de Navidad?

Aunque ponemos el foco en el índice SP500, para ser más sencilla y didáctica la explicación de lo que sucede en los Mercados de Renta Variable Global, hemos observado esta semana que la mayoría de los índices mundiales, una vez han llegado a sus respectivas resistencias, se han dado la vuelta a la baja. Dicha sincronización de precios nos avisa de que un movimiento brusco está a punto de suceder (¿a la baja?).

MERCADO DE RENTA FIJA

Cada vez hay más voces en el sector (gestoras de fondos/bancos) que animan a los inversores a comprar a través de fondos de inversión, Renta Fija Corporativa euro, en base a los niveles de rentabilidad que se están ofreciendo. Nuestra opinión es que necesitamos todavía una confirmación para considerarlo como una buena alternativa de inversión a medio plazo, ya que hoy en día es sólo un rebote (del precio) de su tendencia bajista tal como sucedió en agosto.

MERCADO DE MATERIAS PRIMAS

Tal como publicamos en el artículo del 28 de Noviembre, el PETRÓLEO ya empezaba a dar síntomas de agotamiento y la ruptura del nivel de los 78$, nos indicaría que la economía se empezaría a enfriar a marchas forzadas. ¿Es evitable la Recesión que se nos avecina? Todo parece indicar que no.

En conclusión, seguimos con la idea de que en este entorno actual de mercado y teniendo en cuenta el binomio riesgo-rentabilidad consideramos que NO es un escenario FAVORABLE a la hora tener una exposición en Renta Variable en las Carteras de Inversión pensando en el medio plazo. Si bien, estamos valorando otras alternativas de inversión con un retorno atractivo que puede ser del interés de nuestros clientes.

¡Un saludo a todos y mucha suerte en las inversiones ¡