Como señalábamos en el nuestro anterior artículo, estamos inmersos en un Mercado Bajista donde los rebotes de cierta magnitud son parte de la naturaleza del mismo. Al fin y al cabo, a excepción de 1987, en 1929, en 2000 y en 2008, los mercados se depreciarían mucho más después, a pesar de los grandes rebotes (incluso de semanas y meses) que se dieron en ellos.

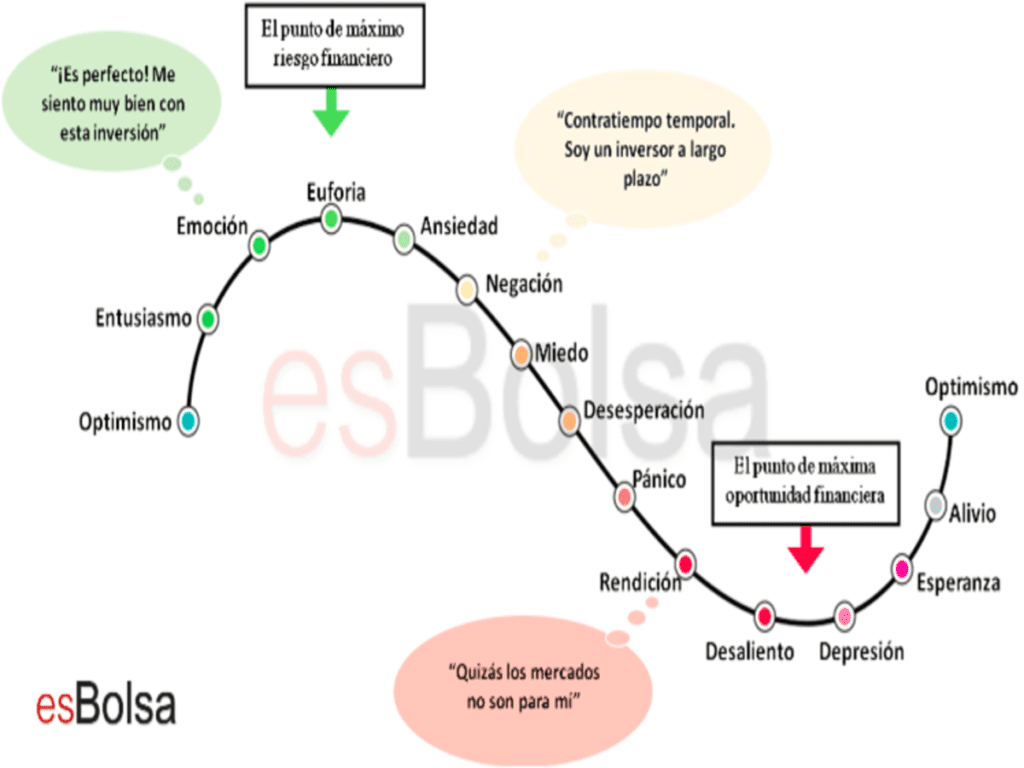

Si bien, uno de los indicadores más importantes de nuestra metodología a la hora de invertir, es el Sentimiento de Mercado. En un proceso bajista de mercado, especialmente provocado por una recesión económica, es también un proceso de purga de sentimiento, más cuando se había acumulado tanto optimismo en la fase previa con valoraciones extremas. Por eso, descartamos que el mercado bajista actual haya tocado su fin, más allá de tendencias secundarias alcistas “rebotes” que puedan hacernos creer que el suelo de mercado ya está formado y un nuevo mercado alcista está a punto de comenzar. La recesión sólo acaba de comenzar y el sentimiento aún está en proceso de deterioro.

Si bien, consideramos que estamos en una fase de NEGACIÓN de la realidad, donde algunos clientes con los que tratamos lo único que nos han consultado recientemente es si ya es momento de invertir. Si bastantes personas, más que mostrarse cautas están buscando oportunidades, eso ya dice mucho del sentimiento.

Somos inversores de medio plazo y como solemos decir, “nadie conoce a dónde van a ir los mercados en cada momento, pero nosotros sí sabemos qué vamos a hacer en cada situación que se presente”. En este sentido, nuestro modelo de gestión nos llama a la cautela en estos momentos, siendo conscientes de que tenemos que luchar psicológicamente con lo que se suele llamar FOMO (“Fear Of Missing Out”), o miedo a estar perdiéndose las subidas recientes dado que es inherente al ser humano, pero estamos plenamente convencidos de que la obtención de resultados satisfactorios y consistentes a lo largo del tiempo se logra en las tendencias y no en la búsqueda de suelos y techos de los mercados.

Como cada semana, iremos monitorizando los diferentes activos en búsqueda de un binomio riesgo–rentabilidad atractivo para poder invertir.

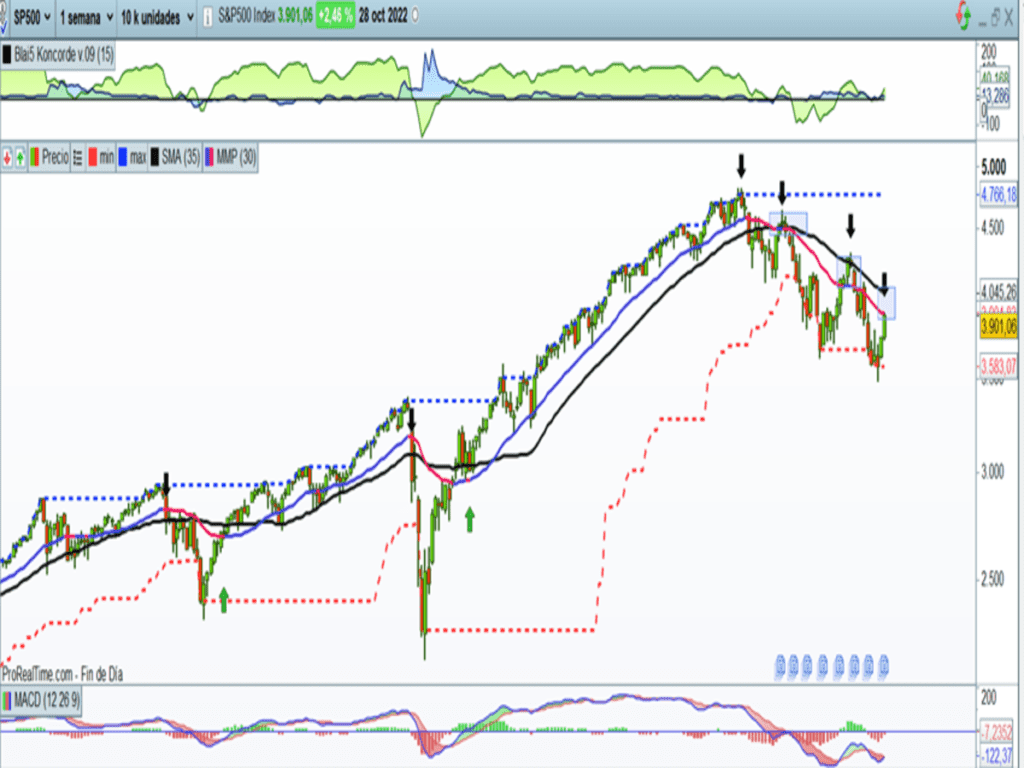

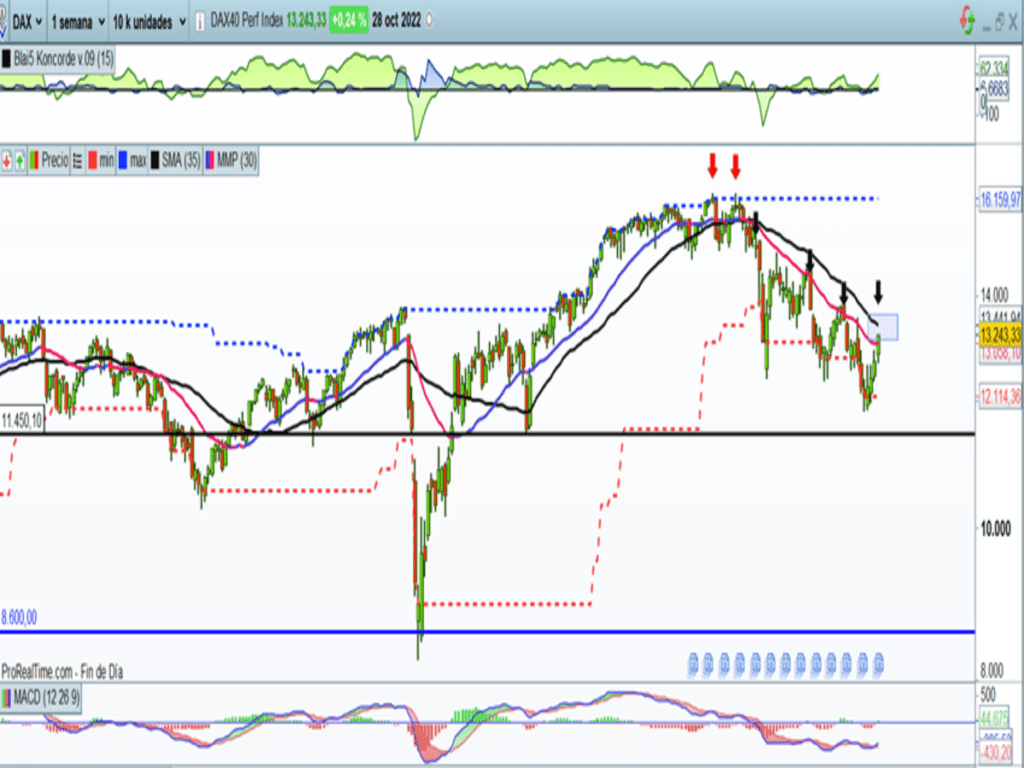

Vamos a ilustrar nuestro posicionamiento con diferentes gráficas para poder explicarlo mejor:

MERCADO DE RENTA VARIABLE

Observamos que, a ambos lados del Atlántico, los índices de referencia (SP500 así como DAX40) se encuentran en un punto de inflexión importante, donde consideramos que llegado a dicha zona de control nuestro escenario más probable es la reanudación de la tendencia primaria bajista que puede llegar al SP500 a zona de 3.200 puntos y, por el lado del DAX40, a la zona de 11.450 puntos.

- SP500: Zonal de Control 3.900-4.100.

- DAX40: Zona de Control 13.300-13.500

MERCADO DE RENTA FIJA

En los últimos días en el Mercado de Bonos, hemos vivido un fuerte repunte de los precios (caída de la rentabilidad) tanto el Bono a 10 años EE. UU. (T-Note) como el de Alemania (Euro Bund), principalmente por la narrativa de que la Reserva Federal empezaría a poner freno a la subida de tipos de interés de forma agresiva debido a una ralentización de los datos de inflación. Seguimos pensando que se tratan de repuntes ocasionales dentro de una Estructura de Precios Bajista y necesitamos observar una estabilización y giro de tendencia consistente de los mismos para poder valorar la entrada en nuestras Carteras de Inversión.

MERCADO DE DIVISAS

Observamos un agotamiento en la fortaleza del Índice dólar, aunque todavía es incipiente. Nuestro sistema está en modo vigilancia dado que puede ser el comienzo de un giro al alza de medio plazo para el par de divisas EURUSD. Si bien, solamente la superación de niveles de 1,04-1,05 nos haría pensar que el suelo de medio plazo estaría ya formado.

La conclusión es que ni por sentimiento ni por situación macroeconómica se puede definir que el mercado bajista ha terminado o está cerca de terminar de forma inminente. Por un lado, el sentimiento se tiene que deteriorar más, es decir, en vez de que los inversores en general hablen de oportunidad, tiene que llegar el momento en que hablen de lo arriesgado que es invertir (que dé miedo invertir y parezca una mala idea). Y por otro lado, el lado de la macro, es decir, la recesión sólo ha comenzado y al menos hay que esperar a que se alcance el clímax de la recesión para pensar que las expectativas puedan cambiar de signo y con ello que esas nuevas expectativas sean lo suficientemente sólidas para que nazca un nuevo mercado alcista.

¡Un saludo a todos y mucha suerte en las inversiones ¡