Después del dato de inflación de EE. UU. de esta semana, que viene a reflejar una ralentización de la subida de precios en la economía, la mayoría de la comunidad inversora se cuestiona si ya estamos en el nacimiento de un Mercado Alcista. Si bien, sólo ha pasado una semana donde Sr. Powell sembró el pesimismo enviando un mensaje demoledor cuyo principal objetivo era “reducir drásticamente la inflación actual” (a costa del crecimiento económico) a un escenario de optimismo donde todo parece que lo peor ha pasado, gracias a un dato de inflación menor de lo esperado.

En este punto, debemos matizar el “Efecto de Euforia” que ha producido en los mercados este último dato de inflación:

1. Matemáticamente la inflación va a remitir a lo largo de los próximos meses porque el cálculo es año contra año, es decir, el mes actual contra el mes del año pasado, por lo que, si el punto de partida es más elevado, la variación interanual va a bajar.

2. Estadísticamente, vamos a tener la sensación de que cada vez estaremos menos mal, pero lo que ocurre es que la gente debe entender que la información que se les vende no es la correcta ya que tener una inflación del 8,2% sino del 7,7% o más tarde, del 6% quiere decir que eres más pobre a un ritmo más lento. O, dicho de otro modo, la Depreciación de la Capacidad Adquisitiva de nuestro dinero sigue siendo cada vez peor, pero ese deterioro no va en aumento, sino que va en disminución (con mi dinero cada vez compro menos cosas).

3. En base al punto anterior, nos ayuda a entender que para el consumidor sigue habiendo un problema enorme dado que se reduce su capacidad de consumo y, por lo tanto, va a impactar en términos de crecimiento económico.

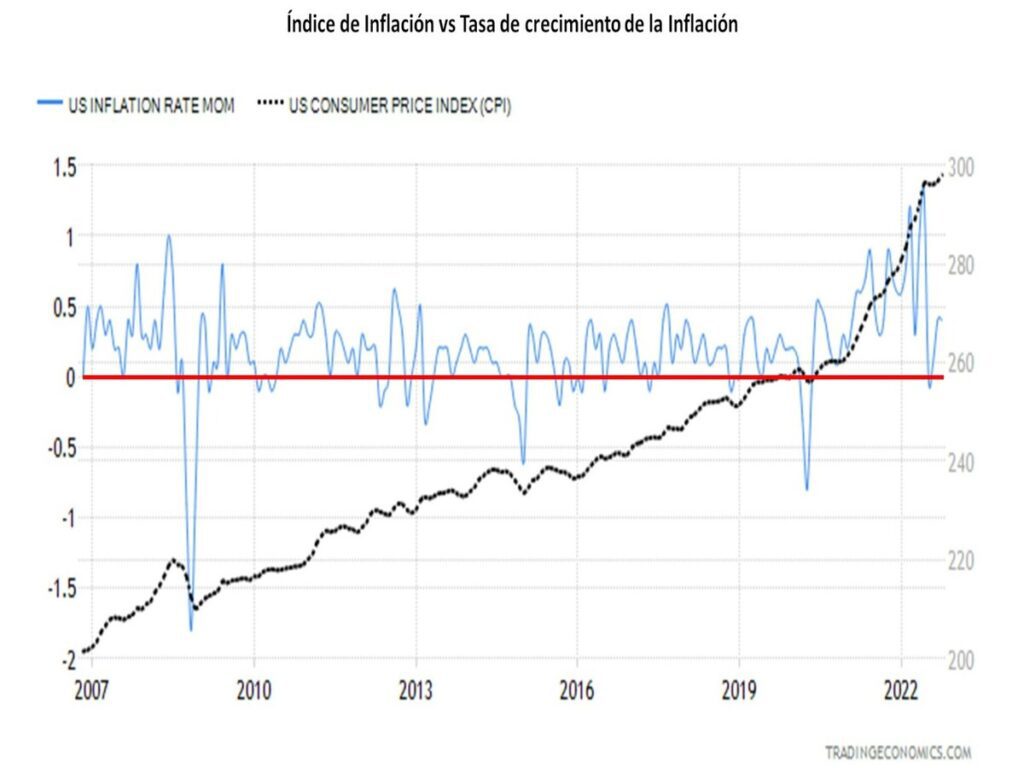

Basta con ver el siguiente gráfico donde la línea negra muestra como sube la inflación y la línea azul muestra el incremento mensual (año contra año).

En este sentido, es necesario que la tasa de inflación mensual sea inferior a 0 para que reste al índice de inflación, tal y como ocurrió en 2008, 2015 y 2020 (casos más visibles del gráfico). El último dato (publicado el jueves pasado y correspondiente a octubre 2022) fue +0,4% pero menos que el mes de octubre 2021, y de ahí que la tasa interanual baje.

A pesar de explicar lo que implica el último dato de inflación y que la Reserva Federal no va a dejar de parar de subir los tipos de interés en los próximos meses, somos conscientes de que cada vez más clientes tienen “la tentación” de decirnos que el mercado bajista ya se ha acabado y posiblemente debemos replantearnos nuestro posicionamiento. En este punto, nuestra respuesta es rotunda: nuestro modelo de gestión nos advierte que, hoy en día, no es momento apropiado de tomar posiciones en renta variable.

Consideramos que tenemos fundamentos sólidos para pensar que lo peor está por venir, dado que todavía no hemos visto el efecto de las subidas de tasas en la economía ni en los resultados empresariales, así que consideramos que el escenario más probable, a día de hoy, es que estamos viendo una recuperación dentro de una tendencia primaria bajista. En otras palabras, hagamos el “Análisis Sencillo”, y debemos preguntarnos cuestiones como las siguientes:

- ¿Cuál es la situación Macroeconómica actual? ¿Y de la Inflación?

- ¿Cuál es el Posicionamiento de los inversores?

- ¿Cuál es la situación de la Volatilidad?

Las reflexión de todas las cuestiones anteriores nos lleva a pensar que todavía no hemos visto lo que tenemos que ver para dar por finalizado este proceso correctivo a la baja.

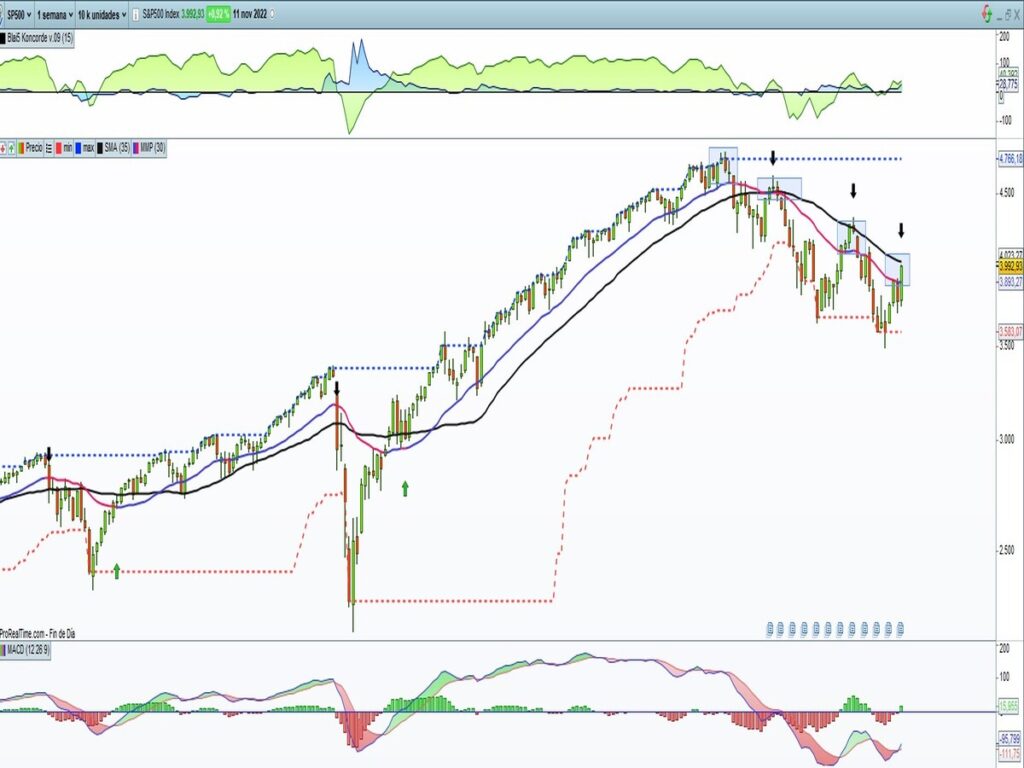

Para evitar el ruido de mercado, tratamos de aislarnos del mismo, teniendo una visión de más de largo plazo para conocer realmente si nuestra tesis bajista sigue en vigor. Para ello, consideramos que una imagen vale más que mil palabras, como muestra el siguiente gráfico:

Como solemos trasladar a nuestros clientes, nuestra filosofía de inversión se basa en una estrategia de inversión sistemática, que sigue unas reglas de inversión, ponderación y desinversión totalmente predefinidas, sin que medie juico discrecional alguno. Por lo que, si las condiciones de mercado cambiasen (algunos de nuestros indicadores como la “Salud Interna de mercado” está mejorando tímidamente) a un posicionamiento favorable a la Bolsa en las próximas semanas, seremos los primeros en comunicarlo por esta misma vía.

En este sentido, trabajamos con un modelo de gestión flexible y dinámico donde se prioriza la protección de capital logrando un binomio riesgo – rentabilidad atractivo para el inversor.

Como cada semana, iremos monitorizando los diferentes activos en búsqueda de un binomio riesgo – rentabilidad atractivo para poder invertir.

Vamos a ilustrar nuestro posicionamiento con diferentes gráficas para poder explicarlo mejor:

MERCADO DE RENTA VARIABLE

Observamos que en el índice del SP500 está inmerso en la Zona de Control que hemos remarcado en nuestros últimos informes (3.900-4.100). Consideramos que dicha zona es de difícil digestión (lucha intensa para toros como para osos) por lo que prestaremos la máxima atención al desenlace final.

Por otro lado, observamos un “Momentum” favorable para el Mercado Europeo (Eurostoxx 50), donde muestra una fuerza relativa superior al Mercado Americano. Estaremos atentos a próximos movimientos de consolidación alcista para posicionarnos.

MERCADO DE RENTA FIJA

Aunque estructuralmente no ha cambiado el escenario central, si observamos una cierta estabilización en el precio del Bono de EE. UU. a 10 años que nos puede hacer pensar que lo peor en este activo ya esté descontado. Si bien, es muy pronto para tomar posiciones dado que la tendencia primaria es BAJISTA.

MERCADO DE DIVISAS

Uno de los grandes damnificados de esta semana ha sido el DÓLAR que ha retrocedido con fuerza debido a la expectativa de un menor ritmo en la subida de tipos de interés por parte de la Reserva Federal. Este hecho ha favorecido el impulso alcista de los activos de riesgos (bolsa, materias primas, metales preciosos…). No obstante, la tendencia principal es ALCISTA y debemos esperar a próximos movimientos que nos hagan pensar un giro estructural de la misma.

Por lo tanto, y desde un punto de vista estructural, nuestra visión de los mercados sigue siendo negativa y seguimos prefiriendo ser cautos a la hora de tomar posiciones en el mercado.

¡ Un saludo a todos y mucha suerte en las inversiones ¡