Como se suele decir, “Todos los caminos llevan a Roma” o, dicho de otro modo, hagan lo que hagan los bancos centrales y nos hagan creer que el peor escenario es un “soft-landing” de la economía, el fin último será el mismo que más pronto que tarde nos encontraremos en una Recesión Económica, cuyo impacto en el bienestar de las familias y actividad de las empresas, será significativo, así como en el comportamiento de los mercados.

Como hemos estado avisando en las últimas semanas, con un dólar que está siendo autoritario, junto con un alza de precios de las materias primas (especialmente el petróleo) y unos tipos de interés llegando a cotas inimaginables hace pocos meses y no vistos desde 2007 (Bono a 10 años americano al 4,49%), están provocando que empiecen a aparecer grietas en las tuberías de la economía global.

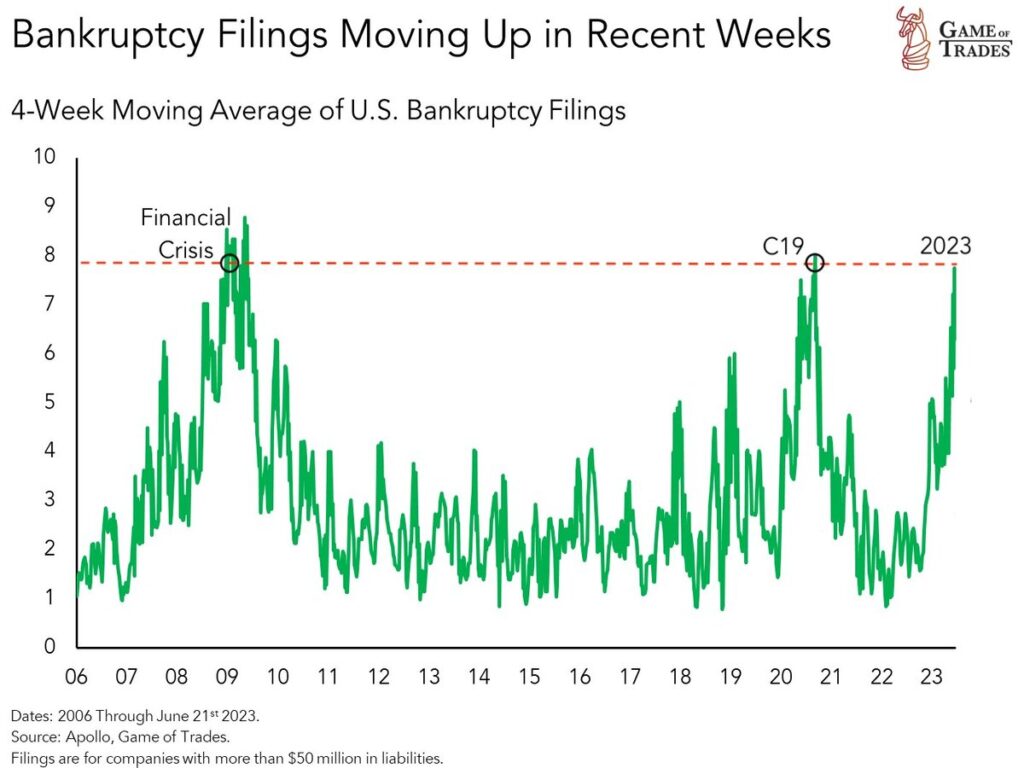

El impacto de los tipos de interés está siendo un auténtico quebradero de cabeza para las empresas que se ven obligadas a cerrar su negocio, donde las declaraciones de quiebra han alcanzando niveles comparables a la crisis financiera y el Covid 19, mientras teóricamente la economía americana sigue fuerte. No queremos imaginar el gran desastre económico que sucedería, en caso de que la recesión se haga una realidad.

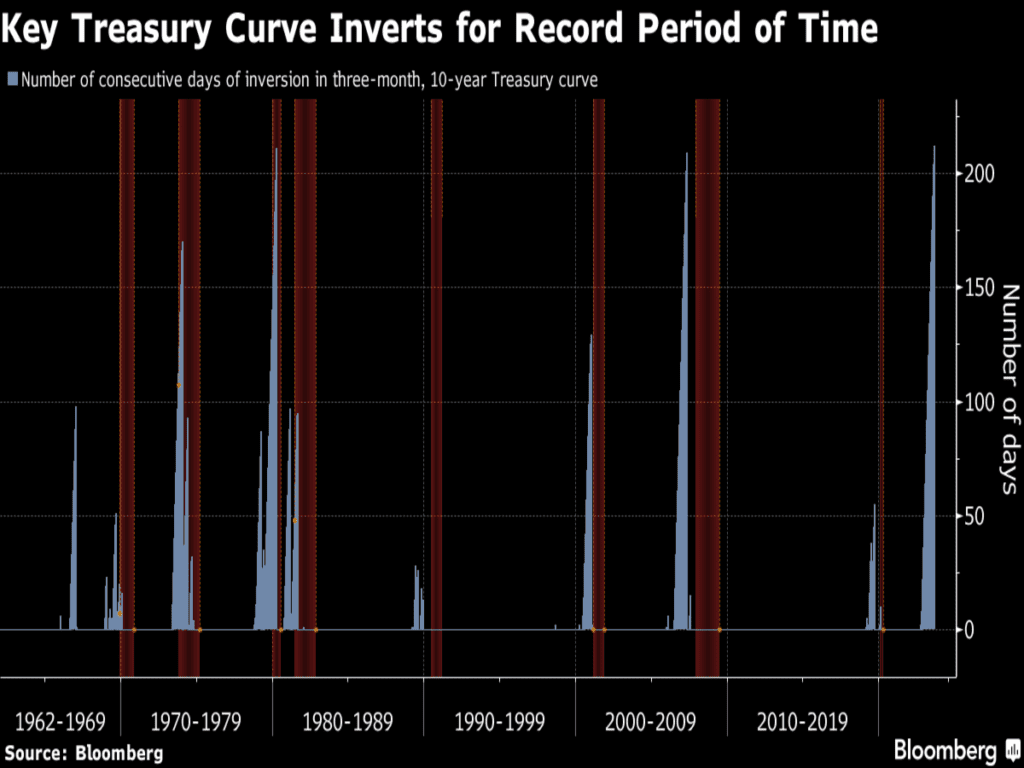

En otro orden de cosas, parece que la mayoría de los analistas han dejado en el baúl de los recuerdos, las implicaciones económicas que tiene una Curva de Tipos invertida, siendo un indicador adelantado de recesiones económicas, con una fiabilidad del 100% de los casos. A esto se le suma, que la inversión de la curva (medida entre la rentabilidad de la deuda a 3 meses vs 10 años) se está prolongando en el tiempo de manera histórica, acumula cerca de 320 sesiones, una secuencia no vista en décadas y que advierte recesión económica a la vista. ¿Esta vez será diferente?

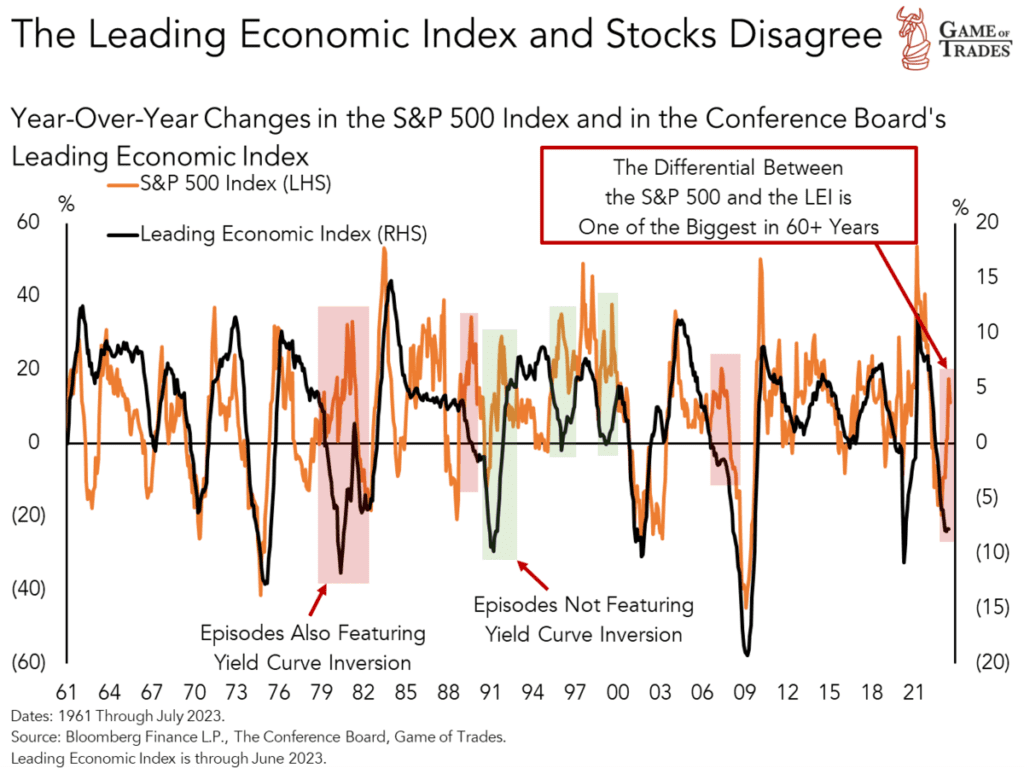

No hay duda de que el decalaje de los efectos de las políticas monetarias agresivas llevada a cabo por los bancos centrales en el último año no han tenido un impacto negativo en las cotizaciones de los índices bursátiles, hecho muy inusual y que suele corregirse con el tiempo.

En este sentido, el índice de los Indicadores Adelantados elaborado por la Conference Board ha caído durante los 16 meses consecutivos mientras el índice del SP500 no ha dejado subir. Dicha des-correlación nos alerta de la posibilidad de asistir a un movimiento bajista de las bolsas, como está sucediendo este mes de septiembre.

Nota: Suceso que ocurre cuando la Curva de Tipos está invertida, como en la actualidad.

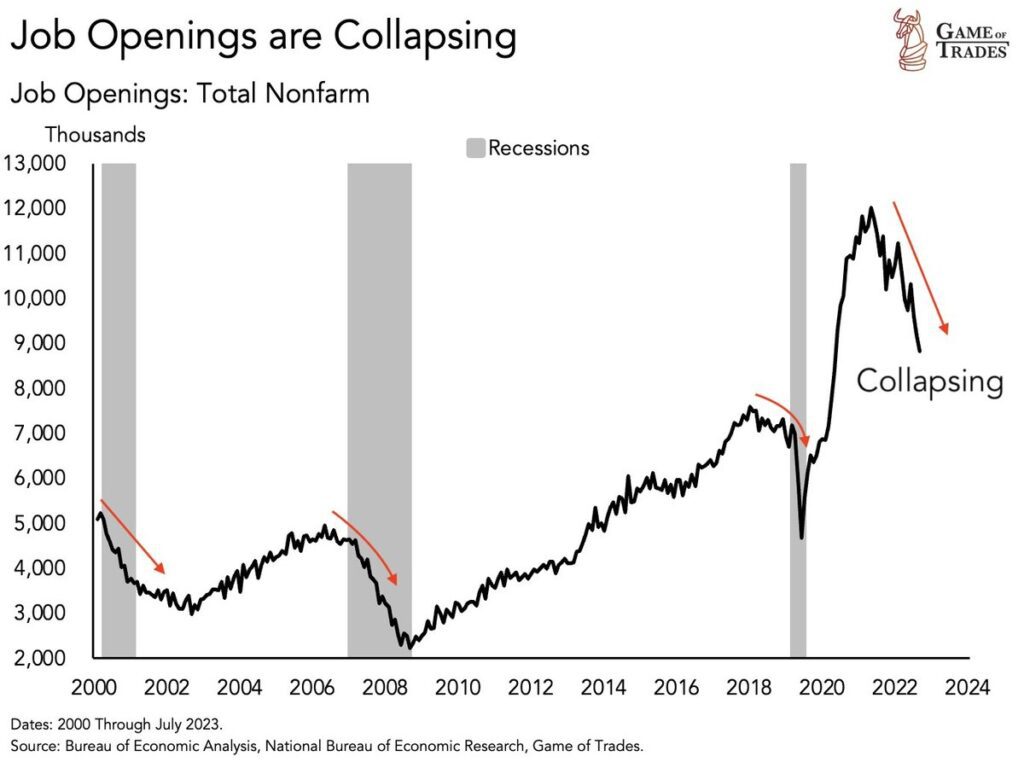

Mientras tanto el mercado laboral en Estados Unidos está empezando a enfriarse de forma acelerada, como lo demuestra las ofertas de empleos que están colapsando. Hecho, que anticipó las últimas 3 recesiones económicas.

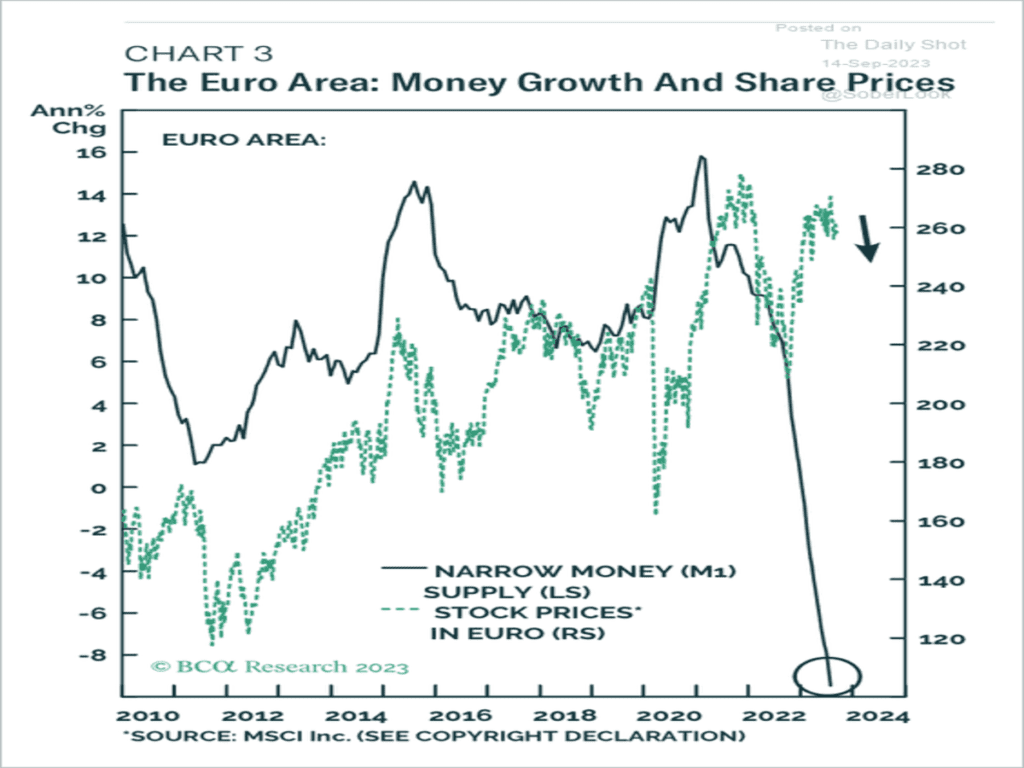

Al otro lado del Atlántico, si le echamos un vistazo a Europa, observamos que el motor de la locomotora alemana está gripado y sin fuerzas para tirar del carro. Momento crítico si atendemos a la masa monetaria M1 (circulación del dinero) que se encuentra en niveles extremadamente bajos y donde esperamos que la correlación histórica con la bolsa europea no suceda, dado que sería una auténtica pesadilla para el inversor / ciudadano europeo.

A pesar de presentar datos cada vez más preocupantes a nivel macro, que deberían ser tomados a la hora de invertir con un posicionamiento cauteloso, no vamos a volver a cometer el error del pasado en anclarnos en una visión negativa de la bolsa por un contexto económico poco halagüeño, mientras indicadores de tendencia, nos indiquen que los precios de las cotizaciones pueden ser subiendo. En este sentido, tenemos muy presente la frase de John Maynard Keynes, “Los mercados pueden mantener su irracionalidad más tiempo del que tú puedes mantener tu solvencia”.

Como cada semana, iremos monitorizando los diferentes activos en búsqueda de un binomio riesgo – rentabilidad atractivo para poder invertir.

Vamos a ilustrar nuestro posicionamiento con diferentes gráficas para poder explicarlo mejor:

MERCADO DE RENTA VARIABLE

Tal y como comentamos la semana pasada, la aceleración de las caídas en los mercados de renta variable está siendo una realidad. La salud interna de mercado (amplitud) se está deteriorando gravemente, es decir, la mayoría de los valores caen con más fuerza que los grandes índices (sujetado por las grandes compañías), mostrando un síntoma de debilidad interna del mercado de acciones. No hay mercado alcista sostenible sin que el conjunto del mercado acompañe. Además, la historia nos dice que toda caída peligrosa parte de una situación de pérdida de la amplitud de mercado como la actual. Seguimos vigilando la zona de los 4.200 del SP500 (incluso 4.100 puntos) para tomar decisiones de inversión. Trabajamos con la idea de que dicha corrección actual podría darnos una magnífica oportunidad de entrada en renta variable de cara a finales de año. ¡Veremos!

MERCADO DE DIVISAS

El DÓLAR sigue su marcha imparable por décima semana consecutiva. El nivel de $105,50 se antoja una resistencia crucial para el devenir de los mercados. Una ruptura al alza provocaría que las condiciones financieras se endureciesen, acorralando a un callejón sin salida a la economía global. Importante destacar que las manos fuertes siguen comprando, lo que hace más probable verlo en cotas superiores.

MERCADO DE RENTA FIJA

Seguimos manteniendo nuestro posicionamiento de que la tendencia bajista del precio del bono (subida del tipo de interés) americano (T-note o bonos a 10 años) va a continuar, a la vez que pensamos que actualmente es uno de los activos cuyo binomio riesgo-rentabilidad es muy atractivo. La idea es ir acumulando paulatinamente, pensando a 12/18 meses vista. Convencidos de que el tiempo recompensará la espera, vía beneficios.

MERCADO DE MATERIAS PRIMAS

Mucha atención a la fortaleza del ORO que a pesar de la subida de tipos y del fortalecimiento dólar estos últimos meses, se mantiene en un rango de precios, a la espera del siguiente movimiento. El metal precioso puede ser un activo muy interesante a tener en cartera de cara a los próximos años. Técnicamente no está apto para aumentar posición, pero si para mantener. Una recesión económica con bajadas de tipos por parte de los bancos centrales, puede ser un magnífico catalizador para ver alzas en el precio y superar sus máximos históricos (triple techo).

Nuestra visión de mercados es que las bolsas, además de estar técnicamente deterioradas, se encuentran en la ventana estacional de mayor debilidad del año, que suele finalizar a mediados de octubre, por lo que mantenemos nuestra predisposición bajista a corto plazo considerando que todavía queda recorrido a la baja y vigilando las zonas de objetivo marcadas.

Aunque el futuro es incierto de caras a las próximas semanas, se nos antoja de vital importancia ir analizando el posible deterioro de los índices en próximas fechas, aunque seguimos considerando como escenario base, a día de hoy, que la actual corrección de precios como una oportunidad de compra de renta variable de cara a finales de año.

“Nuestra mayor gloria no está en no caer nunca, sino en levantarnos cada vez que caemos”, Confucio.

¡Un saludo a todos y mucha suerte en las inversiones ¡