Después de dejar atrás una semana de vencimientos de derivados tradicionalmente con un sesgo alcista, ahora llega la hora de la verdad para los mercados, momento de mostrar su verdadera cara.

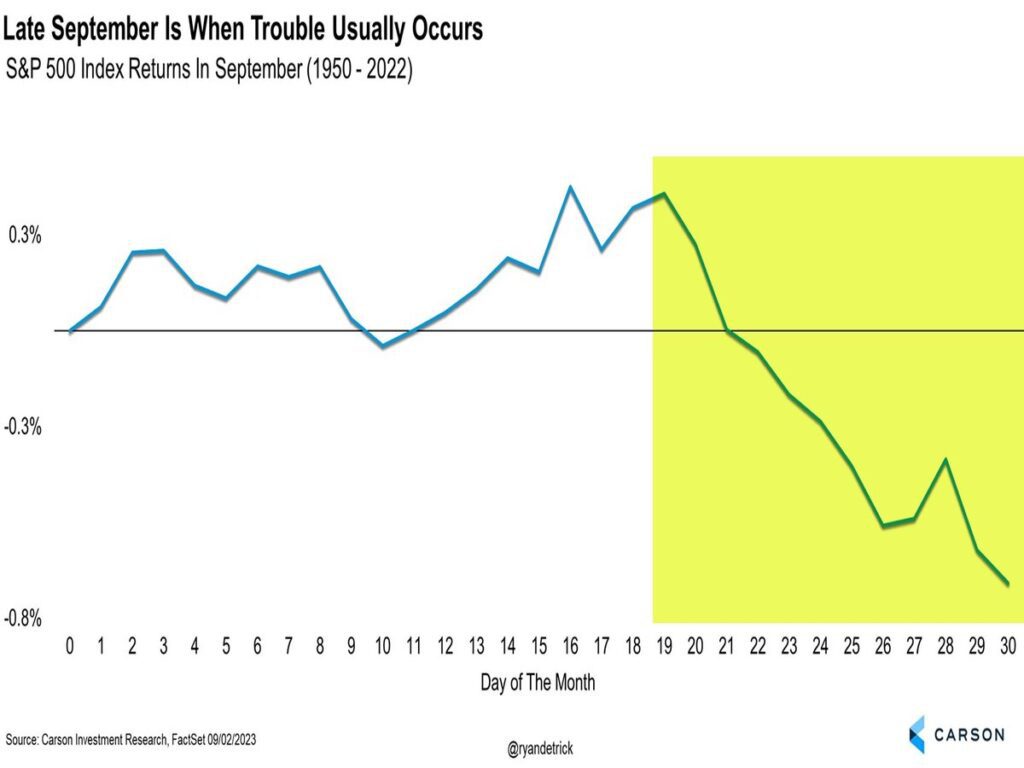

Es habitual que después de los vencimientos las bolsas pierdan fuelle, teniendo un comportamiento bajista siendo más acentuado en el mes de septiembre, como refleja la siguiente gráfica. ¿Momento de pescar en río revuelto?

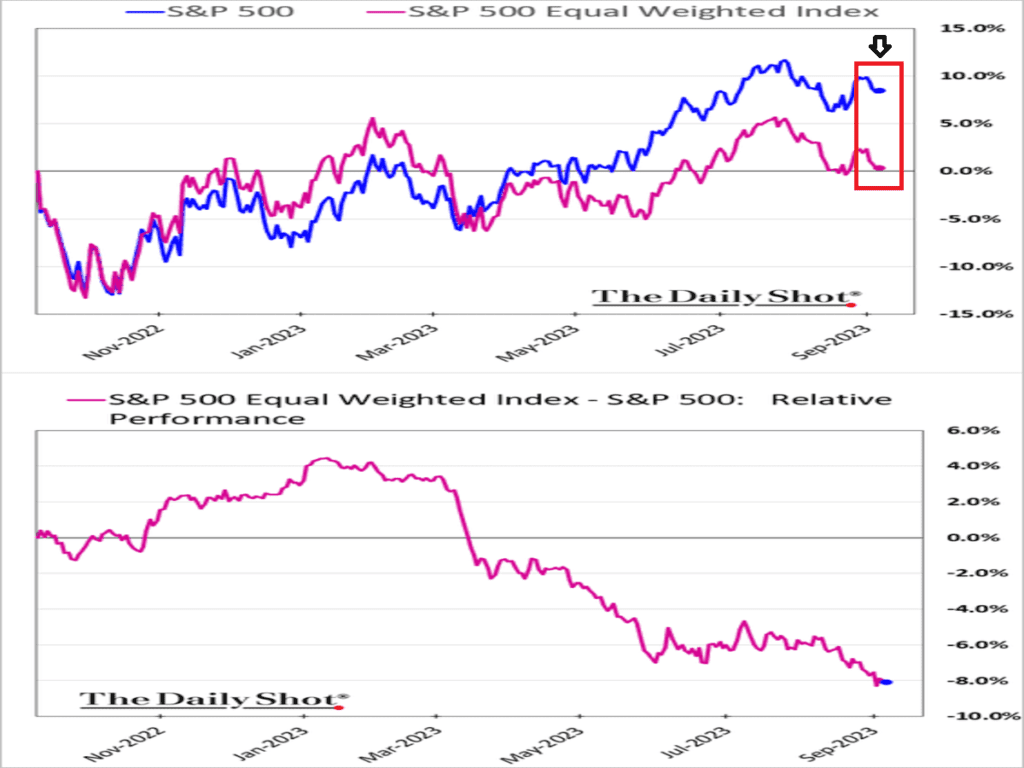

Una estacionalidad que viene acompañada por unos datos internos del mercado que muestran una fragilidad notable ofreciendo una información más fidedigna que los propios índices bursátiles que aparentan una fortaleza, si sólo nos fijamos en sus cotizaciones que se encuentran prácticamente en máximos históricos.

Como hemos explicado en reiteradas ocasiones durante muchos meses, una salud interna (amplitud) de mercado cada vez más deteriora es un mal síntoma para la continuidad alcista sostenida de las bolsas. ¿A qué nos referimos? Vean, por ejemplo, la comparativa de la evolución entre el SP500 y el mismo índice, pero ponderado por capitalización, calculado otorgando a cada una de las 500 empresas igual ponderación, el denominado SP500 Equal Weighted Index. Se observa una divergencia en el comportamiento donde la mayoría de los valores no han acompañado la subida experimenta en los índices, hecho que nos indica que el mercado está sostenido por pocos valores y cualquier tropiezo de los mismos ocasionaría que las bolsas tuvieran una corrección significativa.

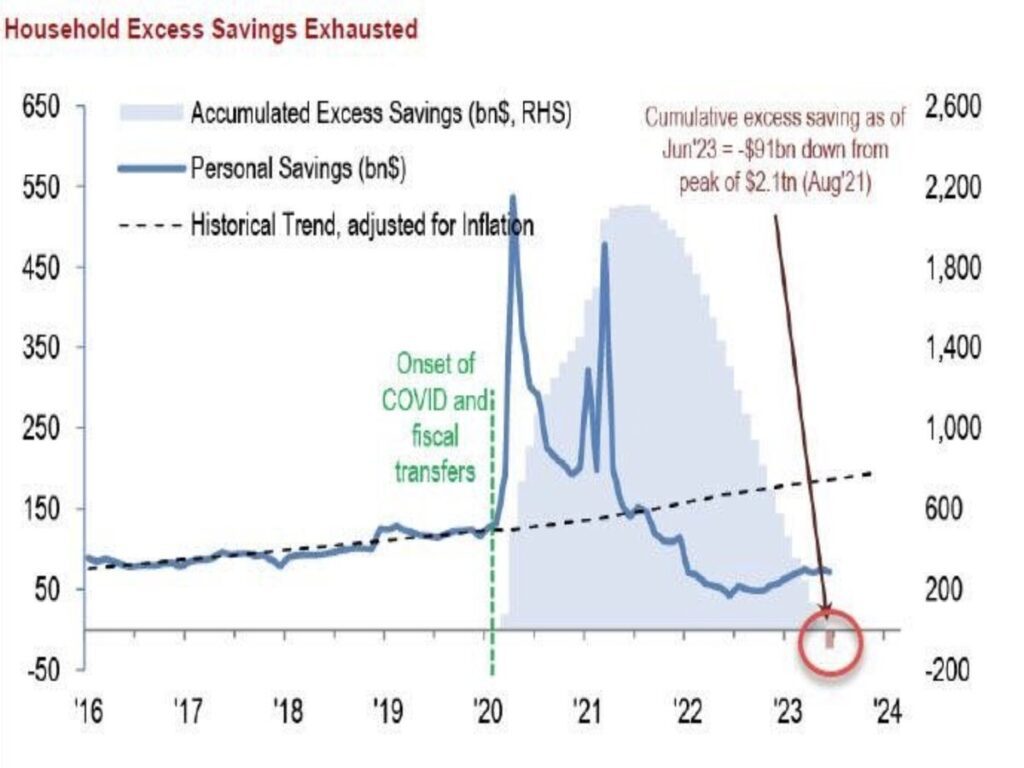

Adicionalmente al deterioro interno de los índices que reflejan la fiel realidad del estado de salud de los mercados, lo que se observa paralelamente es que la situación de la economía real cada vez es más delicada donde el consumo es frágil y vulnerable, como la riqueza de las familias. Es importante descartar que el exceso de ahorro generado durante la pandemia se ha agotado y a partir de ahora será interesante conocer cuál será el comportamiento del consumo.

Mientras el panorama económico se deteriora a pasos agigantados, la industria financiera se encarga de trasladar el mensaje de que los bancos centrales mueven el mercado y la realidad es que es todo lo contrario. En este sentido, una lección aprendida esta semana es que los mercados han emitido un mensaje, alto y claro: “Si paráis de subir los tipos, no os preocupéis que nosotros nos encargamos de bajar la inflación, subiendo los tipos de interés a largo plazo y provocando un crash”.

Los ciclos económicos se repiten, los bancos centrales buscando alentar el crecimiento económico primero crean dinero a raudales, mantienen bajos los tipos y unas condiciones monetarias y financieras expansivas.

Esa situación mantenida genera brotes inflacionistas, empobreciendo seriamente a la población y castigando al consumo, es entonces cuando las autoridades optan por subir los tipos para detener las alzas de precios.

Al subir los tipos, las autoridades vuelven a provocar daño al consumidor, quien acechado por una inflación potente además simultáneamente observa un duro encarecimiento de sus deudas, hipotecas, préstamos para el coche, etc…

La inflación es un incremento de interés compuesto y perdura en el tiempo a menos que sea contrarrestada por deflación, no por caída de la inflación hasta el 4%, y esto irremediablemente conduce a caída del poder adquisitivo.

La caída del consumo y deterioro de la inversión y del tejido empresarial suelen conducir a la economía hacia las típicamente dolorosas recesiones económicas y es entonces, cuando las autoridades comienzan a bajar tipos para reactivar la economía.

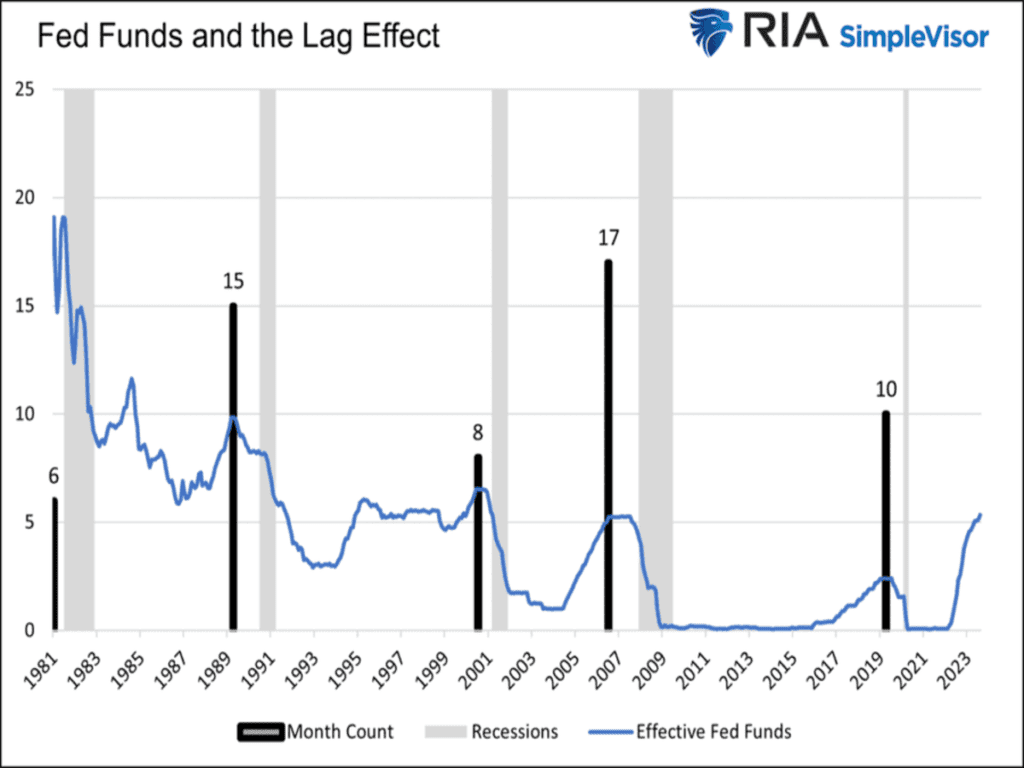

El decalaje temporal medio entre la última subida de tipos y el inicio de recesiones económicas ha sido desde el año 1980 de 11 meses, la última subida fue en julio y este promedio histórico apuntaría al próximo mes de junio 2024 como fecha probable para el inicio de la siguiente recesión económica.

Bajo esa perspectiva, los inversores debemos estar atentos a los próximos movimientos de la Reserva Federal, para actuar de forma contraria. Cuando comiencen las bajadas de tipos, los inversores menos avezados intuirán que existe un soporte fiable para apuntalar las cotizaciones. Pero en realidad, las bajadas de tipos se producen para combatir el fuerte enfriamiento o recesión económica en curso que siempre termina afectando a los beneficios empresariales negativamente.

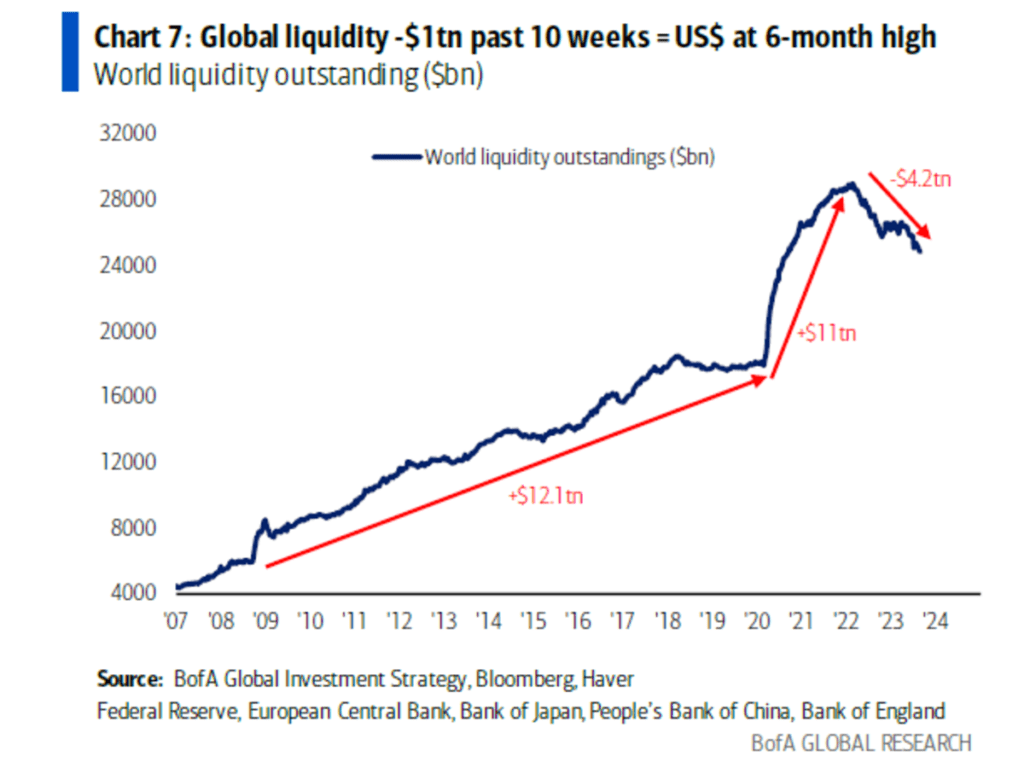

Si la subida de tipos tendrá un efecto negativo a la economía, la retirada de liquidez que es la savia que nutre el sistema suele ocasionar problemas, crisis de liquidez y/o eventos de crédito. La cuenta atrás ya ha comenzado y es cuestión de tiempo de que todo estalle por los aires.

Factores como el fortalecimiento del dólar, las subidas de la TIR de la renta fija, el aumento del precio del petróleo y sus derivados o el endurecimiento de las condiciones para conceder créditos suponen un entorno general de condiciones financieras restrictivas y un eventual problema para economías y mercados.

Como cada semana, iremos monitorizando los diferentes activos en búsqueda de un binomio riesgo – rentabilidad atractivo para poder invertir.

Vamos a ilustrar nuestro posicionamiento con diferentes gráficas para poder explicarlo mejor:

MERCADO DE RENTA VARIABLE

Pensamos que esta semana se dará el pistoletazo de salida a las caídas de cierta magnitud que hemos comentado en artículos recientes. Zona de los 4.200 puntos del SP500 a vigilar. Mientras el SP500 ha estado en un lateral estrecho durante las últimas semanas, el SP500 de igual ponderación, está justo en el precipicio. Llegó el momento de la verdad y el desenlace es inminente.

MERCADO DE DIVISAS

El DÓLAR lleva 9 semanas consecutivas subiendo, ¡Larga Vida al Rey!, avisando de una inflación (subida de precios) que todavía está por venir. Dato curioso es que sólo ha ocurrido 2 veces en la historia una subida tan espectacular (1997 y 2014), mostrando un escenario muy alcista para el dólar en los próximos meses. Ahora toda la atención está puesta en el nivel de 105,30 dólares aproximadamente, dado que una ruptura al alza puede poner en jaque a la economía mundial.

Dado el momento que estamos es bueno destacar que un fortalecimiento del dólar, históricamente ha sido un gran obstáculo para que las acciones sigan avanzando al alza. ¿Esta vez será diferente?

MERCADOS DE RENTA FIJA

Si nuestro modelo de análisis, nos ha avisado en las últimas semanas de que los tipos de interés seguirán subiendo en Estados Unidos, los mercados están dando un mensaje muy serio al Banco Central Europeo de que la inflación no está controlada, pudiendo mandar al Bund Alemán a cerrar por debajo de 129,30 puntos lo que aceleraría el deterioro de la economía europea. ¡Veremos!

MERCADO DE MATERIAS PRIMAS

El Dr. COBRE está en una situación clave para decidir el futuro de los mercados. Si rompe a la baja daría una señal peligrosa de que la recesión puede ser una realidad más pronto que tarde. En caso de girarse al alza, el impacto de la inflación sería significativo y un verdadero quebradero de cabeza para los bancos centrales en lo que se refiere a sus políticas monetarias. Máxima atención en este momento, dado que nos dará muchas pistas de lo que pueda suceder en los mercados próximamente.

La capacidad del mercado para sorprender y cambiar de tono en cuestión de minutos es extraordinaria, motivo por el que necesitamos grandes dosis de paciencia y seguir el plan marcado de forma minuciosa.

Factores como que el mes de septiembre es tradicionalmente bajista, especialmente la segunda parte del mismo como hemos comentado al inicio del artículo, la alta probabilidad de brotes al alza de la inflación, el fortalecimiento del dólar y una Reserva Federal algo más dura de lo esperado en la reunión de esta semana, podría desatar una oleada de ventas de acciones.

En el caso de que se produjera alguna corrección de cierta magnitud en los mercados en las próximas semanas, pensamos que sería una oportunidad atractiva de compra de renta variable de cara a final de año.

“La suerte es lo que sucede cuando la preparación se encuentra con la oportunidad”, Lucio Anneo Séneca.

¡Un saludo a todos y mucha suerte en las inversiones ¡