La coyuntura de los mercados sigue estando peligrosa y los índices han salvado en el último día de la semana pasada una “pelota de partido” respetando referencias de control, pero el partido continúa en zonas de riesgo.

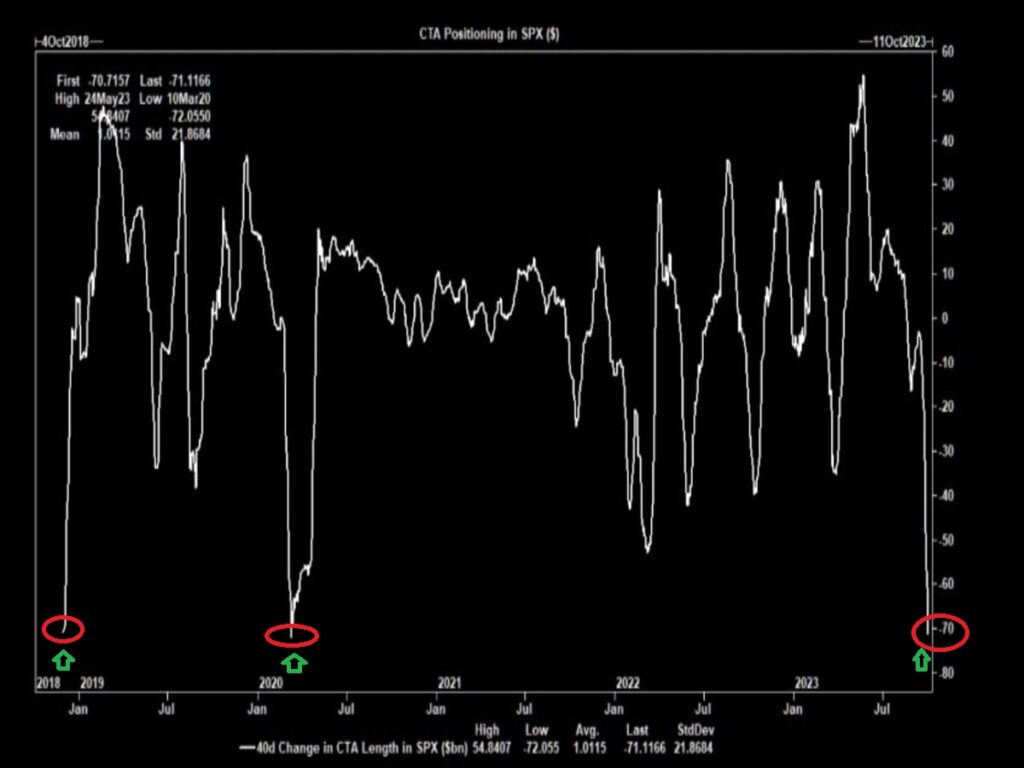

El fuerte rebote vivido el viernes se debe al cierre masivo de posiciones cortas («Short Squeeze») dado que en las últimas encuestas más recientes, reflejaban una fuerte caída del sentimiento del inversor, que lo había llevado a un posicionamiento excesivamente bajista en el SP500, a niveles no visto desde el 2018 y el 2020. ¿Será este movimiento un catalizador fiable para pensar en un suelo de medio plazo (meses)?

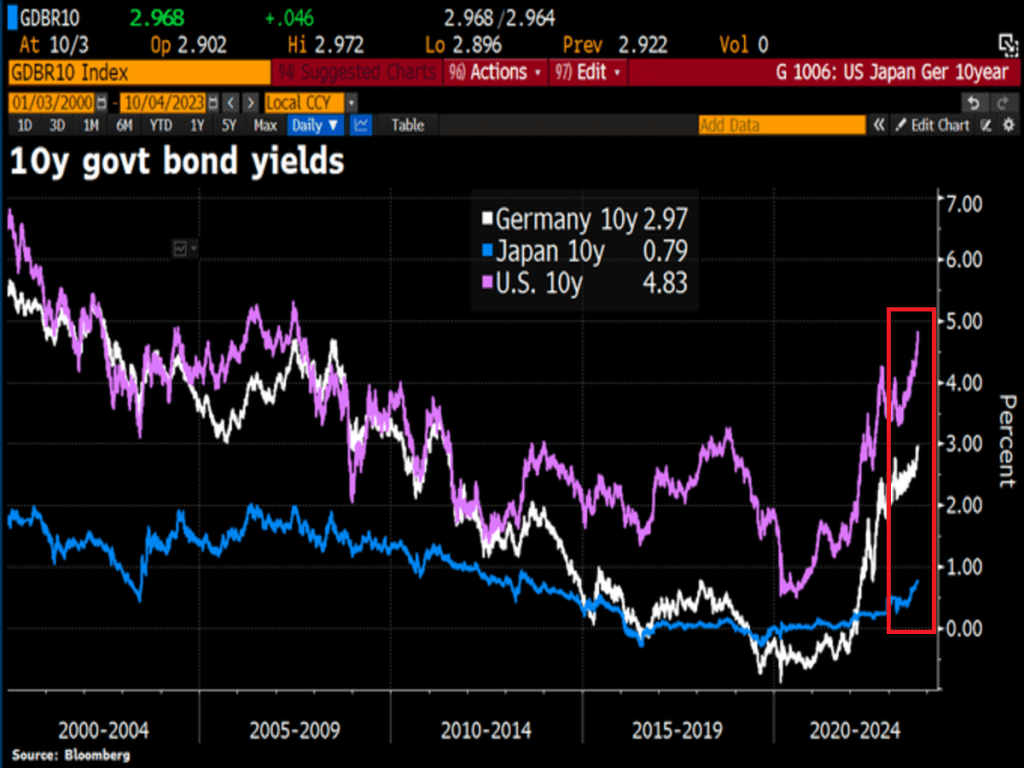

Mientras los mercados de bonos de todo el mundo están sufriendo, en precio, y consecuentemente las rentabilidades están subiendo y alcanzando niveles no vistos en más de una década. Vean la evolución de la rentabilidad de la deuda a 10 años de EEUU, Japón y Alemania. ¿Se romperá algo en el sistema monetario mundial?

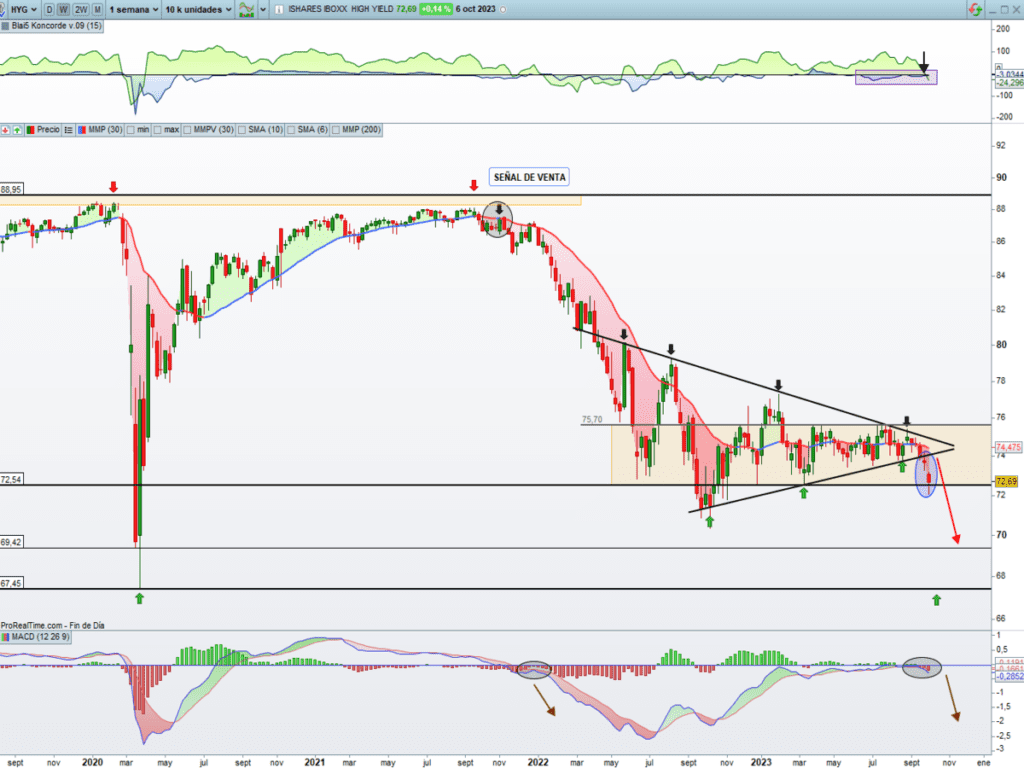

En este sentido, llevamos avisando muchos meses de que el mercado de crédito (de bonos) se está poniendo muy peligroso, considerando la dependencia del sistema financiero/bancario y de la economía a la deuda, el fuerte nivel de stock de deuda y los abultadísimos flujos que se van generando cada día (déficit de estados que necesitan generar más papel “deuda”), el gran endeudamiento de particulares, empresas y gobierno, cabría anticipar que el mercado de deuda estaría en la antesala de un fuerte latigazo y crisis de consecuencias proporcionales a los volúmenes y necesidad de deuda (¿Evento de Crédito en el horizonte?). “Sería el mayor mercado bajista de la historia de los bonos”.

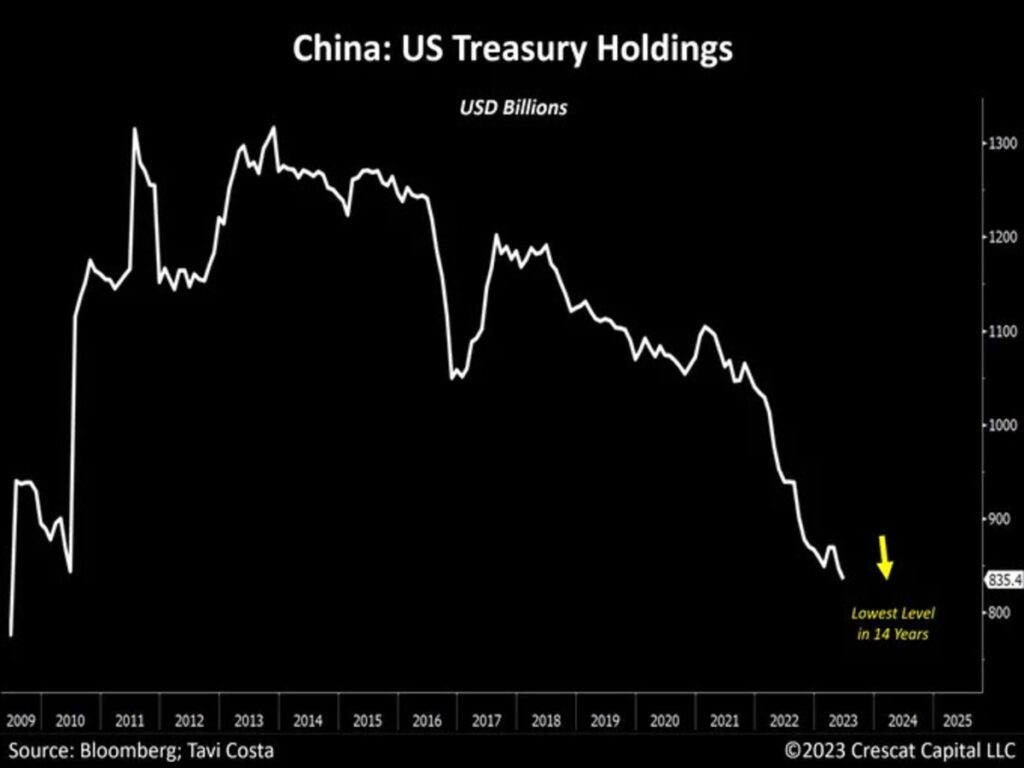

En el caso particular de los Estados Unidos, no hay duda de que el incremento de rentabilidad está siendo exponencial asociado a un riesgo potencialmente dramático para las arcas públicas del país. ¿Qué hay detrás de este movimiento? Uno de los motivos es que principalmente China (al igual que Arabia Saudí), están en retirada y deshaciendo posiciones, vendiendo o dejando títulos a vencimiento sin renovarlos, es decir, menos demanda lo que provoca mayor tipo de interés.

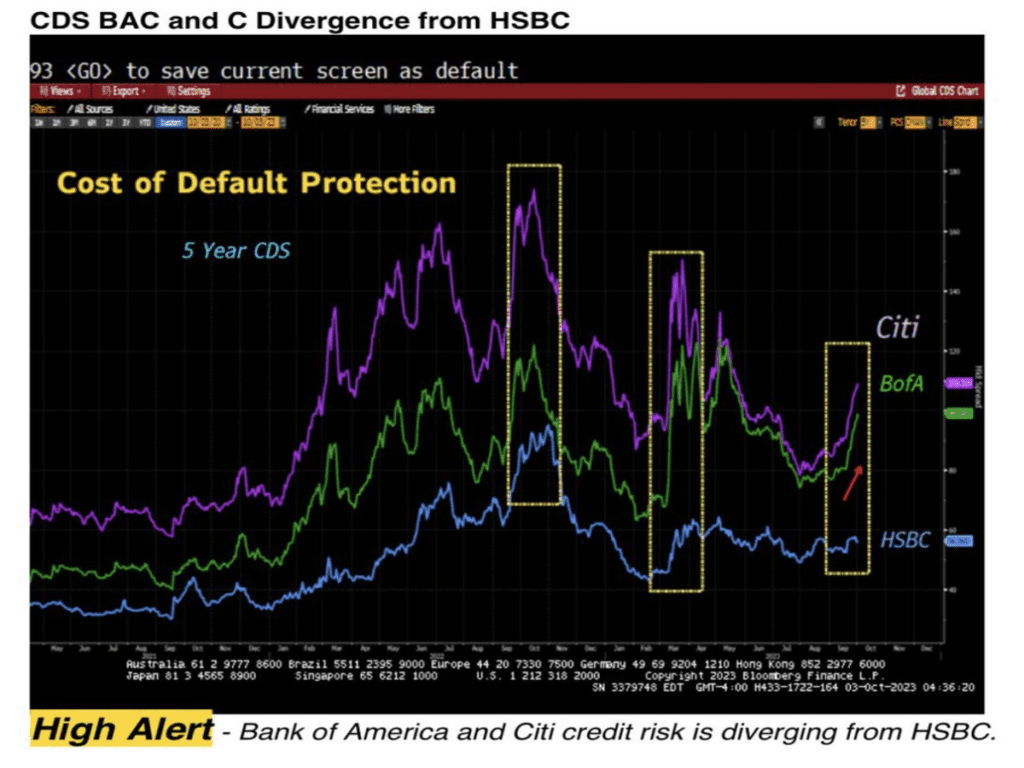

La situación financiera general se deteriora y la de los bancos también, los inversores muestran cada vez mayor preocupación por las fuertes minusvalías en carteras de bonos, por la intensa caída de depósitos o aumento de morosidad y están comprando seguros anti quiebra o Credit Default Swaps -los famosos CDS- y provocando subidas de sus precios. “Los niveles alcanzados no son inquietantes, pero conviene prestar atención a este hecho”, tal como ocurrió con Credit Suisse.

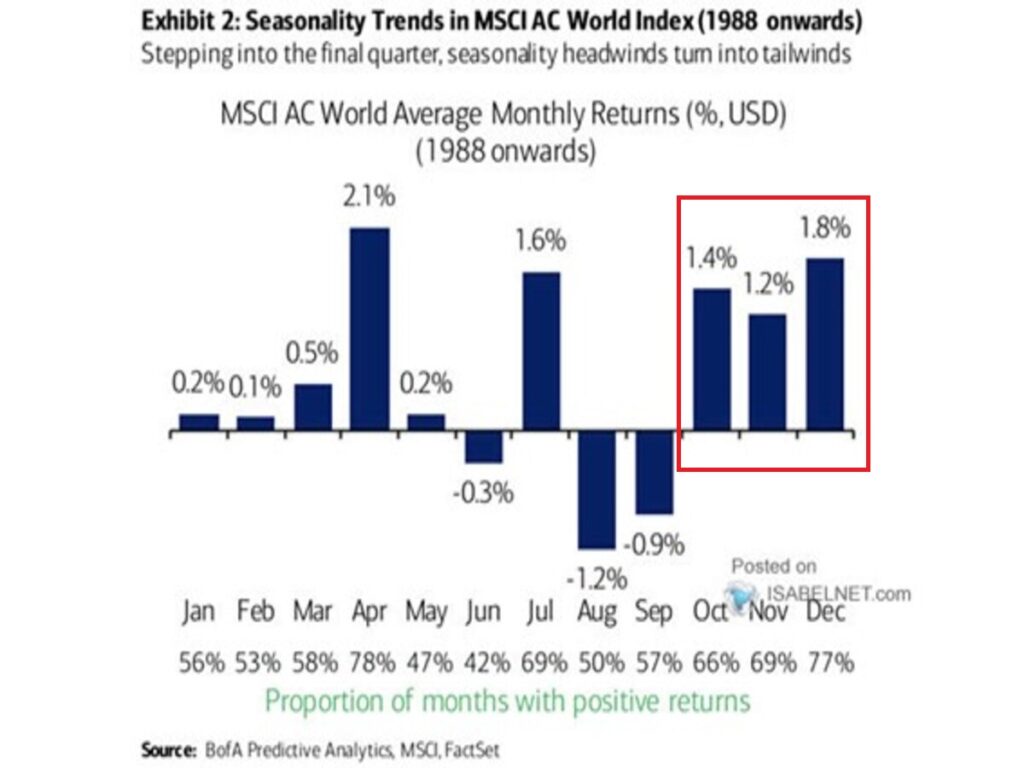

Así las cosas, somos de la opinión de que octubre puede formarse un suelo de cara a los próximos meses (fin de año) brindándonos la oportunidad de entrar en renta variable. Sin embargo, trabajamos en la idea de que será un mes que no estará exento de volatilidad, dudas muy fundamentadas e incertidumbre inversora. ¿En qué nos apoyamos? En una estacionalidad que ha sido armónica todo este año 2023 con respecto a su media, donde favorece un mercado al alza sostenido para octubre (formación de suelo relevante) y también para los meses de noviembre y diciembre.

¿Dónde nos fijamos para detectar un suelo sólido de mercado durante este mes de octubre? Cuando analizamos el mercado, uno de los componentes más potentes para “cazar suelos” es empezar a escuchar una narrativa muy negativa de los grandes jugadores del mercado (banca de inversión), haciéndonos creer, lo que coloquialmente llamamos la “Teoría del meteorito”, que no es otra cosa, que inundar de titulares de prensa que “la situación económica es apocalíptica y que debemos salirnos del mercado (renta variable) corriendo”, con el único propósito de que ellos empiecen a comprar a precios más bajos, tal como sucedió a finales del año pasado. Por ahora, no hemos visto señales de este tipo, lo que nos ayuda a pensar que no hemos tocado suelo relevante para construir posición en renta variable, pero previsiblemente estamos cerca de alcanzarlo (cuestión de días o pocas semanas).

Como cada semana, iremos monitorizando los diferentes activos en búsqueda de un binomio riesgo – rentabilidad atractivo para poder invertir.

Vamos a ilustrar nuestro posicionamiento con diferentes gráficas para poder explicarlo mejor:

MERCADO DE RENTA VARIABLE

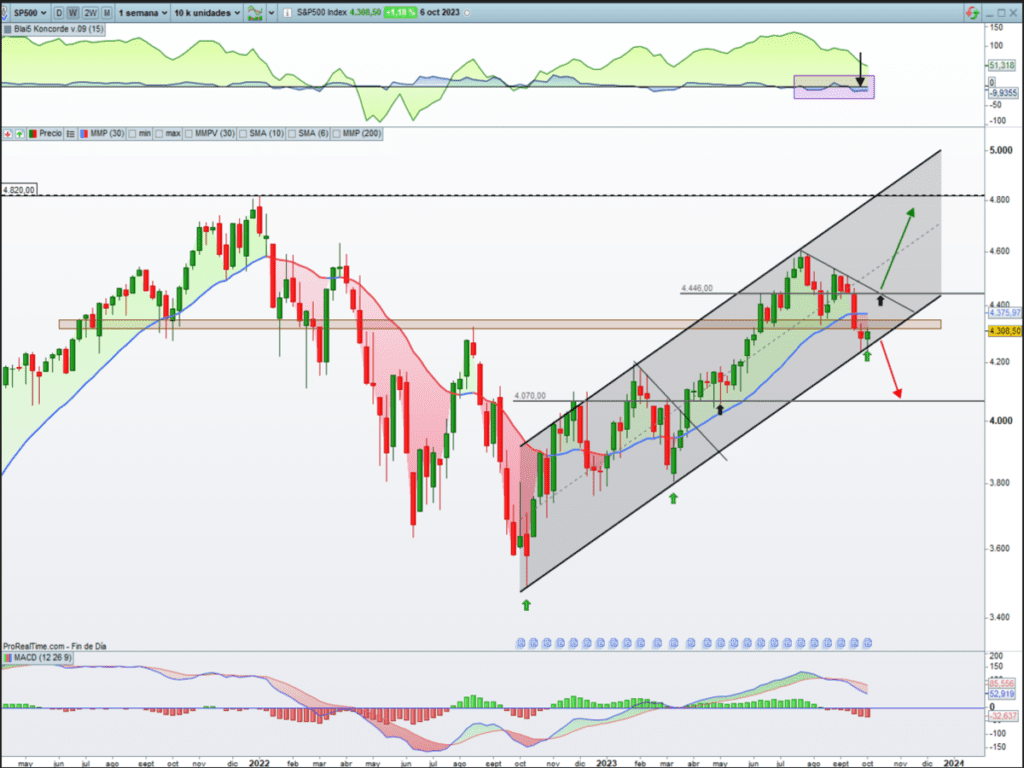

¡BINGO¡ El índice SP500 ha alcanzado el nivel de 4.200 puntos comentado durante las últimas semanas como proyección final de las caídas. ¿Y ahora qué? Aunque el rebote del viernes ha sido increíble y potencialmente continuista al comienzo de semana, consideramos que el suelo relevante que esperamos no se ha formado, motivado porque la amplitud de mercado está siendo atroz dado que hay más acciones que alcanzaron nuevos mínimos frente a nuevos máximos. No es una buena señal alcista, por ahora.

Nota: Si vemos algún catalizador externo que provoque pánico en los mercados, buscaremos el clímax vendedor, para empezar a comprar renta variable.

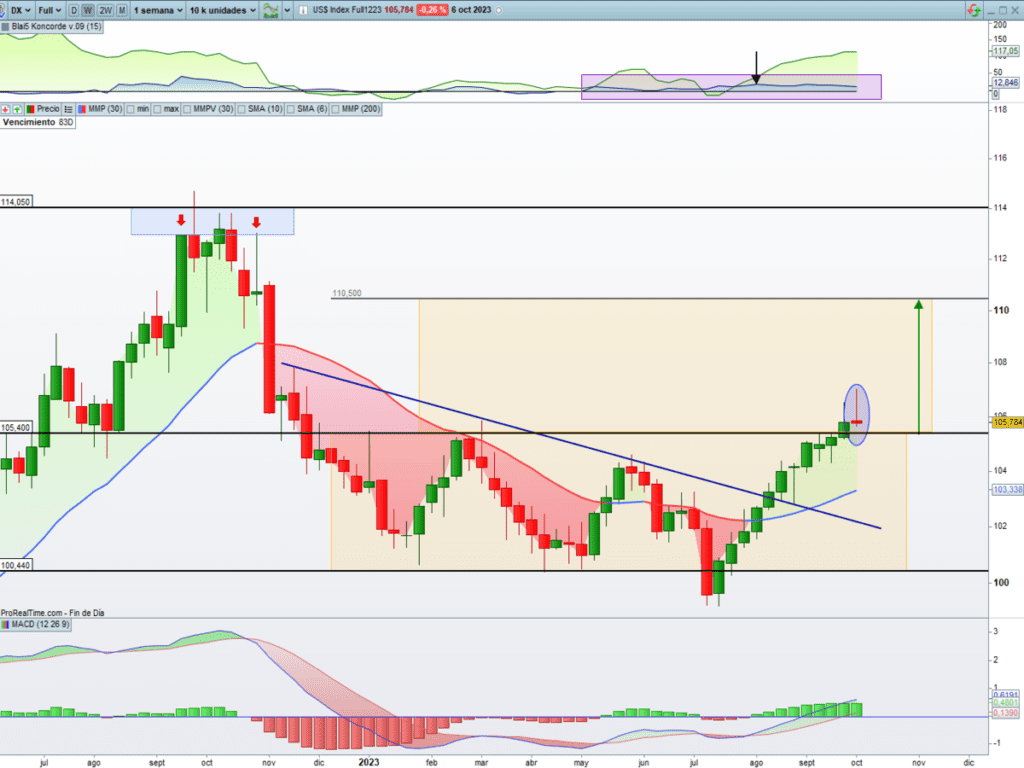

MERCADO DE DIVISAS

Después de 11 semanas subiendo el DÓLAR y tal como anticipábamos, necesitaba un descanso para continuar su escalada. Si bien, la vela semanal que ha dejado, técnicamente es fea, lo que nos hace pensar que la corrección (o bien, en tiempo o precio) del billete verde puede ser más larga de lo esperado. No obstante, las manos fuertes siguen comprando, lo que respalda su fortaleza en el medio plazo.

MERCADO DE RENTA FIJA

El precio de los Bonos de Alto Rendimiento (HYG) se ha precipitado a la baja en las últimas sesiones. Por fin, después de meses de espera, lo que conlleva unos tipos de interés al alza y un posible riesgo potencial al mercado de crédito (efecto dominó). Es de vital importancia, que los precios se estabilicen. En caso contrario, las posibilidades de recuperación sostenida de las bolsas, quedaría en entredicho y los daños colaterales en los activos de riesgo, pueden ser dramáticos.

MERCADO DE MATERIAS PRIMAS

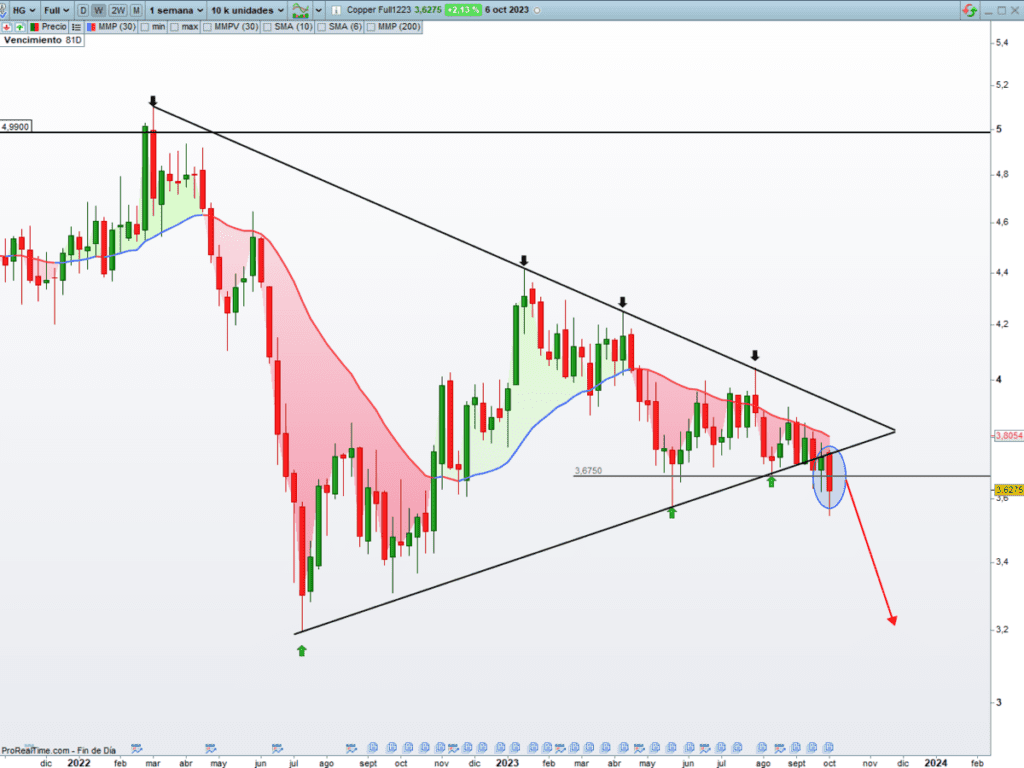

El Dr. COBRE, apodo que recibe porque no hay mejor barómetro de la salud económica global, esta semana ha hablado alto y claro, el enfriamiento económico está en marcha.

Una de las claves para seguir al mercado y confirmar eventuales suelos e intentos alcistas, es ser disciplinados a la hora analizar las señales de los diferentes activos que estudiamos semanalmente como son el dólar, los tipos de interés, el cobre, el petróleo, los bonos de alto rendimiento, así como, la salud interna de mercado que nos daría una probabilidad de éxito mayor.

Los mercados de acciones han protagonizado una corrección de cierta importancia desde agosto y además de conducir numerosos indicadores/osciladores de corto plazo a niveles extremos de sobre venta, se han deteriorado muy significativamente los datos internos que favorecen la proximidad de un suelo de mercado de cierta duración (meses).

No obstante, seguimos esperando un “latigazo bajista final” que provoque un clímax vendedor atractivo para entrar en renta variable con mayor margen de seguridad. En este punto, estamos monitorizando la zona de 3.950-4.200 del Sp500 para construir posición en renta variable, condición necesaria sería ver un sentimiento negativo por parte de los grandes jugadores del mercado que inciten a la venta por parte del inversor menos informado.

“El único viaje imposible es el que nunca empiezas”, Tony Robbins.

¡Un saludo a todos y mucha suerte en las inversiones ¡