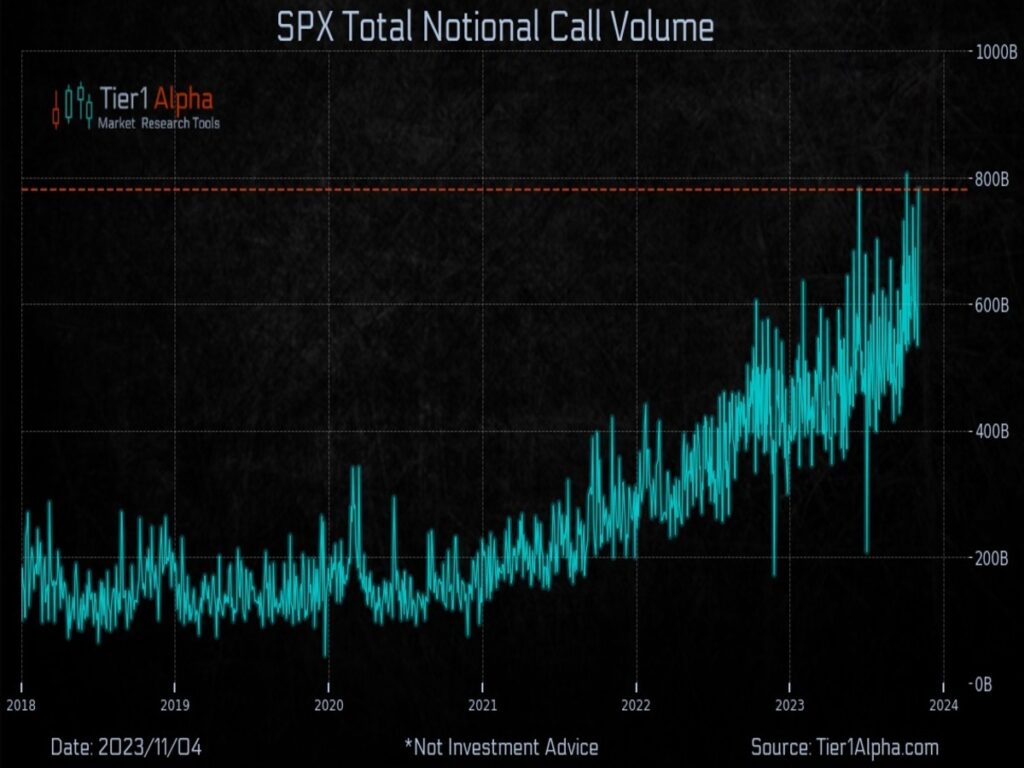

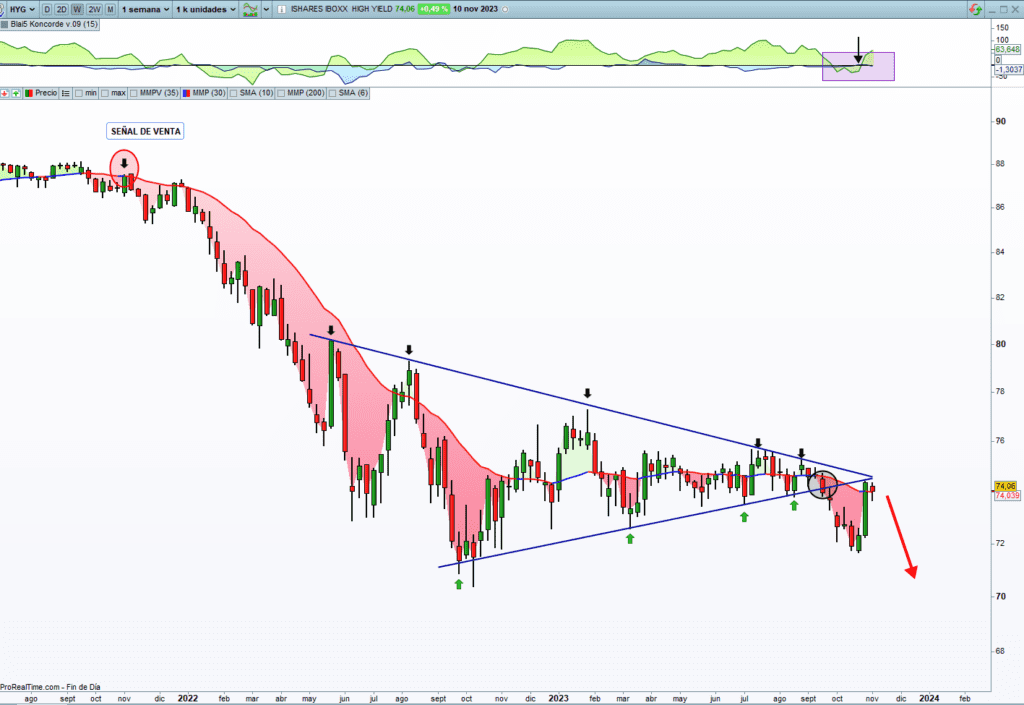

En situaciones de mercado como la actual, después del factor sorpresa vivido hace una semana creado por un SHORT SQUEEZE bestial (cierre de posiciones cortas) provocado por una compra masiva de opciones de compra del SP500 en el mercado de derivados, ha dado lugar a un fuerte rally que no ha sido acompañado por otros activos de riesgos como son los Bonos de Alto Rendimiento o el Dr. Cobre.

Dicha distorsión o divergencia de la realidad, nos llama poderosamente la atención, y nos hace pensar de lo peligroso que se encuentra el mercado debajo de la superficie de los grandes índices bursátiles. ¿Manipulación? ¿Sostenible?

Si bien, los inversores son ajenos a lo que se está cocinando en la trastienda, y podríamos decir que ni les importa. Sólo tienen “la mirada” puesta en las subidas de los grandes índices (impulsados por los 7 magníficos tecnológicos) y el dinero que están dejando de ganar. ¿Es realmente así? No, porque nos encontramos en los mismos niveles desde hace 2 años en los grandes índices bursátiles mundiales. En un lateral de idas y venidas que a cualquier inversor destroza la moral “inversora” y más aún, con un empobrecimiento cada vez más acentuado y doloroso, gracias una inflación que sigue siendo alta.

En un entorno en el que los riesgos son cada vez mayores, como los costes de financiación de las empresas, reducción de la tasa de ahorro de los ciudadanos, aumento de desempleo y la morosidad, los problemas geopolíticos (Ucrania e Israel) etc., el viernes después del cierre de los mercados la agencia de calificación crediticia Moody´s, rebaja de estable a negativa la calificación de la deuda de Estados Unidos. Como dice el refrán, “éramos pocos y parió la abuela”.

Dicha noticia llega en un momento crítico para los intereses del Tesoro americano, donde los grandes tenedores de deuda están deshaciendo posiciones (China, Arabia Saudita o Japón, entre otros) o no comprando (como ocurrió la semana pasada dada la floja subasta de bonos de 30 años de EE.UU.) que hizo tambalear en cuestión de minutos al mercado de valores.

En este sentido, la Reserva Federal está muy pendiente de los acontecimientos fiscales y emisiones de deuda del Tesoro, para llegado el caso, actuar como comprador último. De momento, el Tesoro ya anunció la semana pasada un cambio en sus planes de emisiones para esquivar posibles subastas desiertas o con menor demanda que oferta (como la del pasado jueves), anunciaron mayor inclinación a emitir deuda a corto (Treasury Bills) que a largo (Treasury Notes).

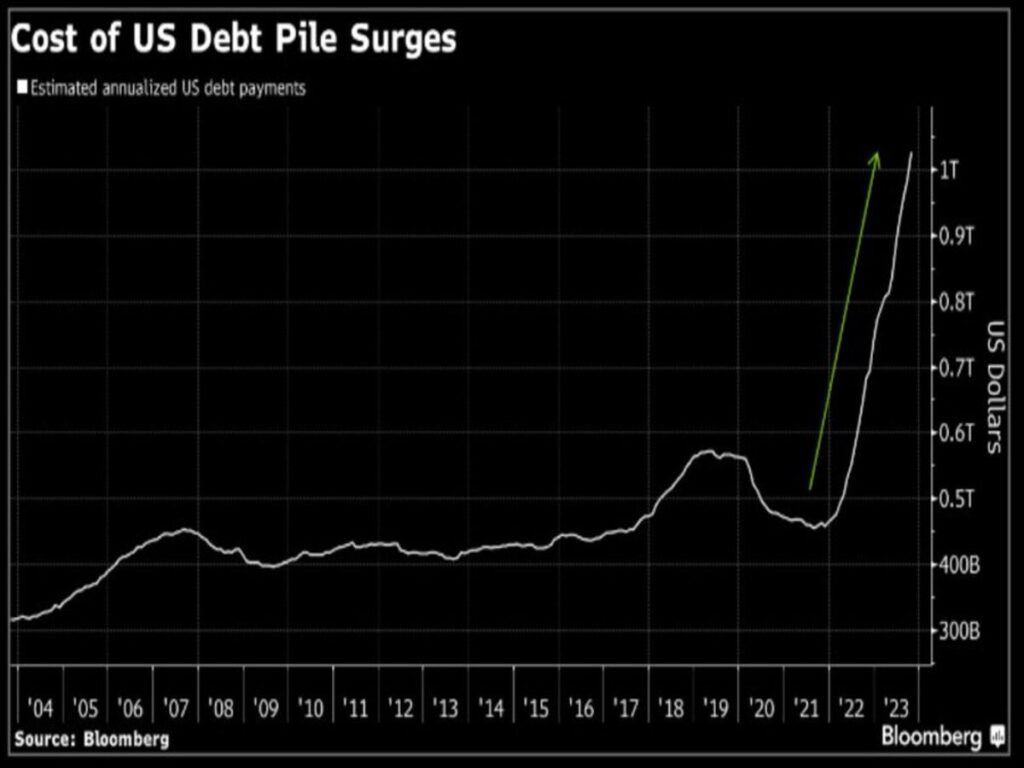

La fuerte subida de los tipos de interés ha encarecido el coste de la deuda (actualmente en $33.6 billones) de manera exponencial y supone prácticamente un billón de dólares al año, justo el doble que hace sólo 18 meses. Dramático e Insostenible.

La economía americana se ha comportado extraordinariamente bien en el tercer trimestre del año, considerando la debilidad de la salud del consumo y la fragilidad de las finanzas personales pero hay factores que obran milagros como son, el programa de estímulo fiscal que está ayudando de manera decisiva o la partida de PIB que ha mostrado mayor crecimiento y aporte al conjunto del PIB 3Q ha sido el gasto del gobierno. Como se observa, ante una aparente fortaleza económica, no es oro todo lo que reluce.

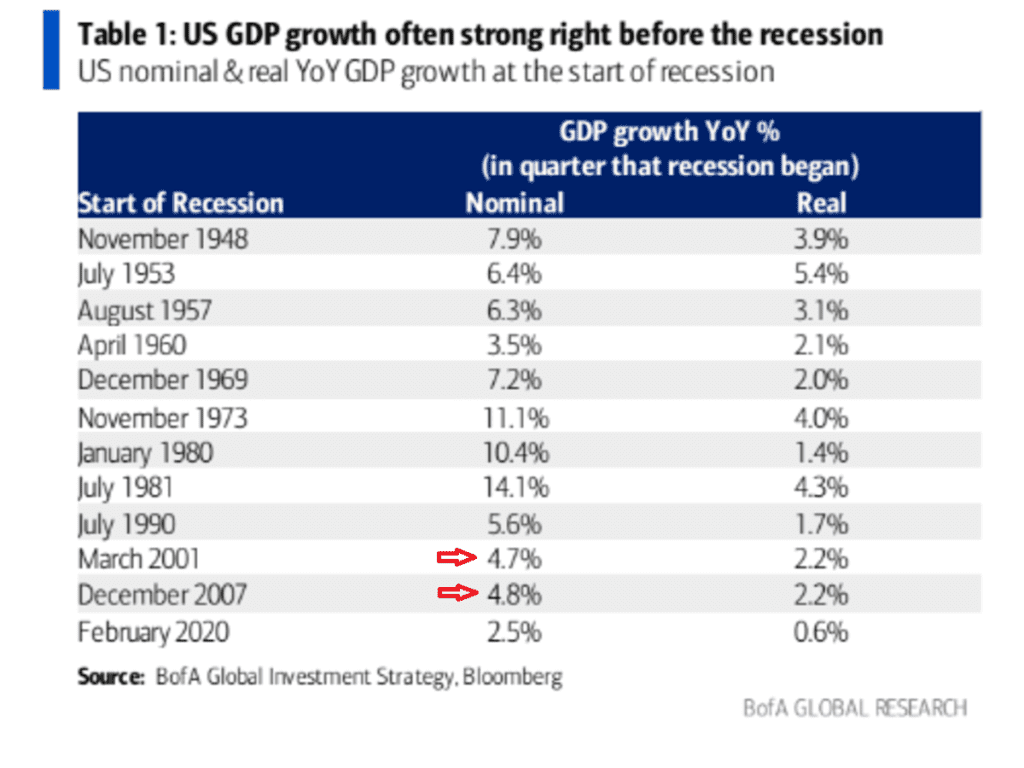

En base a lo anterior, y dado el fuerte crecimiento del dato del PIB en el tercer trimestre en los Estados Unidos (4,9% anual, similar a los años 2001 y 2007), ha venido acompañado del debate por parte de la comunidad inversora de si la Reserva Federal ha ganado la victoria en su lucha contra la recesión y definitivamente el relato de “soft landing de la economía americana” es una realidad.

Es aún prematuro y la historia demuestra habitualmente que la economía se comporte de manera robusta en los trimestres previos al inicio de recesiones económicas, según muestran los datos desde hace más de 70 años.

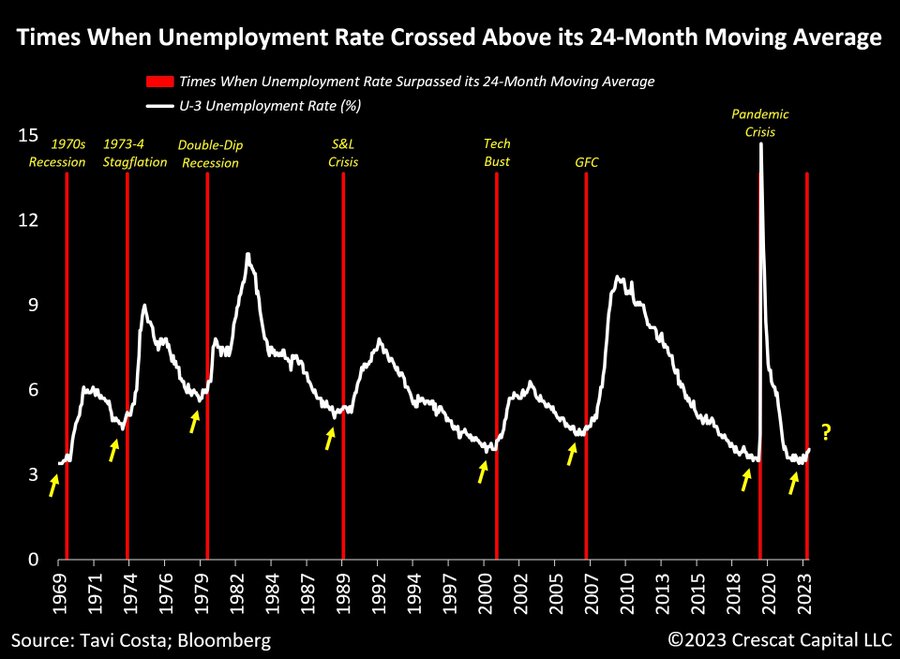

Con una economía americana asistida por el programa de estímulo fiscal de Biden así como el enorme gasto público del gobierno, el termómetro (aunque retrasado) para conocer una imagen fiel de la realidad es el mercado laboral y su resiliencia a la hora de afrontar un contexto monetario tan restrictivo como el actual.

Esta vez puede ser diferente, pero, por otra parte, cada vez que el desempleo ha superado su media móvil de 24 meses, ha señalado el principio de procesos importantes de deterioro del mercado laboral generalmente asociados con recesiones económicas.

La incertidumbre es elevada, la economía ofrece muestras de fortaleza asistida pero también grietas y signos de deterioro interno que dificultarán el sostenimiento de la actividad en niveles positivos durante largo tiempo y consecuentemente, subidas en los mercados de valores. ¿Realmente vale la pena estar invertidos en renta variable estructuralmente en una Cartera de Inversión en base a este entorno de mercado actual? Aquí mostramos los datos y vuestras son las conclusiones.

Como cada semana, iremos monitorizando los diferentes activos en búsqueda de un binomio riesgo – rentabilidad atractivo para poder invertir.

Vamos a ilustrar nuestro posicionamiento con diferentes gráficas para poder explicarlo mejor:

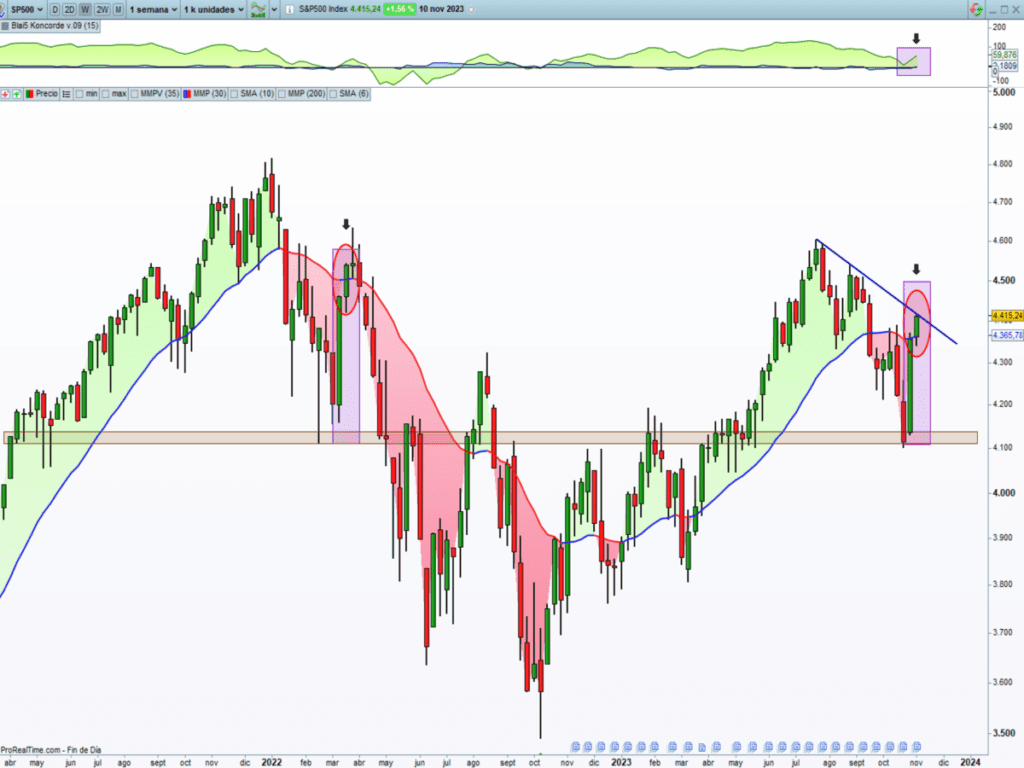

MERCADO DE RENTA VARIABLE

El SP500 tuvo un avance notable para cerrar la semana pasada en un 1,31%, pero bajo la superficie, más acciones registraron nuevos mínimos que nuevos máximos, lo que demuestra que la amplitud de mercado sigue estando débil. Movimiento nos resulta familiar y nos recuerda al principio de las caídas del 2022, teniendo actualmente un entorno macroeconómico mucho peor. ¿Qué debemos esperar? Seguimos manteniendo nuestra predisposición bajista más aún con una semana que recién comienza con acontecimientos de gran impacto en los mercados: 1) Revisión de la calificación de la deuda EE.UU. 2) Cierre del Gobierno EE.UU. 3) IPC potencialmente alto 4) Conflicto Oriente Medio 5) Vencimientos de opciones (derivados) 5) Baja demanda deuda EE.UU. ¿Qué puede salir bien? Veremos.

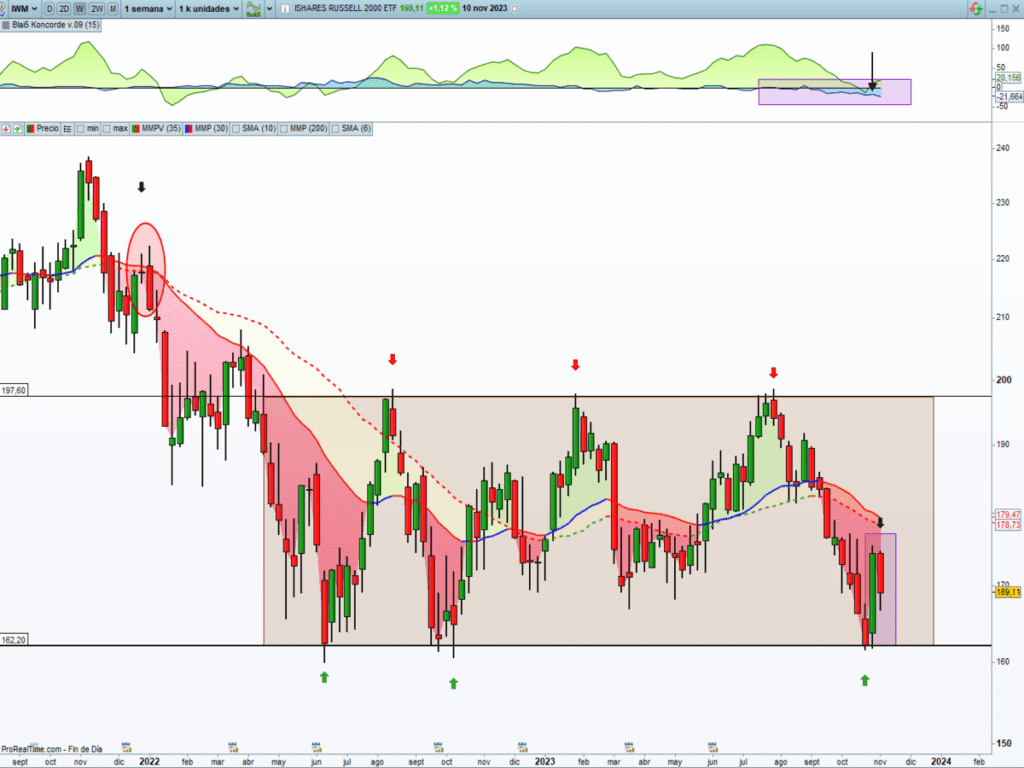

Como se observa a continuación, la gran mayoría de valores no acompañaron el fuerte rally que hemos vivido en las últimas 2 semanas, síntoma de debilidad para el mercado de valores. Lo hemos repetido hasta la saciedad, una ruptura a la baja de este rectángulo por parte de las pequeñas y medianas compañías, es un GAME OVER. Por dicho motivo, es fundamental prestar la máxima atención en las próximas semanas para conocer el desenlace que determinará el futuro del mercado en el medio plazo (meses). Las manos fuertes siguen sin interés comprador.

MERCADO DE RENTA FIJA

Como comentábamos al inicio del artículo, los Bonos de Alto Rendimiento (nuestro canario de la mina), tampoco han acompañado esta semana a las subidas de los grandes índices, lo que nos hace ser muy cautelosos y desconfiados de este rally o repunte de alivio de la renta variable. Posiblemente sea el último tren para deshacer posiciones en bonos High Yield o bonos basura, quien los tuviera.

MERCADO DE DIVISAS

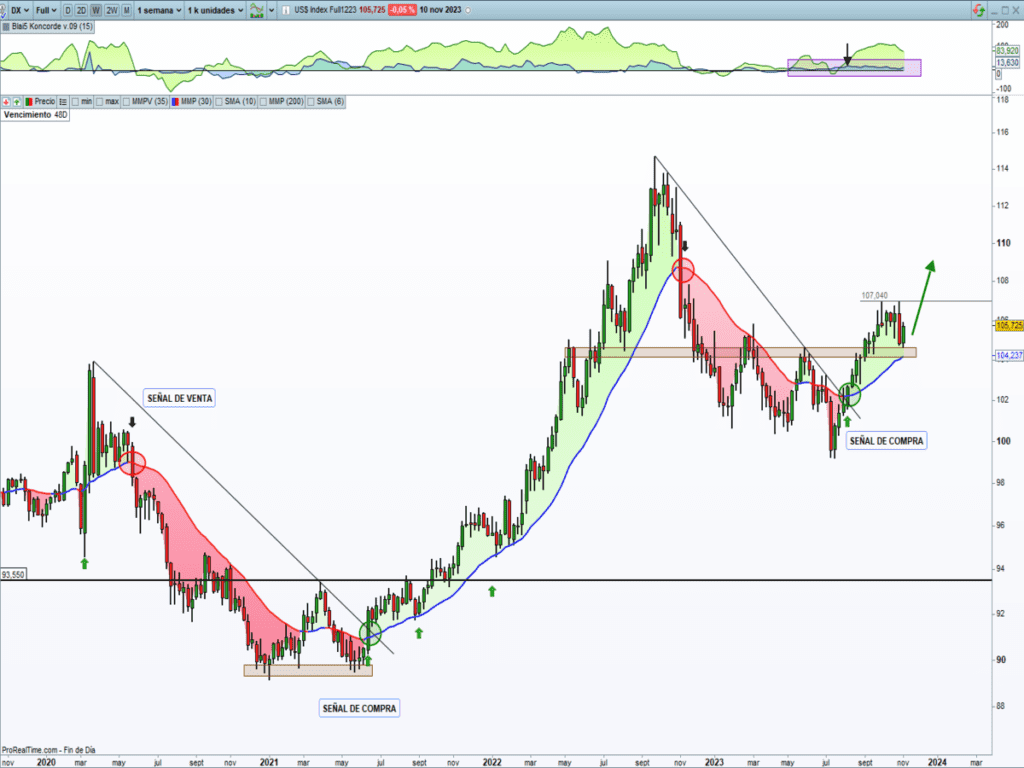

A pesar del tirón de la renta variable esta semana, el DÓLAR sigue mostrando síntomas de fortaleza y consolidando lateralmente las fuertes subidas previas en las últimas semanas. Consumir tiempo y no en precio (caídas del dólar), nos hace pensar que la continuidad al alza es el escenario más probable, como seguimos defendiendo desde hace muchos meses.

MERCADO DE MATERIAS PRIMAS

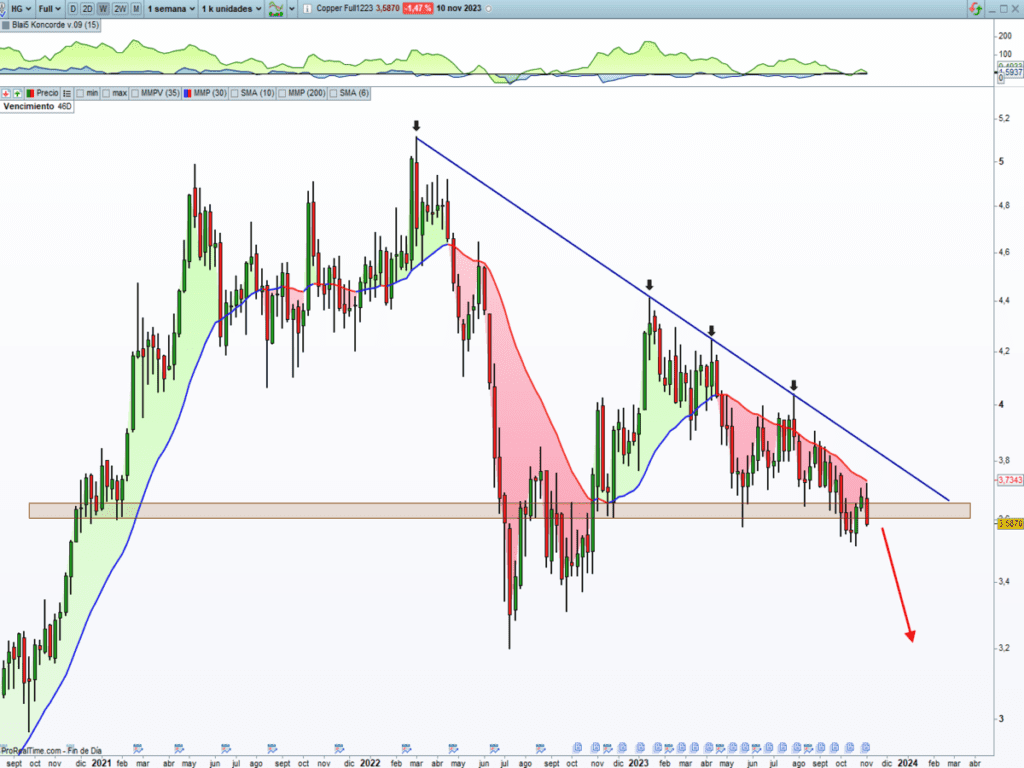

El Dr. COBRE (apodo por ser un indicador adelantado económico muy fiable) nos alerta de un enfriamiento de la economía mundial cada vez más profundo. Su divergencia con el mercado de valores es manifiestamente clara y los daños colaterales a la hora de invertir, pueden ser muy dolorosos. En este sentido, en el 2022, anticipó las subidas de mercado de valores (el cobre hizo suelo entre julio y octubre) y ahora, podría anticipar caídas. Veremos.

La recta final de año se presenta interesante para los mercados y potencialmente con sorpresas en los activos que analizamos, esperando un año 2024 más complicado y convulso.

Si bien, todo el mundo espera el famoso rally de navidad para poder arañar algo de rentabilidad en sus Carteras de Inversión. En este punto, nuestro equipo de análisis se mantiene en términos generales CAUTO por las diferentes señales que nos alertan de peligros en el horizonte (deterioro de la amplitud de mercado, fortaleza del dólar, debilitamiento del cobre y bonos de alto rendimiento…).

No obstante, la fortaleza reciente de las 7 magníficas puede alargar la alegría a los inversores de cara al cierre del año en los mercados. Sin embargo, nosotros nos mantenemos firmes en que un posicionamiento estructural en renta variable, no es el más adecuado en este contexto de mercado, dado que existe una asimetría en el riesgo. O, dicho de otro modo, consideramos que el binomio riesgo-rentabilidad no es atractivo.

En tiempos de incertidumbre y volatilidad de mercados, el análisis y las previsiones técnicas suelen funcionar con mayor precisión, es la única guía de mercados para entender y vislumbrar su comportamiento y dirección en el corto plazo. Por ello, apoyamos la idea de realizar apuestas tácticas en acciones individuales o sectores específicos (vía ETF), con bajo riesgo controlado y con alto potencial de revalorización.

“Lo que ahoga no es caerse al río, sino mantenerse sumergido en él”, Paulo Coelho.

¡Un saludo a todos y mucha suerte en las inversiones ¡