Dejamos atrás una semana de transición en los mercados financieros debido a unas de las celebraciones más señaladas en el calendario americano, “el Día de Acción de Gracias”. Como suele ser habitual durante esta semana, se registran bajos niveles de actividad, sin grandes vaivenes de precios ni volatilidad.

A día de hoy, el rebote de cierta magnitud que hemos vivido estas últimas semanas, al igual que ocurrió en marzo y julio-agosto, pensamos que no tiene mucho más recorrido al alza. ¿Cuál es nuestra percepción? Consideramos que los inversores están poniendo en precio la primera parte de la ecuación que no es otra que la inflación va a remitir (por efecto base explicado en el anterior artículo) y que los bancos centrales no tendrán la necesidad imperiosa de subir más los tipos de interés, pensando que el problema principal se ha acabado (la inflación). Por otro lado, se olvidan de la segunda parte que es el efecto de lo que se ha hecho y de los daños colaterales que irán trasladándose a la economía (resultados empresariales).

Nuestra opinión es que vamos a convivir con episodios de alta volatilidad en las bolsas con rebotes sustanciales como en la actual pero probablemente vendrán acompañados de caídas para marcar nuevos mínimos. Por lo tanto, no damos por muerto el Mercado Bajista todavía y simplemente nos planteamos que vivimos una situación similar al 2001-2002 con idas y vueltas de cierta magnitud.

Si bien, nuestro modelo de gestión está detectando los primeros síntomas de “cansancio” o agotamiento de los índices bursátiles, formando divergencias bajistas en nuestros indicadores de “Momentum”. Esto implica que seguimos trabajando como escenario más probable una formación de techo de mercado de medio plazo, el cual no está confirmado todavía, pero la probabilidad de que se materialice va ganando puntos.

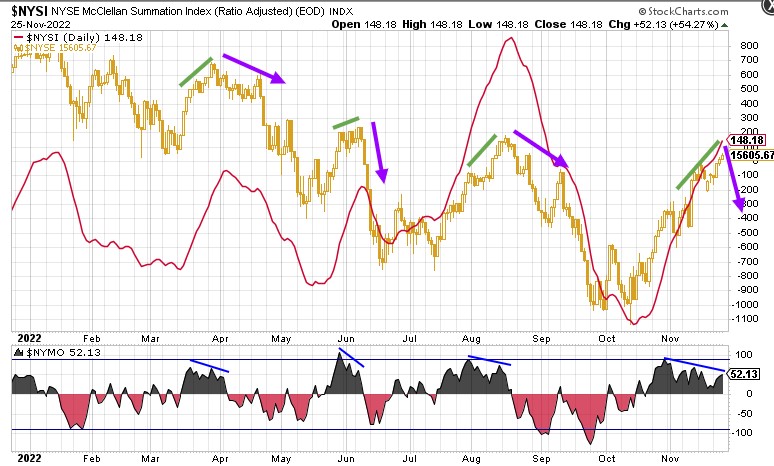

En este sentido, nos apoyamos en diferentes indicadores que nos pueden dar señales de cómo evoluciona la Salud Interna de Mercado y poder mostrarnos si existe una mejoría o, todo lo contrario. En este artículo, mostramos unos de los indicadores que trabajamos habitualmente para descifrar lo que ocurre realmente. Se trata del Summation Index y sus poderosas divergencias con respecto al mercado.

Como podemos observar, las divergencias bajistas (indicador NYMO vs precio del índice NYSE) suele ser un preludio de correcciones en los mercados. ¿Qué significa? Que los impulsos alcistas del índice cada vez vienen acompañados de un menor número de valores.

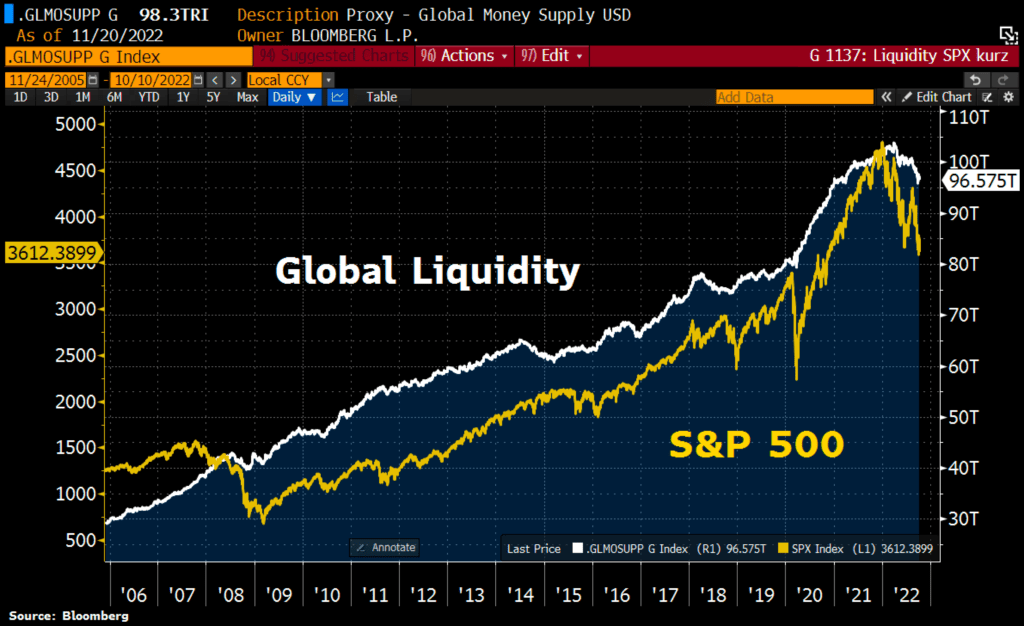

Por otra parte, debemos ser conscientes que las políticas monetarias globales de los Bancos Centrales seguirán siendo restrictivas (de mayor o menor calado) con alzas de tipos de interés y retirada de liquidez, factores adversos para el comportamiento de los mercados. Si bien, dicho efecto negativo se produce con cierto retardo en las economías, una vez vayan digiriendo la nueva situación (mayores costes de financiación). Los estímulos globales que habían impulsado a la economía global durante muchos años, está en proceso inverso y se espera una evolución de la actividad no muy halagüeña.

Con las condiciones actuales, el momento es delicado para retirar liquidez, especialmente en los mercados de deuda donde afrontan un entorno de fuerte merma de liquidez que puede poner en peligro el normal funcionamiento de las transacciones y provocar un evento de volatilidad disparada.

En este punto, debemos recordar que la liquidez se ha convertido en el combustible para que los activos de riesgos puedan progresar y mantener vivo el “Efecto Riqueza”. Como se observa, existe una estrecha correlación entre Liquidez Global aportada por los Bancos Centrales desde 2006 y la evolución del índice SP500.

En nuestra metodología de trabajo, la volatilidad juega un papel fundamental a la hora de tomar decisiones de inversión. Nos apoyamos en diferentes métricas históricas para calibrar el “riesgo durmiente” de los mercados. ¿Todo en calma antes que llegue la tormenta perfecta? Como se muestra en la siguiente gráfica (comparación Crisis 2008 – línea azul – VS 2022), la historia no se repite, pero rima.

Como cada semana, iremos monitorizando los diferentes activos en búsqueda de un binomio riesgo – rentabilidad atractivo para poder invertir.

Vamos a ilustrar nuestro posicionamiento con diferentes gráficas para poder explicarlo mejor:

MERCADO DE RENTA VARIABLE

No podemos descartar que el SP500 trate de subir en el corto plazo (días) a la zona de los 4.120 puntos, siempre y cuando el índice consiga superar los 4.030 puntos con cierta fuerza. Si bien, dicho nivel será un muro difícil de superar, pues ahí confluye la directriz bajista como un máximo relativo anterior.

MERCADO DE RENTA FIJA

El mercado de deuda o renta fija sigue celebrando los datos de un mejor comportamiento de la inflación y de una posible ralentización en la subida de tipos de interés por parte de los Bancos Centrales.

En el siguiente gráfico, podemos ver la evolución del Bono a 10 años de EEUU o T-Note. ¿Qué información importante podemos extraer de dicho gráfico? Pues en primer lugar vemos una clara tendencia bajista de medio plazo y recientemente ha tocado el soporte de largo plazo, y desde ahí ha saltado al alza.

Si bien, todavía pensamos que es temprano para posicionarnos en dicho activo.

MERCADO DE DIVISAS

En nuestro artículo publicado hace un mes, nuestro sistema detectaba cierto debilitamiento del dólar y, por consiguiente, un fortalecimiento del par de divisas EURUSD. Y dijimos que «solamente la superación de niveles de 1,04-1,05 nos haría pensar que el suelo de medio plazo estaría ya formado». ¡¡Y llegó el momento!! ¿El EURUSD retomará su tendencia alcista o, por el contrario, reanudará la tendencia bajista que lleva inmerso desde junio del 2021? Estaremos atentos al desenlace.

Como conclusión, diríamos que las bolsas empiezan a mostrar síntomas de cansancio, aunque les podría quedar fuerza para dar otro latigazo al alza de corto plazo. Tras ello (si se diera) tendremos que ver cómo quedan las estructuras, pues el riesgo de que estemos en una fase de formación de techo es elevado.

¡Un saludo a todos y mucha suerte en las inversiones ¡