Los ciclos económicos de la economía y las bolsas guardan elevada correlación en el largo plazo, pero sus movimientos no son simultáneos en plazos cortos. Así, aunque el PIB pueda haber alcanzado techo de ciclo, las bolsas podrían moverse aún por libre e incluso intentar un último tramo de alzas, el último hurra de ciclo.

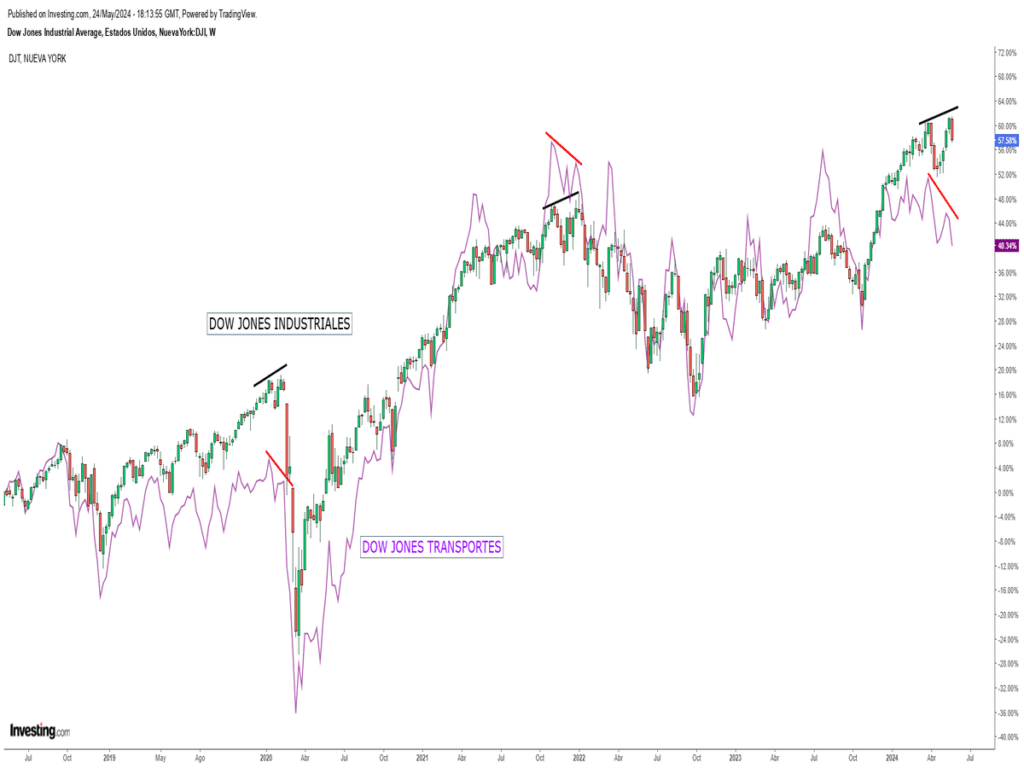

Como mucha gente conoce, uno de los indicadores más interesantes de analizar a la hora de conocer el termómetro de la economía real, así como confirmar la fortaleza de las bolsas es observar la evolución del sector industrial y el de transportes. Cuando divergen entre sí, como ocurre en la actualidad, es que algo falla, y, por ende, alguien miente.

Warren Buffet, uno de los inversores más influyentes de la historia, suele decir que los “transportes nunca mienten”, y bajo esta máxima y observando el gráfico anterior, la hipótesis de que el techo de ciclo económico debería estar sobre la mesa, lo que conducirá a que las bolsas, así como los activos de riesgo más pronto que tarde se verían afectados.

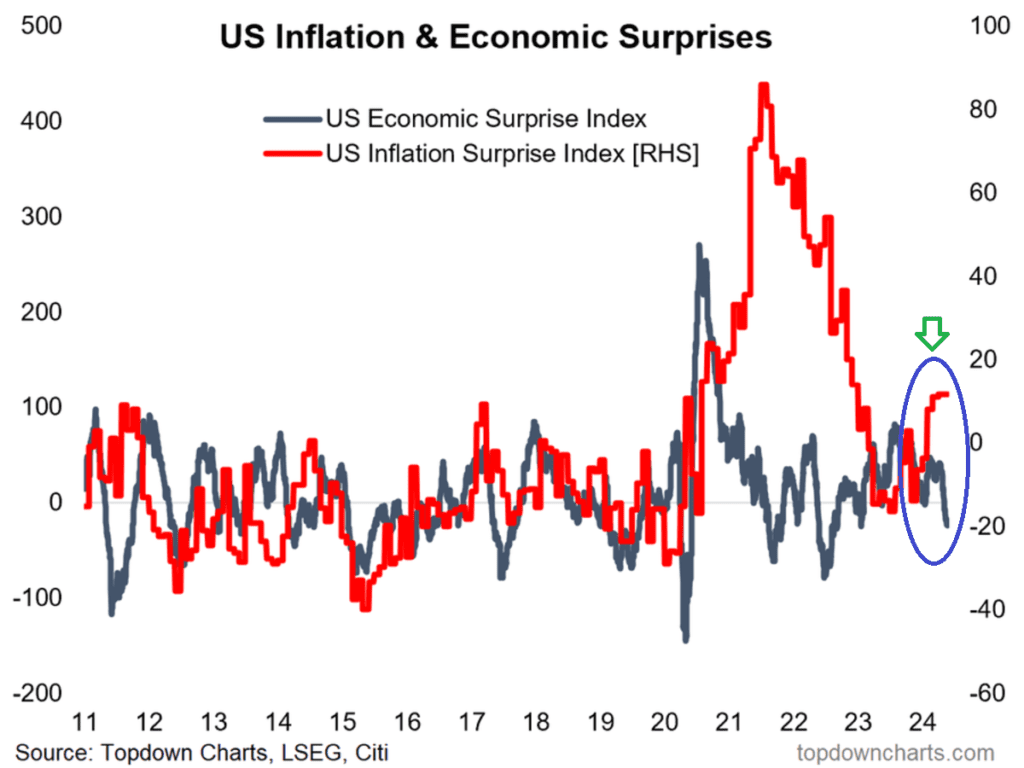

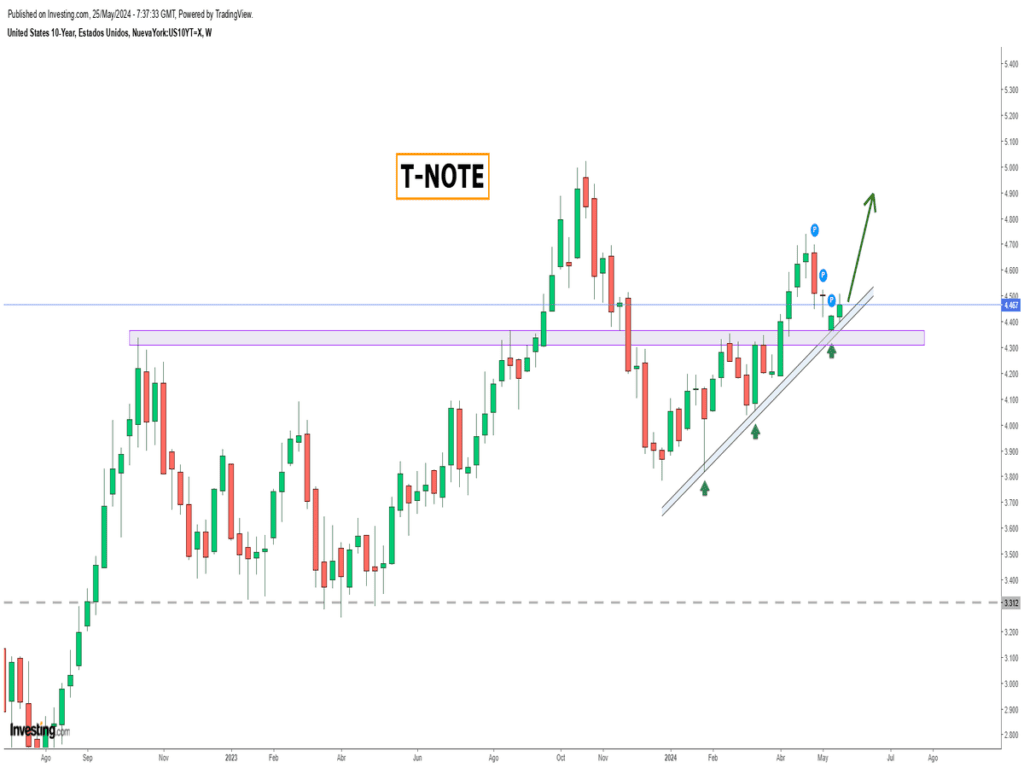

La realidad es que todavía los mercados no están incorporando en precio el deterioro de las condiciones económicas, así como tampoco la resiliencia de la inflación a caer como se observa en la siguiente gráfica. Ni tampoco otros aspectos como el aplazamiento de las bajadas de tipos (altos durante más tiempo), escalada de conflictos internacionales, altas valoraciones de las compañías…La cuenta atrás ya está en marcha y es sólo cuestión de tiempo.

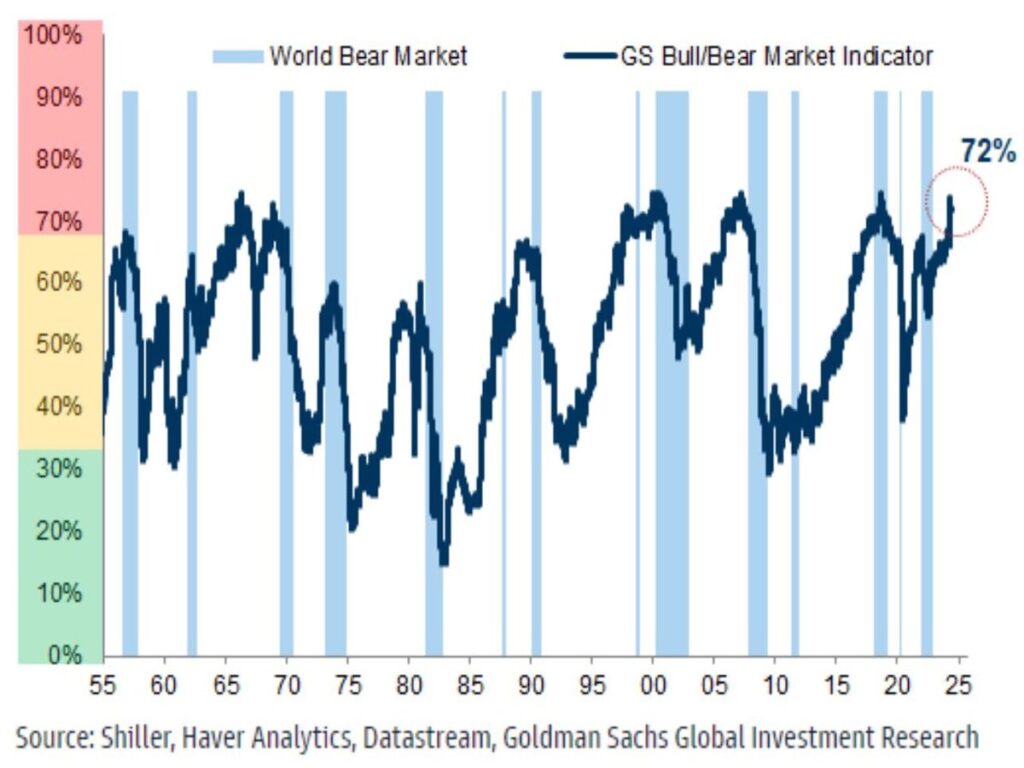

Nos encontramos en un entorno de mercado donde los inversores están en un alto nivel de complacencia como así lo muestra el indicador de mercado alcistas/bajistas del mercado de acciones, elaborado por Goldman Sachs, alcanzando un 72%. Si nos fijamos en la historia, es un porcentaje muy elevado y coincidente con niveles que han precedido a correcciones bursátiles de cierta magnitud en el pasado.

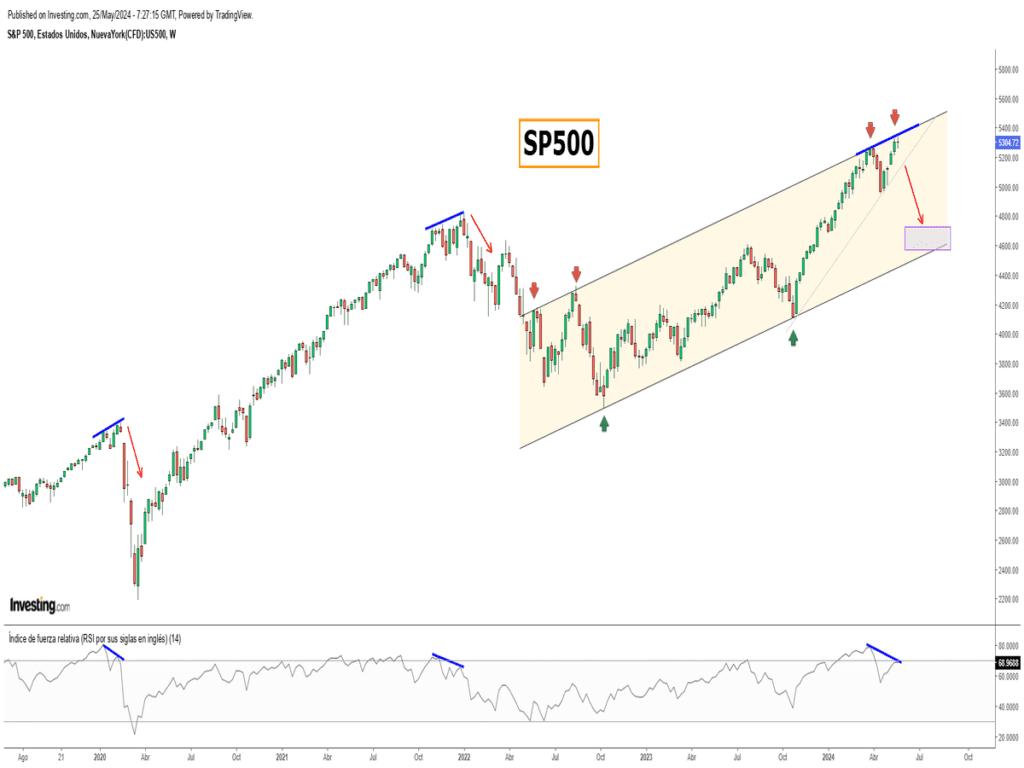

Con respecto al comportamiento de las BOLSAS (S&P500) de esta semana, el volumen de contratación destacó como un factor a analizar. Las ligeras alzas de las cotizaciones que impulsaron a los índices a cerrar en máximos históricos, se produjeron con un volumen de contratación extremadamente bajo que no confirma el ataque a máximos. ¿Trampa alcista?

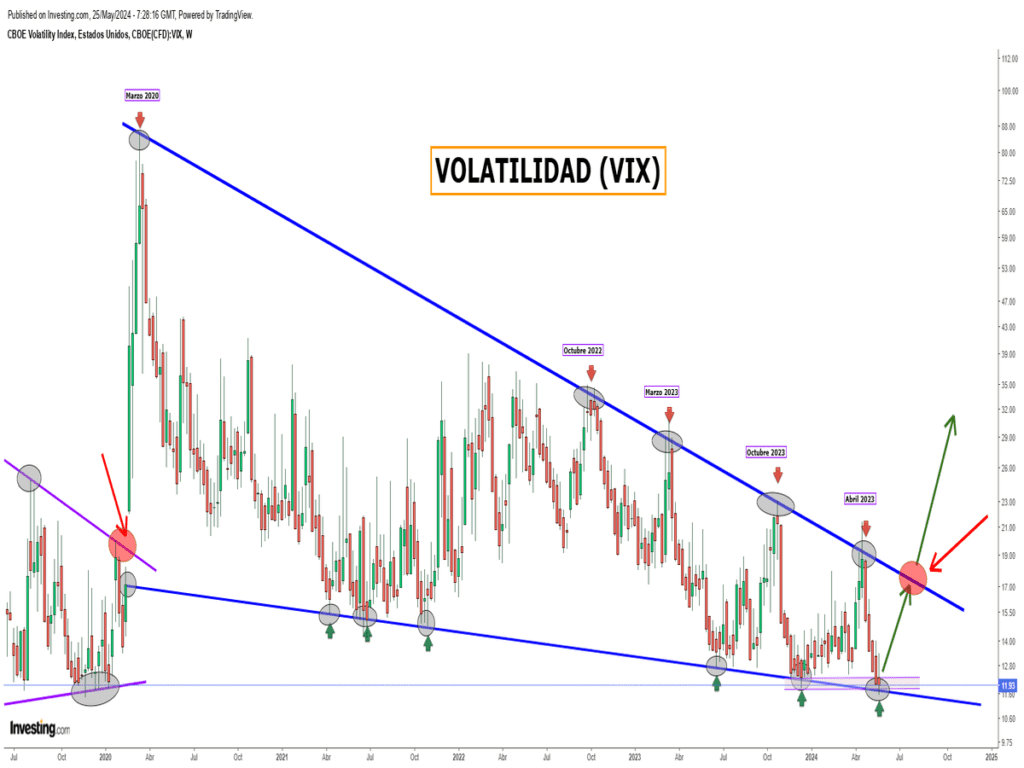

La volatilidad volvió a caer, el índice VIX cerró por debajo del nivel 12 siendo el más bajo registrado desde hace 5 años, ¿la calma antes de la tempestad? El patrón técnico que ha formado el índice VIX desde hace 4 años, es lo que se denomina cuña bajista con implicaciones alcistas, y a mayor tiempo en su desarrollo (casi un lustro), mayor debería ser el movimiento a alza. ¡¡¡Tic tac tic tac!!!

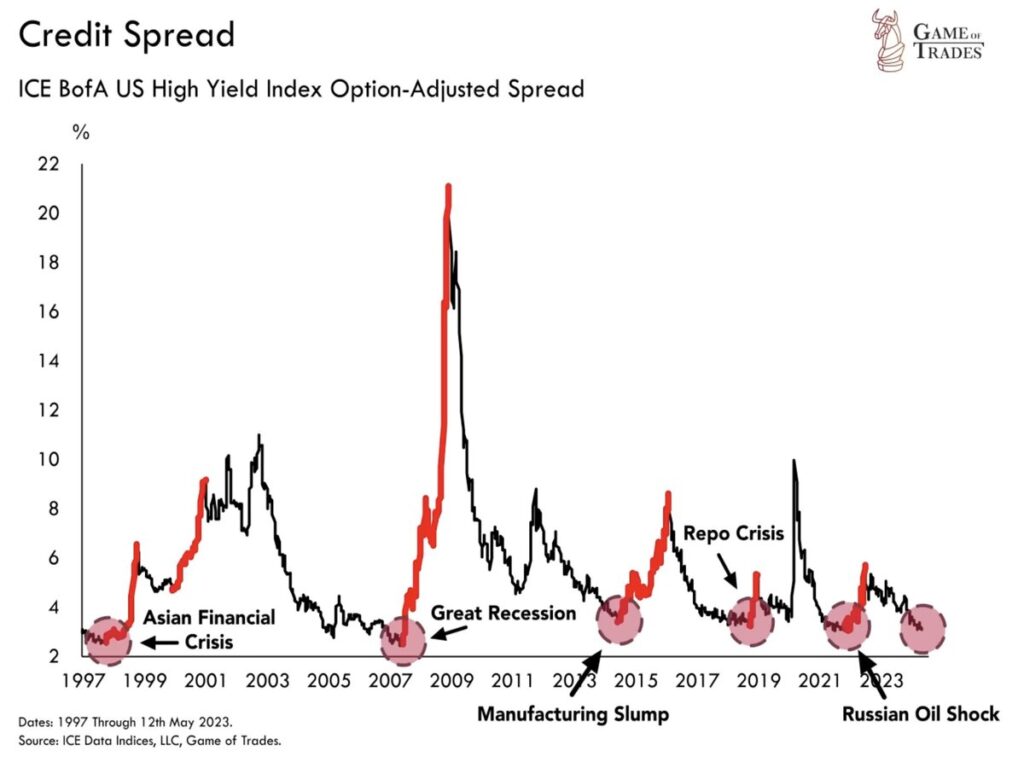

En el mercado de RENTA FIJA, las primas de rentabilidad que los inversores exigen a las empresas para comprar su deuda frente a la exigida al Tesoro han caído a niveles pre pandemia, indicando nula preocupación de los inversores por un eventual deterioro económico y por el aumento de impagos y defaults que generará un entorno cada vez más complejo, donde los tipos de interés sigue escalando posiciones, tal y como hemos comentado durante meses.

Un entorno donde el riesgo de crédito en Estados Unidos está en su nivel más bajo desde el año 2.007. A priori, puede ser positivo (“todo va bien en la economía y sobre todo, en los diferentes canales de financiación del sistema”) pero históricamente, estos niveles suelen indicar que los mercados se están volviendo demasiado complacientes.

Dicho patrón lo hemos visto antes, como fue en: 1) Crisis financiera asiática de 1.998 2) Burbuja de las puntocom en 2.001 y la gran crisis financiera en 2.008, entre otros. En cada ocasión, el bajo riesgo crediticio fue el preludio de períodos de estrés financiero significativo. ¿Esta vez será diferente?

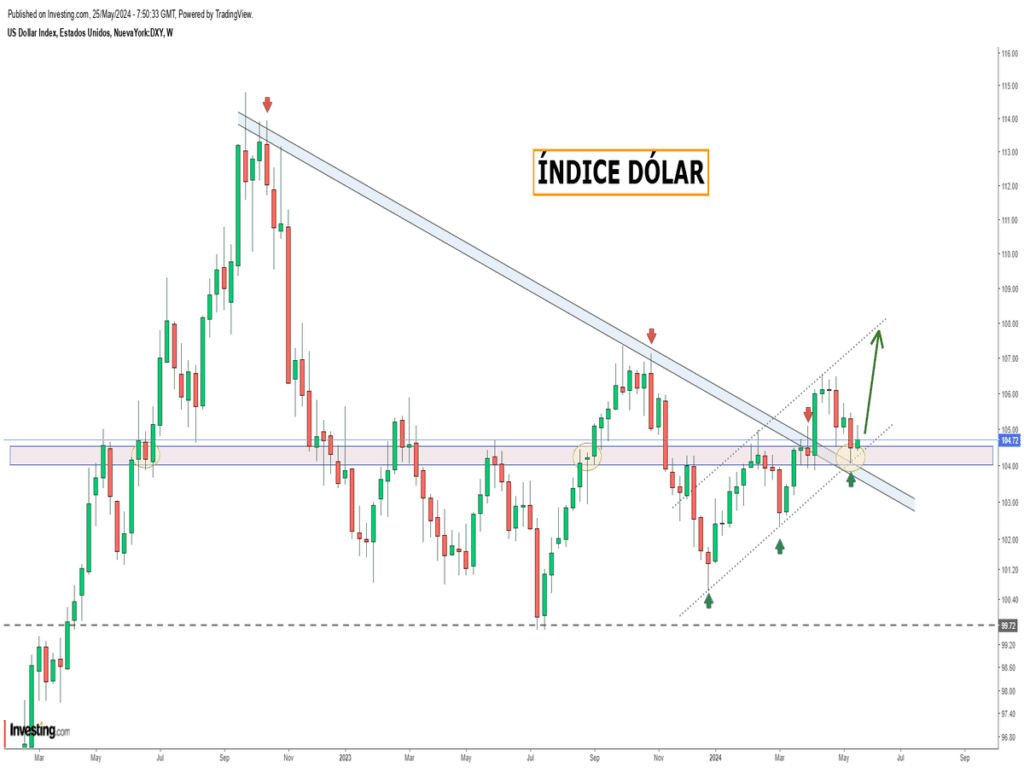

En el mercado de DIVISAS, el dólar sigue aguantando la embestida a pesar de un entorno internacional más convulso donde el grupo de países BRICS (Brasil, Rusia, India y Sudáfrica) es cada vez más potente y grande, está aglutinando a más países en su afán por crecer, alejarse de las políticas impuestas desde Washington y desligarse (debilitar) al billete verde como moneda de referencia mundial. Pensamos que el dólar todavía está vivo y su hegemonía sigue intacta.

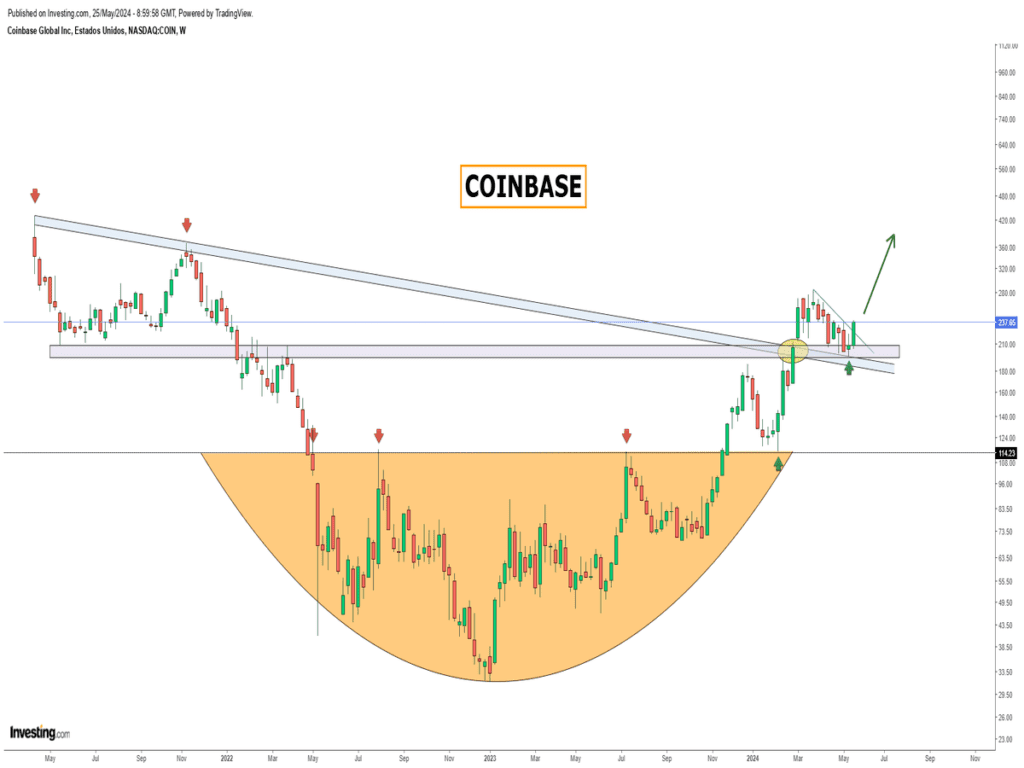

En estas condiciones de mercado y con riesgo de susto bajista en las bolsas, nuestro foco de inversión, esta semana, se centra en el Sector Blockchain a través de la empresa COINBASE INC que es una de las mayores plataformas de comercio de criptomonedas del mundo. Entra en nuestra Cartera de inversión.

Como hemos ido comentando en este artículo, los inversores miran al mercado con enorme optimismo y confianza en que la Reserva Federal podrá resolver cualquier contratiempo, el sentimiento está mejorando, el posicionamiento subiendo y el carácter especulativo de los perfiles más agresivos se ha acentuado significativamente.

Por nuestra experiencia, las condiciones generales que se están generando/acumulando de alta complacencia suele convertirse en una auténtica pesadilla para el interés del inversor minorista en el medio plazo (meses).

En este contexto, abogamos por la selección de compañías de calidad o sectores con buen momentum o bien, tomar una posición más prudente, que puedan surfear cualquier susto bursátil que se nos presente.

“Sólo con la prudencia, la sabiduría y la destreza se logran grandes fines y se superan los obstáculos. Sin estas cualidades nada tiene éxito”, Napoleón Bonaparte.

¡Un saludo a todos y mucha suerte en las inversiones ¡